Блог им. andreihohrin

Играйте против пайщиков

- 14 мая 2019, 08:17

- |

Своевременная статья на актуальную тему от газеты «Коммерсантъ» (https://www.kommersant.ru/doc/3966149). Вот основные ее тезисы:

1. Апрель – первый месяц с октября прошлого года, когда наблюдался чистый приток средств инвесторов в паевые фонды.

2. Наибольшим спросом пользовались фонды с агрессивными стратегиями, т.е. фонды акций и смешанных инвестиций.

3. Причем среди инвестпредпочтений лидируют индексные фонды на американский рынок акций.

4. Приток денег в фонды акций в первую очередь следствие оттока из фондов облигаций.

Как это можно прокомментировать?

• Розничные инвесторы – инвесторы, действующие с запозданием и действующие нерационально. Не искушенный в рынке человек принимает решение купить или продать, глядя на график. Цена долгое время росла – легко и хочется купить, ведь есть история роста. Цена долго падала – зеркальное поведение. Тогда как логика рынка обратна: покупай дешево, продавай дорого.

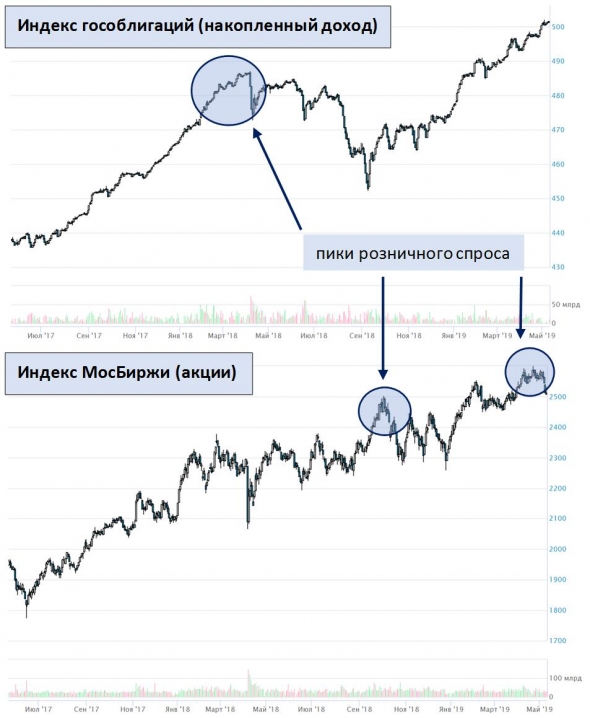

• Предыдущая волна спроса на ПИФы завершилась в октябре 2018 года. И именно в октябре рынки акций России и США были на локальных или исторических максимумах. Розничные инвесторы купили, началась глубокая просадка. Теперь спрос отмечен в апреле, после того как, скажем, Рынок акций США вырос от минимумов на 25%. Нового не произойдет: апрельский розничный ажиотаж – сигнал к грядущему или наступившему снижению рынков акций.

• Про облигации. Максимальный розничный спрос последних лет на рублевые облигации наблюдался весной прошлого года. После того как ОФЗ, например, не прерываясь, росли 1,5-2 года. Затем, совершенно ожидаемо, произошла глубокая коррекция, в ходе которой корпоративные облигации потеряли в среднем до 5%, государственные – до 10% от стоимости своего тела. Нельзя сказать, что облигационный рынок восстановился, но публике сейчас не до него. И слава богу. Как говорится, «продай, дай рынку вырасти».

Итог и вывод:

• Как бы банально и грубо это не звучало, играйте против биржевой толпы. Конечно, это тоже наука, играть против нужно в моменты исчерпания спроса. И эти моменты нужно уметь отслеживать. Но если крупное СМИ публикует агрегированные и масштабные данные о покупках и продажах розничной аудитории, которые уже состоялись, считайте, что вот он, момент.

• В общем, совет придерживаться коротких, а лучше и вполне доходных облигаций – в полной силе.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Респект за шорт S&P...

Чего стоит легендарное Ванютино(дословно не помню):

«Если у вас лось по шорту Сбербанка, фиксируем лося и начинаем шортить Татнефть...»

лучше уж вклад в сбере открыть.

вот прям онлайн инфа. вложено слегка до нового года.

пробнички по паре тысяч русских денег. и вот результат — альфа-капитал-еврооблигации — минус 0,27%, альфа-капитал-ресурсы — минус2,53%, альфа-капитал-ликвидные-акции минус 1,04%

например она забирала бабки из пифов в конце 2007 года и во втором квартале 2008 года, аккурат перед обвалом. а до этого только заносила.

так шо не всё так однозначно.