Блог им. Filimon

Макростатистика июнь 2019

- 30 июня 2019, 18:29

- |

Рынок нефти

Встреча ОПЕК+ так и не состоялась, была перенесена на 1 июля. На пресс-конференции, после завершения саммита G20, В. В. Путин объявил что на встрече с наследным принцем Саудовской Аравии Мухаммедом ибн Салманом Аль Саудом были достигнуты договоренности о продлении сделки ОПЕК+.

Срок действия текущего соглашения о сокращении добычи нефти истекает в конце июня. По его условиям страны ОПЕК должны были сократить добычу на 800 000 баррелей в сутки, остальные присоединившиеся государства еще на 400 000 баррелей в сутки. Россия должна держать добычу на 230 000 баррелей в сутки ниже, чем в октябре прошлого года.

Продление соглашения после июня поддержит рынок нефти, оно уже позволило увеличить доходы бюджета на 7 трлн руб., заявил журналистам гендиректор Российского фонда прямых инвестиций Кирилл Дмитриев, комментируя слова Путина.

В середины месяца продолжилась эскалация конфликта между США и Ираном (подробно написал в Обзоре за май). Если в кратце, то любое столкновение США и Ирана и цены на нефть мы можем увидеть в районе 100$.

Ормузский пролив — водный маршрут, через который проходит пятая часть всех поставок нефти.

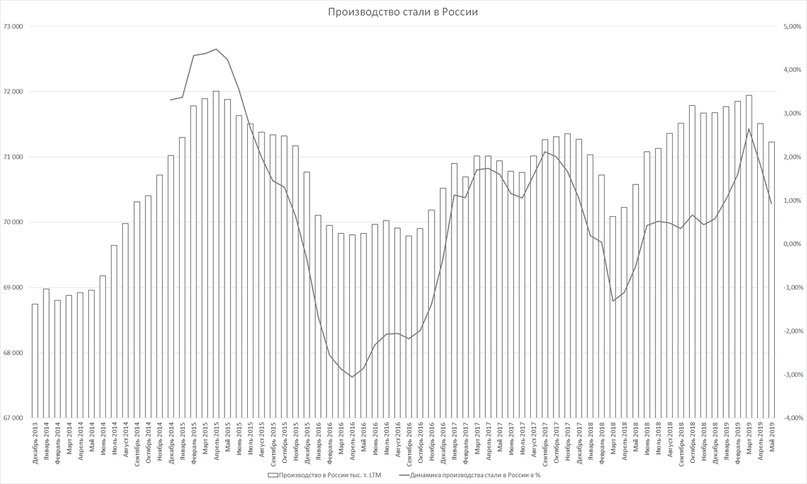

Рынок стали

Производство стали в мире продолжило свой рост. Основным бенефициаром роста является Китай (+10% к маю 2018 года), в то время как остальные страны продолжили показывать спад производства.

Ожидания увеличения спроса на сталь в Китае растут на фоне усилий Пекина по поддержке внутренней экономики, пострадавшей от торгового спора с США, говорится в опубликованном во вторник ежеквартальном отчете ANZ Research.

«Это должно привести к тому, что рост спроса на сталь в Китае останется на прежнем уровне», — заявили в ANZ, пересмотрев прогноз роста производства стали в стране в 2019 году до 4,5 процента с 3,3 процента в начале года.

Производство необработанной стали в Китае в мае достигло рекордного уровня в 89,1 миллиона тонн, что на 10 процентов больше, чем в мае 2018 года, несмотря на сокращение прибыли после скачка цен на сырье.

В России спад составил -3%, по отношению к маю 2018 года. Во Франции -7.6%, Германия -6.2%, Испания -7.1%. Политика Трампа поддержала сталелитейщиков США, производство которых выросло на 5.4%.

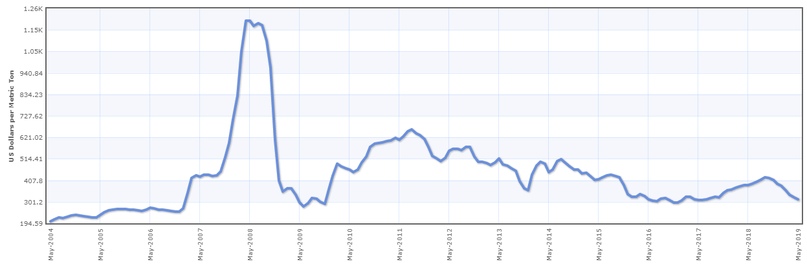

Цены на железную руду продолжили ставить новые максимумы.

В тоже время цены на сталь снижаются, ждем операционных результатов сталеваров, чтобы узнать среднюю цену во 2 квартале.

Сталевары в мире продолжают испытывать трудности, если в мае крупнейшая металлургическая компания мира ArcelorMittal сообщила о дополнительных сокращениях производства стали в Европе, то в июне уже US Steel объявила, что остановит три доменные печи.

В России в зоне риска находится ММК, т.к. при низкой вертикальной интеграции компания попала в «ножницы», цены на сталь снижаются, а на железную руду растут.

Цветные металлы

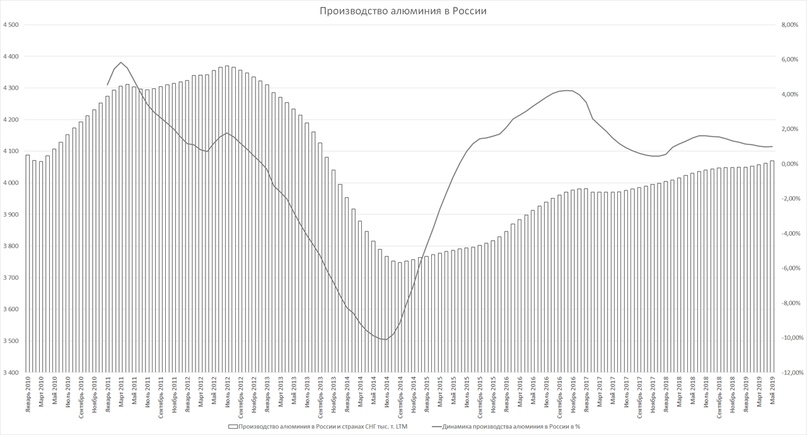

Алюминий

На фоне неизвестности в отношении сделки между США и Китаем, Индекс цветных металлов продолжает топтаться на годовых минимумах.

В след за падением цен, производство алюминия в мире, также снижается.

Рынок удобрений

В мае цены на удобрения упали до многолетних минимумов.

В текущем месяце цены на пшеницу Продолжили рости, напомню цены на пшеницу являются опережающим индикатором цен на удобрения. Ждем в ближайшие месяцы начало восстановления цен на удобрения.

Мировая макростатистика

Глобальный индекс PMI обрабатывающей промышленности перешел к рецессии.

Либо центробанки в ближайшие месяцы начнут стимулирование, либо мы столкнемся с настоящей рецессией.

Макростатистика России

Монетарные индикаторы:

ЦБ РФ, на заседании 14 июня, снизил процентную ставку на 0.25 пунктов до 7.5%

Прогноз годовой инфляции по итогам 2019 года 4,2–4,7%.

Центробанк допустил возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний совета директоров и переход к нейтральной денежно-кредитной политике до середины 2020 года.

Производственные индикаторы:

Отгрузка грузов РЖД, ускорило свое снижение. Замедление отгрузки объясняется замедлением ВВП, по прогнозу ВВП России по итогам текущего года, вероятно, не превысит 1%, против 2.3% в 2018 году. Разбивку по грузам вы можете посмотреть в статье.

Выработка э/э в мае выросла на 1.7% относительно мая 2018 г.

Индекс PMI обрабатывающей промышленности России, в мае, снизился до 49,8

Российские обрабатывающие отрасли указали на признаки замедления в мае, поскольку Индекс PMI опустился ниже критической отметки 50.0 баллов впервые с августа прошлого года. Сокращение было лишь частичным на фоне снижения роста объемов производства и новых заказов, а также ускорения сокращения занятости.

IHS Markit в настоящее время прогнозирует более медленное расширение промышленного производства во втором квартале 2019 года, с замедлением годового роста до 1.5%.

Инфляционное давление еще более ослабло по сравнению с недавним январским рекордом. Несмотря на то, что производственные затраты существенно выросли, темпы роста отпускных цен были минимальными с марта 2018 года на фоне ослабления спроса и усиления конкуренции.

Тем не менее, производители остались высоко оптимистичны относительно роста объемов производства в ближайшем году.

Индекс PMI Сферы услуг снизился до 52

В мае рост деловой активности в российской сфере услуг продолжал замедляться, упав до трехлетнего минимума. Хотя рост экспортных заказов остался высоким, внутренний спрос ослабевал, и увеличение общих объемов новых заказов было незначительным.

В ответ компании сферы услуг сокращали рабочие места впервые с сентября прошлого года, причем многие связывали это со снижением внутреннего спроса.

На общий рост повлияло заметное замедление в промышленном секторе. Компании частного сектора указали на максимальное замедление расширения объемов производства с мая 2016 года. Однако деловые ожидания остались высокими на фоне увеличения инвестиций в технологии.

Инфляция отпускных цен снизилась и в целом соответствовала среднему значению 2018 года, поскольку темпы роста затрат замедлились, и это говорит о том, что последствия январского повышения НДС были полностью отработаны.

ОФЗ

С начала года Минфину удалось занять 1.4 трлн. р. Второй квартал оказался самым удачным за все время. За три месяца удалось разместить 888 млрд. р., и это с учетом объявления лимитов на последних аукционах.

За второе полугодие по планам занять еще около 1 трлн. р.

- 02 июля 2019, 19:14

теги блога ФИНДИР

- FCF)

- 3D-печать

- 5G-сети

- Deloitte

- En+

- IMOEX

- PMI

- Roisfix

- SFI

- Акции

- Алроса

- антикризис

- АФК Система

- башнефть

- бедные

- богатые

- ВСМПО-АВИСМА

- Газпром

- Газпром энергохолдинг

- Газпромнефть

- Глобалтранс

- ГМК Норникель

- грааль

- ГЭХ

- делистинг

- Дивиденды

- доллар

- ДПМ

- ДПМ-2

- Дэниел Ергин

- Евраз

- ИИ

- инвестиции

- Инвестиционный портфель

- ИНТЕР РАО ЕЭС

- Инфляция

- Квадра

- Китай

- Книги

- коронавирус

- Ленэнерго

- ленэнерго ап

- Ли Куан Ю

- Лукойл

- Макростатистика

- Макроэкономика

- Максим Орловский

- Мечел

- Минфин

- ММК

- МРСК Центра и Приволжья

- МТС

- Нефть

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норильский Никель

- Норникель

- обзор рынка

- ОГК-2

- операционные результаты

- ОФЗ

- Полюс Золото

- портфель

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- Ростелеком

- русал

- Русгидро

- Рэй Далио

- сбербанк

- свободный денежный поток (СДП

- Северный поток-2

- Северсталь

- Сегежа

- Сегежа групп

- Система

- смартлаб

- Совкомфлот

- сталь

- сургутнефтегаз

- Татнефть

- тгк 1

- ТГК-1

- ТГК-2

- Теле2

- удобрения

- Финансовая модель

- ФИНДИР

- Фосагро

- ФСК Россети

- фундамент

- фундаментальный анализ

- цветные металлы

- цмт

- Чёрная металлургия

- ЭсЭфАй

- ЯТЭК