Блог им. Kitten

Трамп хочет Драги. Обзор на предстоящую неделю от 16.06.2019

- 30 июня 2019, 21:43

- |

По ФА…

1. Nonfarm Payrolls, 5 июля

Отчет по рынку труда за июнь станет важным аргументом для принятия решения ФРС по ставке на заседании 31 июля.

Рыночные ожидания на снижение ставки ФРС на 0,25% в июле составляют 100%, плохие нонфармы приведут к росту ожиданий на 0,50%, но однозначно сильный отчет по рынку труда может пошатнуть уверенность рынков в снижении ставки ФРС на июльском заседании, что приведет к вертикальному, хотя и вряд ли продолжительному, росту доллара.

ФРС не против снизить ставку, даже сразу на 0,50% и не закрывать дверь для последующих снижений, но им нужны веские аргументы, чтобы остановить поток обвинений в потакании желаниям Трампа и подержания роста пузыря на фондовом рынке.

Итог саммита G20 является позитивным для упреждающего снижения ставки ФРС, ибо фактического прорыва нет, пошлины останутся неизменными, что продолжит приводить к замедлению промышленности США, падение ISM промышленности ниже водораздела рецессии в 50 пунктов с публикацией 1 июля станет веским аргументом для ФРС, но именно рынок труда является прямым мандатом ФРС для запуска стимулов.

Члены ФРС не уделили должного внимания провальному отчету по рынку труда США за май, это событие не нашло отражения в сопроводительном заявлении ФРС.

Пауэлл заявил, что не стоит придавать внимания единичному провальному отчету, забыв о провальных февральских нонфармах, и что другие показатели рынка труда остаются сильными.

Другие члены ФРС либо отмалчиваются, либо говорят о важности июльских нонфармов, если замедление рынка труда будет подтверждено июньским отчетом, тогда ситуация серьезная и требует вмешательства ФРС.

Почему члены ФРС игнорируют плохие данные по рынку труда?

Ответ прост, мандат ФРС касается уровня безработицы, замедление рынка труда потребует от ФРС начала цикла снижения ставок, а не просто 1-2 разового упреждающего снижения ставок.

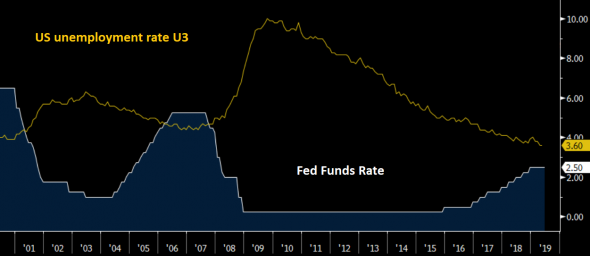

Исторически ФРС начинала снижать ставки после возобновления роста уровня безработицы, сейчас уровень безработицы находится на исторических лоях, а значит ни о каком цикле снижения ставок не может быть и речи:

Бывший член ФРС Кочеркалота предложил своеобразный способ решения дилеммы ФРС: пообещать рынкам снизить ставку до 0,25% в случае, если уровень безработицы U3 вырастет до 4,1% и останется там на протяжении 3 месяцев.

Как минимум, из этого можно сделать вывод, что именно уровень безработицы находится под пристальным взглядом ФРС, а рост выше 4,0% будет критическим сигналом для возобновления цикла снижения ставок.

Главным для реакции рынков станет количество новых рабочих мест, уровни безработицы и участие в рабочей силе.

Если количество новых рабочих мест низкое – замедление рынка труда будет очевидным даже без резкого роста уровней безработицы, рост уровней безработицы в этом случае будет неминуемым позже.

Сильный отчет, с ростом количества новых рабочих мест, неизменными уровнями безработицы или с продолжением падения станет ударом для рынков, свято верящих в снижение ставки ФРС.

Рост зарплат на уровне 3,4%гг или выше при сильных нонфармах отменит не только снижение ставки ФРС на июльском заседании, но и поставит под сомнение снижение ставки в сентябре.

Markit сообщил о продолжении тенденции замедления рынка труда в июне с ожиданием количества новых рабочих мест на уровне 140К.

Участники рынка скорректируют свои ожидания на нонфармы после публикации отчета ADP и ISM услуг в среду, что может привести к очень сильному движению перед выходным в США в четверг.

Вывод по июньским нонфармам:

Июньские нонфармы являются ключом к наличию и размеру снижения ставки ФРС на заседании 31 июля.

Слабые нонфармы с низким ростом новых рабочих мест на фоне роста уровней безработицы заставят ФРС изменить риторику с упреждающего снижения ставок на начало цикла снижения ставок.

Средние, невыразительные нонфармы, оставят в фокусе возможность снижения ставки в июле, но для этого потребуются другие слабые данные США «первого эшелона» на фоне падения фондовых рынков.

Сильные нонфармы с ревизией вверх за май приведут к вертикальному росту доллара и падению аппетита к риску если не в первой, то во второй реакции.

2. Саммит G20

США и Китай назвали итоги встречи Трампа и Си Цзиньпина позитивными, хотя их заявления отличались как по степени оптимизма, так и по обещаниям.

Основной итог – прорыва в переговорах нет, хотя он возможен в будущем в случае, если США ослабят свою удавку в отношении компании Huawei.

Пошлины, введенные ранее, сохранятся, нового повышения пошлин на импорт Китая не будет до тех пор, пока длятся переговоры.

Трамп на пресс-конференции заявил, что Китай будет покупать больше товаров США, в частности сельскохозяйственной продукции, но в пресс-релизе Китая говорится о том, что Китай «возможно» будет покупать больше продукции США.

Китай заявил, что переговоры будут проходить на принципах равенства и взаимного уважения, это прогресс, но пока это только слова.

Китай выразил надежду на то, что США отменят запрет на покупку Huawei продукции компаний США, но Трамп в ходе пресс-конференции долго юлил вокруг этой темы, заявив, что разведка говорит о большой проблеме с Huawei и уступки возможны только в конце при заключении соглашения, а пока возможно частичное снятие запрета на покупку Huawei продукции компаний США, которая не представляет угрозу национальной безопасности.

Трамп пообещал в начале предстоящей недели провести совещание с министерством торговли США, чтобы определить какую именно продукцию сможет покупать Huawei.

Уступки Трампа по Huawei вызвали возмущение как у демократов, так и у республиканцев, возможно принятие межпартийного законопроекта с запретом Трампу отменять санкции в отношении Huawei и голосов достаточно для преодоления вето Трампа.

Без уступок по Huawei Трамп лишится козырей, ибо он заманил Си Цзиньпина на переговоры обещанием по снятию санкций.

Очевидно, что Трамп осознает замедление экономики США и вероятность обвала фондового рынка, т.к. уступки со стороны США были существенными, вся инициатива по встрече с Си исходила от Трампа.

Реакция рынков на встречу Трампа и Си будет определяться решением по Huawei.

Возможно, сразу рынки не рухнут, выждут обещанного Трампом вторника, и уже в зависимости от серьезности снятия санкций по Huawei и ответной реакции Китая можно ожидать полноценную реакцию.

Но, по уму, частичное снятие новых санкций по Huawei без отмены майских пошлин на импорт Китая с неизвестной продолжительностью и итогом переговоров по торговому соглашению США и Китая не может быть достаточным основанием для роста аппетита к риску.

Так или иначе, фондовый рынок представляет собой пузырь, хотя есть шанс, что Трамп сможет его лелеять до президентских выборов 2020 года, но на текущий момент этот шанс крайне сомнителен.

3. Саммит лидеров ЕС

Сегодня на саммите лидеры ЕС намерены утвердить ряд ключевых назначений на высшие посты ЕС.

Лидеры ЕС в ходе саммите G20 достигли соглашения о том, что немец Вебер не сможет занять пост главы Еврокомиссии, против Вебера выступил президент Франции Макрон, которого поддержал премьер Испании Санчес, Меркель была вынуждена согласится с данным решением.

Более вероятно, что пост главы Еврокомиссии достанется голландцу Франсу Тиммермансу.

Один из высокопоставленных чиновников Германии заявил, что на сегодняшнем саммите не будет принято решение о преемнике Драги на пост главы ЕЦБ, ибо лидеры ЕС склонны отделить данное назначение от других ключевых постов ЕС, чтобы не политизировать должность главы ЕЦБ.

Это уменьшает шансы главы Бундесбанка Вайдмана занять пост главы ЕЦБ, т.к. ранее предполагалось, что после исключения кандидатуры Вебера главные посты ЕС разделят Франция и Германия: француз Барнье займет кресло главы Еврокомиссии, а немец Вайдман получит место главы ЕЦБ.

В текущем варианте более вероятно, что ни Германия, ни Франция не получат главные посты ЕС, а значит растет вероятность, что кресло главы ЕЦБ займет компромиссный кандидат из Финляндии, что является неплохим вариантом для рынков и будущего Еврозоны.

4. Экономические данные

На предстоящей неделе главными данными США станут ISM промышленности и услуг, отчет ADP, нонфармы.

По Еврозоне следует отследить PMI промышленности и услуг в финальном чтении за июнь.

Парламент Британии 2 июля в 21.00мск проголосует за план финансовых расходов, в который будут внесены поправки о прекращении финансирования в случае, если правительство Британии примет решение о выходе из ЕС без соглашения без ратификации парламента.

Поправки вряд ли будут приняты парламентом, ибо есть сомнения в их конституционности, но результат голосования окажет влияние на рынки.

Из экономических данных Британии имеет смысл отследить PMI промышленности и услуг с публикацией в понедельник и среду соответственно.

Динамика курса юаня скажет о результатах переговоров больше, чем заявления Трампа и Си Цзиньпина.

PMI Китая в воскресенье вышли околопрогнозными, ситуация в промышленности оставляет желать лучшего.

Китай порадует остатками своих PMI утром понедельника и среды.

— США:

Понедельник: PMI и ISM промышленности, расходы на строительство;

Вторник: продажи авто;

Среда: отчет ADP, PMI и ISM услуг, торговый баланс, недельные заявки по безработице, фабричные заказы;

Четверг: выходной;

Пятница: отчет по рынку труда.

— Еврозона:

Понедельник: PMI промышленности, отчет по рынку труда Германии, уровень безработицы Италии и Еврозоны;

Вторник: розничные продажи в Германии, инфляция цен производителей Еврозоны;

Среда: PMI сферы услуг;

Четверг: розничные продажи Еврозоны;

Пятница: фабричные заказы в Германии.

5. Выступления членов ЦБ

Выступления членов ФРС представляют интерес в оценке результата переговоров Трампа и Си Цзиньпина на саммите G20, замедления промышленности с падением индекса ISM, особенно при выходе его ниже водораздела рецессии в 50 пунктов, и качества пятничного отчета по рынку труда США.

Наибольший интерес представляют выступления Клариды в понедельник, Уильямс и Местер во вторник.

По ЕЦБ нужно отслеживать слухи о личности преемника Драги.

Также стоит отследить выступление нового главного экономиста Лейна во вторник.

---------------------------------

По ТА…

По евродоллару формируется канал, для выхода из которого нужны веские основания, которыми могут стать экономические данные США «первого эшелона», которых, впрочем, на предстоящей неделе будет более, чем достаточно:

Также на часах имеется подтвержденный проект вымпела с целью на 1,1500+-:

Если на открытии не сломаем – то шансы исполнения вырастут в геометрической прогрессии.

---------------------------------

Рубль

Падение запасов нефти на уходящей неделе впервые по-настоящему порадовало быков, Baker Hughes сообщил о росте количества активных нефтяных вышек до 793 против 789 неделей ранее.

Нейтральный итог переговоров Трампа и Си Цзиньпина на фоне договоренности РФ и Саудовской Аравии продлить соглашение об ограничении добычи нефти на текущих уровнях на 6-9 месяцев с сохранением шанса снижения ставки ФРС на заседании 31 июля должно привести к продолжению бычьей коррекции по нефти.

Перехай 75 долларов по Бренту зависит от фактического решения ОПЕК+вне ОПЕК на саммите 1-2 июля, т.е. от срока продления соглашения (более вероятно продление на 9 месяцев), уступок США Китаю по Huawei и качества данных США в аспекте снижения ставок ФРС.

Долларрубль пытается сформировать дно, динамика зависит в первую очередь от динамики доллара.

Санкции остаются главным драйвером для возможного падения рубля, но обсуждение их в Конгрессе США ожидается после возвращения Трампа в Белый дом.

---------------------------------

Выводы:

Результат встречи Трампа и Си Цзиньпина находится на нижней границе ожиданий рынка, с учетом роста аппетита к риску перед саммитом G20 этот результат можно было бы назвать провальным, если бы не пара нюансов в виде обещаний Трампа снять некоторые санкции с компании Huawei и удовлетворение требования Китая о проведении переговоров на принципах равенства и взаимного уважения.

Очевидно, что Трамп сдает свои позиции, ибо встреча произошла по инициативе США, а Huawei стал приманкой для возобновления переговоров.

Главным фактором для реакции рынков станут конкретные действия США по снятию ограничений в отношении покупок Huawei продукции американских компаний, но Конгресс США может ограничить полномочия Трампа.

Кадлоу, глава экономического совета Белого дома, сегодня заявил, что возможно только временное снятие ограничений для Huawei в отношении тех товаров, которые не имеют отношения к национальной безопасности и свободно продаются по всему миру, а это означает, что уступки могут не устроить Китай.

Главное – прежние пошлины на импорт Китая остаются в силе, а значит экономика США продолжит замедляться.

Результат встречи Трампа и Си Цзиньпина не отменит решение ФРС о необходимости упреждающего снижения ставок.

На предстоящей неделе внимание участников рынка переключится на экономические данные США первого эшелона, которые скорректируют ожидания в отношении политики ФРС.

ISM промышленности США с публикацией в понедельник рискует выйти ниже водораздела рецессии в 50 пунктов исходя из данных региональных ФРБ, что приведет к ещё одной волне продаж доллара на фоне роста ожиданий на снижение ставки ФРС на 0,50% в ходе заседания 31 июля.

Но только замедление рынка труда укажет на возможное начало цикла снижения ставок ФРС.

Среда может стать переломным днем, блок данных США в среду скорректирует ожидания рынка на нонфармы, движение может быть сильным на фоне фиксирования прибыли перед выходным днем в четверг, многие крупные инвесторы уйдут на длинные выходные до конца недели.

Значение пятничных нонфармов трудно переоценить, при слабых данных с уверенностью можно ожидать снижение ставки ФРС на 0,50% на июльском заседании с ещё одним снижением ставки на 0,25% в сентябре.

Сильный отчет по рынку труда приведет к коррекции рыночных ожиданий в отношении политики ФРС и, при отсутствии больших уступок США в отношении Huawei, вызовет бегство от риска, рынки начнут выпрашивать у ФРС снижение ставок через ужесточение финансовых условий.

----------------------------------

Моя тактика по евродоллару:

На выходные ушла в сборных лонгах евродоллара от 1,1188 и 1,1231.

При ретесте верха часового канала до среды возможно открытие хеджирующего шорта, не исключено частичное закрытие лонгов евродоллара.

Далее в зависимости от ФА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

вот и тянет Трампыч до вторника. До первой звезды.

)))

Авторов много)

Спасибо!

Профитов!

Благодарю Вас!

Засмущали)

Сочетание ФА и ТА.

Понимание силы данных, какой потенциал движению они могут дать, понимание сопротивлений/поддержек по ТА, опционные барьеры.

Приходите на форум и увидите.

Или на конференцию в скайпе на нонфармы запишитесь, конкретный пример работы на важном экономическом релизе

Скажите пожалуйста, вы считаете реально ФРС может начать снижать ставку уже сейчас? Вот все не могу в это поверить… мне кажется это словесными интервенциями. Ведь они начинали ее снижать именно для того, чтобы были пути отхода в кризис. Пока кризисом и не пахнет вроде.

Да, они могут снизить ставку, при падении фондового рынка в качестве упреждающего шага для поддержания экономики, при замедлении рынка труда может начаться цикл снижения ставок.

Кризис близко, его можно отсрочить на год при изменении торговой политики Трампа, но он неминуем

кризис, который будет после того как ставки попонижают а толку 0.

Хотелось бы увидеть 1600 по СиПу

Благодарю!

Благодарю!

Снижение фонды логично, если действия Трампа по Huawei не удовлетворят Китай, но отвесное падение в виде глобального разворота маловероятно до заседания ФРС 31 июля.

Благодарю!

Даже море тогда не бушует.

Только курят в сторонке все нытики -

Биржевые, их мать, аналитики.

Вах!)

Отрада моего сердца, души и глаз)

-Пусть всегда пишет Киттен.

Но я в очередной раз очень признателен, за даты, мысли, явки и пароли )

Как Вы считаете, коли уж француженка глава ЕЦБ, а немка глава ЕК — нет ли новых вводных по евродоллару и вообще по прогнозам на зону евро в целом?

присоединяюсь к морю плюсов за коллажи, они отличные