SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Бизнес-модель НЛМК делает ее зависимой от снижения цен на плоский прокат в США и ЕС - Атон

- 15 июля 2019, 15:54

- |

Продажи стальной продукции упали на 7% кв/кв во 2К19, прогноз EBITDA -6.5% кв/кв – умеренно негативно

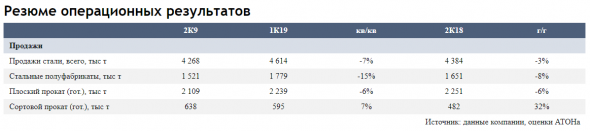

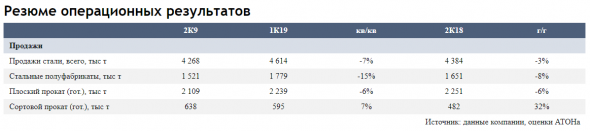

· Объем продаж стальной продукции -7% кв/кв, ввиду снижения производства стали (-5% кв/кв) из-за капитальных ремонтов в доменном и конвертерном производстве НЛМК наряду со снижением реализации товарных слябов -компания предупреждала об этом рынок во время недавнего обновления стратегии. Продажи полуфабрикатов упали на 15% кв/кв, продажи готового проката — на 3% кв/кв.

· EBITDA за 2К19 предварительно оценивается в $650 млн (-6.5% кв/кв): на финансовые результаты НЛМК должно повлиять падение продаж на 7% кв/кв, которое должно быть лишь частично компенсировано более высокими ценами на готовую сталь в России и некоторым улучшением структуры продаж. Бенчмарк-цены на сталь в ЕС и США упали на 3-6% и 6-11% кв/кв соответственно. Цены на уголь в России не изменились по сравнению с предыдущим кварталом, а рубль укрепился, поэтому себестоимость продаж группы вряд ли снизится.

· Зарубежные операции. Продажи НЛМК в США упали на 3% кв/кв, что объясняется падением продаж горячекатаного проката, усиленным потребительским ожиданием дальнейшего снижения цен. Продажи европейских активов +9% кв/кв, что обусловлено сезонным ростом спроса со стороны промышленных производителей.

· Производство железорудного сырья -1% кв/кв до 4.51 млн т, продажи снизились на 2% кв/кв. Мы считаем, что снижение должно быть более чем компенсировано ростом бенчмарк-цен на железную руду на 23% в квартальном сопоставлении.

Оценка и взгляд

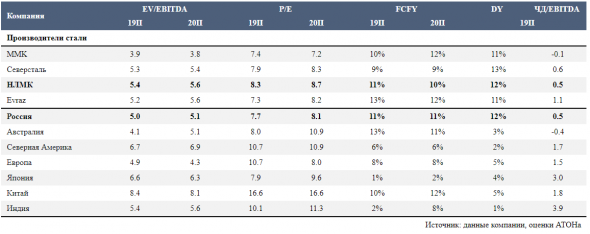

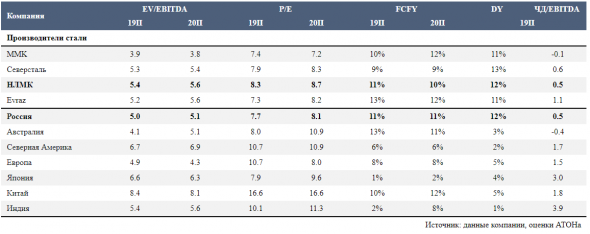

· НЛМК торгуется по мультипликатору EV/EBITDA 2019 года на уровне 5.4x – несколько выше среднего исторического показателя за 5 лет (5.2x). НЛМК остается самым дорогим российским производителем стали, торгуясь с небольшой премией к Северстали (5.3x).

· Акции НЛМК потеряли 14% с июньских максимумов из-за продажи основным акционером 2.6% его ключевого актива. Оценка теперь выглядит разумной, и мы сохраняем наш рейтинг НЕЙТРАЛЬНО, т.к. бизнес-модель НЛМК чувствительна к ухудшению конъюнктуры на рынке ЕС и протекционизму США. Мы также занимаем нейтральную позицию в отношении стального сектора из-за его уязвимости к торговой напряженности между США и Китаем.

Общий объем продаж стали НЛМК снизился на 7% кв/кв до 4.3 млн т из-за капремонтов доменной печи на липецкой площадке. По нашим предварительным оценкам, EBITDA НЛМК во 2К19 упадет на 6.5% кв/кв (до $650 млн). Бизнес-модель компании делает ее зависимой от снижения цен на плоский прокат в США и ЕС. Кроме того, цены на слябы в России отставали от цен на готовую стальную продукцию, увеличившись лишь на 1% кв/кв. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по НЛМК, учитывая ее рациональную оценку на уровне 5.4х по мультипликатору EV/EBITDA 2019 по сравнению с 5.3х у Северстали. Мы также сохраняем наш нейтральный взгляд на стальной сектор из-за продолжающихся торговых войн между США и Китаем.Атон

· Объем продаж стальной продукции -7% кв/кв, ввиду снижения производства стали (-5% кв/кв) из-за капитальных ремонтов в доменном и конвертерном производстве НЛМК наряду со снижением реализации товарных слябов -компания предупреждала об этом рынок во время недавнего обновления стратегии. Продажи полуфабрикатов упали на 15% кв/кв, продажи готового проката — на 3% кв/кв.

· EBITDA за 2К19 предварительно оценивается в $650 млн (-6.5% кв/кв): на финансовые результаты НЛМК должно повлиять падение продаж на 7% кв/кв, которое должно быть лишь частично компенсировано более высокими ценами на готовую сталь в России и некоторым улучшением структуры продаж. Бенчмарк-цены на сталь в ЕС и США упали на 3-6% и 6-11% кв/кв соответственно. Цены на уголь в России не изменились по сравнению с предыдущим кварталом, а рубль укрепился, поэтому себестоимость продаж группы вряд ли снизится.

· Зарубежные операции. Продажи НЛМК в США упали на 3% кв/кв, что объясняется падением продаж горячекатаного проката, усиленным потребительским ожиданием дальнейшего снижения цен. Продажи европейских активов +9% кв/кв, что обусловлено сезонным ростом спроса со стороны промышленных производителей.

· Производство железорудного сырья -1% кв/кв до 4.51 млн т, продажи снизились на 2% кв/кв. Мы считаем, что снижение должно быть более чем компенсировано ростом бенчмарк-цен на железную руду на 23% в квартальном сопоставлении.

Оценка и взгляд

· НЛМК торгуется по мультипликатору EV/EBITDA 2019 года на уровне 5.4x – несколько выше среднего исторического показателя за 5 лет (5.2x). НЛМК остается самым дорогим российским производителем стали, торгуясь с небольшой премией к Северстали (5.3x).

· Акции НЛМК потеряли 14% с июньских максимумов из-за продажи основным акционером 2.6% его ключевого актива. Оценка теперь выглядит разумной, и мы сохраняем наш рейтинг НЕЙТРАЛЬНО, т.к. бизнес-модель НЛМК чувствительна к ухудшению конъюнктуры на рынке ЕС и протекционизму США. Мы также занимаем нейтральную позицию в отношении стального сектора из-за его уязвимости к торговой напряженности между США и Китаем.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания