Блог им. Mackenna

О везучих дураках

- 13 августа 2019, 09:07

- |

«Везучие дураки совсем не подозревают, что они всего лишь везучие дураки, — по определению, они не знают, что принадлежат к этой категории.» Нассим Талеб. «Одураченные случайностью»

Британский иллюзионист Деррен Браун десять раз подряд бросил монетку и десять раз подряд выпал «орел». Что это? Фокус или демонстрация экстрасенсорных возможностей? Вероятность такого события 0.5 в десятой степени, то есть около одной десятой процента, один шанс на тысячу! Ответ прост – Деррен бросал монету на протяжении 9-ти часов, до тех пор, пока, наконец, не выпала нужная серия, которую в итоге и показали по телевидению. Совершенно очевидно, что, продолжая бросать монету, он мог равновероятно дождаться серии из 11-ти «орлов» или из 11-ти «решек» (сколько времени бы на это понадобилось – второй вопрос).

Теория вероятности говорит, что маловероятное, но возможное событие скорее всего не произойдет В ЕДИНИЧНОМ испытании. Но если испытание повторить достаточно большое число раз, то даже маловероятное событие вполне может случиться.

Так и со спекулятивными операциями на финансовых рынках: единичное испытание – сделка.

Учитывая изложенное выше, кажется, что может быть проще, чем заработок спекуляциями финансовыми инструментами? Их цена то растет, то снижается, краткосрочные тенденции постоянно сменяют друг друга, чередуясь, как выпадающие «орлы» и «решки» подбрасываемой монеты. Поэтому их вовсе не нужно прогнозировать, а следует, выбирая направление позиции «наугад», случайным образом, дождаться продолжительной прибыльной серии сделок, которая по законам вероятности рано или поздно случиться, и таким образом «сорвать куш». Почему же на практике этот метод заработка не работает? Ответ на этот вопрос я дал в статье "Опыт — мудрость глупцов!"

Если торговля бессистемная, то это угадывание направления движения котировки в будущем, т.е. игра с отрицательным математическим ожиданием выигрыша. Именно поэтому не работает и второй «простой способ» заработка на финансовых рынках: убедившись, совершая сделки на демонстрационном счете в течение продолжительного времени, что какие-то правила для выбора направления позиции, например, сигналы технического индикатора или рекомендации аналитика, приносят убыток, открывать сделки на реальном счете «наоборот», в противоположном сигналу или рекомендации направлении. Совершив достаточно большое число сделок, вы убедитесь, что хоть прибыльные и убыточные серии сделок на демонстрационном и реальном счетах сменяют друг друга в «противофазе» (как выигрыши и проигрыши участников игры в “орлянку” — если один выиграл, то второй проиграл, и наоборот), тем не менее, на обоих счетах убыток.

Трейдер, который в каждом конкретном случае при принятии решения об открытии или закрытии позиции, руководствуется разными критериями и правилами, которые, как ему кажется, лучше всего применить в конкретной рыночной ситуации, на самом деле всего лишь ищет подтверждения своему субъективному выбору направления позиции – попытке угадать будущую тенденцию. В таком случае он подобен нерадивому школьнику, подгоняющему решение задачи под подсмотренный в конце учебника ответ.

Представьте, что результат 1000 подбрасываний монетки у одного из игроков 550 «орлов» и 450 «решек» — он научился с бОльшей вероятностью выбрасывать «орлы» (с бОльшей вероятностью дешевле покупать и дороже продавать финансовые инструменты, чем наоборот), причем, результат этот, вне всякого сомнения, статистически значимый.

Другой трейд…, простите, игрок, сменивший проигравшегося, успел сделать лишь 20 ставок, в 16-ти из которых выпала «решка» (и не такое бывает). С учетом платы за возможность играть ($1 со ставки в $10), выигрыш первого игрока составил:

550 х ($10-$1) – 450 х ($10+$1) = $4950 — $4950 = $0;

А второго:

16 х ($10-$1) – 4 х ($10+$1) = $144 — $44 = $100;

Простое сравнение результатов без учета их статистической значимости будет, конечно же, не в пользу первого игрока – он ничего не заработал, а второй получил прибыль в 100 долларов – в среднем по $5 на одну ставку. Но означает ли это, что, продолжая играть, после 1000-й ставки он получит прибыль $5000? Вероятнее всего, нет – «полоса везения» закончится.

В соответствии с Законом больших чисел, результат первого игрока статистически значимый, ожидаемый. Поэтому он с высокой вероятностью в следующие 1000 подбрасываний монетки «выбросит» что-нибудь около 550 «орлов», то есть второй игрок проиграет

550 х $11 – 450 х $9 = $6050 — $4050 = $2000

и выбывает из игры, уступив место следующему игроку.

Обе проигранные им тысячи достанутся организатору игры: одна непосредственно, а вторая – через уплаченные первым игроком комиссионные. Прибыль первого игрока со второй тысячи розыгрышей будет также нулевой, но ноль больше, чем минус две тысячи!

Таким образом, сложностей при выборе наилучшей системы для торговли две: во-первых, как отличить статистически значимый результат от случайного, во-вторых, какой критерий эффективности использовать, если сравнение прибыльности торговых систем желаемого результата не дает, — вспомните, $0 и $100 прибыли в примере, приведенном выше.

Для первого лучше всего использовать сумму спредов, свопов и прочих комиссий по сделкам – чем она больше, тем бОльшую статистическую значимость имеет результат. Конечно, при условии, что торговля велась или моделировалась в течение достаточно продолжительного времени и число совершенных сделок достаточное, для статистических обобщений. Сама по себе продолжительность торговли на статистическую значимость ее результата, вопреки распространенному заблуждению, не влияет — хоть десять лет торгуй, но если совершил только десять сделок, то фактический результат может очень сильно отличаться от его математического ожидания.

Трейдеры давно поняли, что для сравнения эффективности и выбора наилучшей торговой системы, информации об их доходности недостаточно. Кроме относительной доходности, для объективной оценки эффективности торговли финансовыми инструментами используются следующие показатели:

Доходность в пунктах. Она рассчитывается как сумма разниц между ценой продажи и ценой покупки по всем сделкам. В какой-то степени этот показатель решает задачу объективного сравнения эффективности применяемых торговых систем, но он не учитывает качество управления объемом позиции, т.е. управления рисками, а это умение намного важнее, чем умение определить точки входа в позицию или выхода из нее. Кроме того, разные инструменты имеют разную значимость, «вес», одного пункта, что делает результаты торговли этими инструментами в пунктах несопоставимыми.

Профит-фактор или прибыльность — отношение суммы прибыли по прибыльным сделкам к убытку по убыточным. Это наиболее популярный среди трейдеров показатель, но иногда оценка эффективности торговли с его помощью приводит к серьезным ошибкам. Например: Два трейдера, имеют начальный депозит по $1000. За некоторый период первый трейдер совершил сделки, которые принесли ему $100 прибыли и некоторое количество убыточных, которые уменьшили его капитал на $50, т.е. он заработал на $1000 начального капитала $50 прибыли (5%). Второй трейдер заработал на прибыльных сделках $1000 и потерял $500 в результате убыточных, т.е. его прибыль за период составила $500 на $1000 начального капитала (50%). Согласитесь, что результативность торговли, а, следовательно, и эффективность применяемых этими трейдерами торговых систем весьма различна, но профит-фактор у обоих будет равным: $100/$50 = $1000/$500.

Фактор восстановления — отношение текущей относительной доходности к максимальной относительной просадке. Показатель характеризует, насколько оправдан риск торговли полученной прибылью. Так как относительная просадка не может быть больше 100%, а относительная доходность может неограниченно расти со временем, то фактор восстановления не может быть использован для сравнения счетов с разной продолжительностью «жизни» и мало связан с актуальными результатами торговли.

Коэффициент Шарпа — отношение средней доходности к среднему отклонению от этой доходности. Показатель, как и фактор восстановления, используется для определения того, насколько хорошо доходность торговли компенсирует принимаемый трейдером риск. При сравнении двух счетов с одинаковым средним доходом, торговля с более высоким коэффициентом Шарпа будет менее рискованной, но для сравнения рискованности торговых систем с разной доходностью показатель не годится. Кроме того, коэффициент Шарпа не делает различий между колебаниями доходности вверх и вниз, то есть он измеряет скорее волатильность доходности, а не риск.

Хорошим способом отделить случайные результаты является исключение из данных для расчета показателей эффективности нескольких наиболее прибыльных сделок: одной, двух, трех из всех или, например, по одной самой прибыльной в каждом месяце.

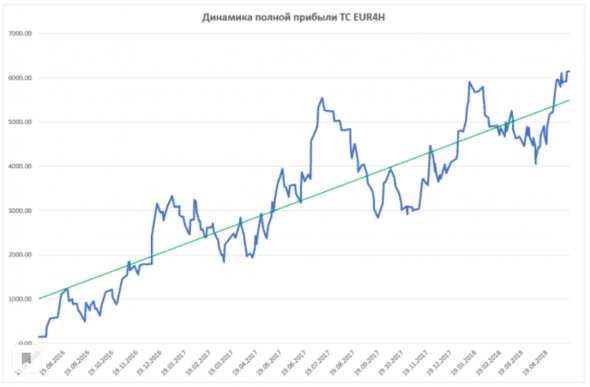

Гораздо лучшим методом оценки эффективности торговли является оценка при помощи прямой линии, аппроксимирующей кривую доходности методом наименьших квадратов, когда минимизируется сумма квадратов отклонений реально наблюдаемых значений доходности от аппроксимирующей их прямой. Тангенс угла наклона прямой к горизонтальной оси (шкале времени) и характеризует доходность торговли, чем он больше, тем в среднем результативнее работает трейдер. Отрицательное значения тангенса угла наклона говорит о том, что вероятность получения убытка трейдером выше вероятности получить прибыль, даже если текущая прибыль положительная.

Отношение значения точки на аппроксимирующей прямой в текущую дату ко времени торговли (дней, месяцев, лет) даст простой прогноз ожидаемой доходности (среднедневной, среднемесячной, среднегодовой) торговой системы. Этот прогноз будет в гораздо меньшей степени зависеть от того, в какой фазе, просадки или роста, находится текущая прибыль, чем если использовать для этой цели относительную доходность.

Все вышеперечисленные показатели не отражают, насколько стабилен результат торговли, — высокие показатели эффективности, например, могут иметь счета, где она достигнута в результате случайной серии высокорезультативных сделок, а большая часть сделок дохода не принесла или принесла убытки. Для оценки стабильности результата работы торговой системы лучше всего использовать коэффициент корреляции между суммой прибыли нарастающим итогом и временем, затраченным на ее получение. При значениях коэффициента корреляции, означающего вероятность повторения результата за тот же временной промежуток в будущем, меньших 0.5, следует сделать вывод об отсутствии такой зависимости и признать результаты работы торговой системы случайными.

Коэффициент стабильности следует использовать для уточнения значений критериев оценки эффективности торговли, например, прогнозной доходности. Например, если прогнозируемая доходность первой торговой системы 30% годовых, а второй — 25%, но коэффициенты стабильности их работы 0.5 и 0.7 соответственно, то выбор следует сделать в пользу второй системы, так как вероятная ее доходность 17,5% годовых (0.7*25%) против 15% (0.5*30%) у первой.

Помните: «И, в любой момент времени, самые богатые трейдеры — часто худшие трейдеры. [..] Мы имеем склонность думать, что они делают деньги, потому что они хороши. Возможно, мы перевернули причинную связь с ног на голову: мы считаем их хорошими только потому, что они делают деньги. На финансовых рынках можно делать деньги полностью случайно.»

Нассим Талеб. «Одураченные случайностью»

Профита всем!

Если статья вам понравилась, вместо кнопки «Хорошо» жмите сюда,

А если нет, то сюда.

теги блога Mackenna

- BCHUSD

- Bitcoin

- Bitcoin Cash

- BTCUSD

- Ethereum

- ETHUSD

- акции

- алгоритмическая торговля

- алготрейдинг

- алчность

- алчность и страх

- анализ

- биржа

- брокер

- диверсификация

- дилер

- доверительное управление

- жадность

- инвестирование в никуда

- инвестиции

- инвестиции в акции

- индикатор

- контр-трендовая торговля

- криптовалюта

- криптовалюты

- Криптомикс

- кухня

- кэшбэк

- линейная регрессия

- лохотрон

- математическая модель

- математические модели

- математическое ожидание

- математическое ожидание прибыли

- мониторинг счета

- Нарушение правил Смартлаба

- нейросеть

- нормальное распределение

- околорыночники

- ошибка аналитики

- ошибка выжившего

- портфель

- прибыльная торговая система

- прибыльная торговля

- прибыльность

- прогнозирование рынка

- проп-компания

- проп-трейдинг

- риск менеджмент

- рубини

- случайность

- спекуляции

- спекуляции акциями

- справедливая цена

- справедливый курс

- стоп-лосс

- страх

- страх и жадность

- тейк-профит

- теханализ

- торговая система

- торговые сигналы

- торговые сигналы

- торговые системы

- трейдинг

- тренд

- Тюльпаномания

- успешные трейдеры

- усреднение

- форекс

- фундаментал

- Эфириум

Не стоит так утрировать перспективы получения доходности на рынках. Мог бы привести несколько примеров от арбитража до инсайда, где на мой взгляд вероятность прибыльной сделки значительно превышает обратное!

Статья о методах, которые позволяют с меньшей, в сравнении с традиционными, вероятностью ошибки выбрать наиболее эффективную ТС из некоторого набора возможных.

Мне любопытно, а Вы все эти «изыскания» (размышления) и выводы делали на основе своего опыта и вдохновения на внебиржевом Forex (судя по вашему профилю)?

Цитируя Вас, я позволил себе выделить ключевое, по моему мнению, слово. Нет, ни в этой статье, ни в предыдущих, я подобного не утверждал. Я настаиваю лишь на том, что значительная часть доходов, полученных от купли-продажи финансовых инструментов, получены случайно.

В основном, на основании многолетних наблюдений за мониторингами трейдерских счетов в открытом доступе.

А началось все с того, что получив по итогам 2007 года (ФС ММВБ) небольшой убыток, я стал слышать от коллег-трейдеров снисходительное: «Брось, это не твое! Вот, гляди как я отторговал 2006-й и 2007-й годы!»

Эти люди никак не могли понять, что их заработок — следствие не прибыльной ТС, а долгосрочного роста российского рынка: имея плечо 1:1 и, например, 10К долл на счете, они покупки совершали на 20К (с плечом), а шортили на 10К. При равной вероятности угадать/не угадать тенденцию, суммы покупок в два раза превышали суммы продаж, что на растущем рынке дает обязательную прибыль, а на снижающемся такой же обязательный убыток.

Я стал над этим размышлять, результат — в данной статье.

Никто не спорит, как говорил Стивен Хокинг, «каждая формула в книге уменьшает количество читателей в два раза». Увы.

Если сумма заработанных денег — главный критерий «авторитетности», то почему для Вас Талеб «беспонтовый авторитет»?

Уверен, заработал он значительно больше Вас.

Но я никому не поклоняюсь, живу по принципу «Все подвергай сомнению». В статье мои мысли.

traders-union.ru/monitoring/strategies/view/3mats---nachalo-273/

www.myfxbook.com/members/Mackenna/mats/1318009

www.myfxbook.com/members/Mackenna/алчность-и-страх-d1/3348615

На доход с капитала живу с 2003 года, правда, в основном это сдача в аренду коммерческой недвижимости, а не финрынки. Но спекуляции, несмотря на меньший доход, мне интереснее!

КАРАТЕЛЬ, спасибо! И Вам удачи!

Мошенников достаточно везде, на классическом биржевом рынке их не меньше, чем на форексе.

Кто оказался бОльшим дураком, я, работая через Альпари и Форексклаб, или вкладчики инвестфонда Берни Мейдоффа — председателя совета директоров биржи NASDAQ?![]()

Вот это к чему и откуда не понял.

Если первый игрок проиграет 1000-550=450 розыгрышей, то второй выиграет

450*(10-1)=$4050;

Всего второй игрок за 1000 розыгрышей проиграет $6050-$4050=$2000;

для каждого лота выбирается порог изменения цены (например, в размере комиссии по текущей цене), составляется ломаная изменений цены за период. Она не учитывает колебаний меньше порога от локальных максимумов и минимумов. Вычисляется длина этой ломаной и идёт в знаменатель. А числителе — сумма всех взятых движений, плюсовых или минусовых. За вычетом комиссий. Теоретически достижимые значения будут от +0,95 до -1, … .

Если 0,001 — ты уже в плюсе.