Блог им. alant

Вся правда о дивидендах! Как себя ведут дивидендные выплаты компаний в периоды финансовых кризисов.

- 26 сентября 2019, 17:50

- |

Я планирую достичь финансовой независимости, поэтому инвестирую.

Откуда возьмется благосостояние? Как это будет выглядеть? Да очень просто.

Со временем накопится капитал, который сможет генерировать постоянно в виде дивидендов достаточно денежных средств, чтобы ощутить сначала финансовую независимость, а потом уже и свободу. Я уже имею довольно весомый капитал, состоящий из двух частей: российская часть портфеля (акции) и иностранная часть (акции и ETF).

Кстати, содержание иностранной части моего инвестпортфеля, вы можете посмотреть в видео:

Сегодня поговорим как раз о дивидендах, ведущих нас к благосостоянию, которые можно тратить, и, при этом, рост капитала будет продолжаться.

Читайте до конца, и вы узнаете: как себя ведут дивидендные выплаты компаний в периоды финансовых кризисов. Вся правда о дивидендах!

Фондовые рынки различных стран, разные классы активов и конечно отдельные ценные бумаги будут давать различную дивидендную доходность. Какие-то рынки, страны дают небольшую дивидендную доходность, другие выше. Например, дивдоходность американского рынка через индекс S&P500 составляет на текущий момент меньше 2% годовых в долларах, а дивдоходность российского рынка более 6% годовых в рублях. Так было не всегда. С течением времени оценка рынков и дивидендные доходности меняются. Кроме того, на фондовых рынках регулярно случаются потрясения, которые, конечно же, сказываются на размерах и доходностях дивидендных выплат.

Так как же поведут себя дивидендные выплаты в период кризиса? Как ведут себя компании в кризис? Что делают инвесторы?

Первое

Инвесторы, во времена кризисных явлений, и заранее переходят в защитные активы и дивидендные бумаги. Такие как золото, облигации, привилегированные акции, дивидендные акции. Котировки, которых начинают расти. Поэтому инвестиционный портфель с дивидендным уклоном, скорее всего меньше пострадает по общей стоимости.

Второе

В период кризиса происходит рост уровня Payout акций. Напомню Payout Ratio – это процент от прибыли направленный на выплату дивидендов.

Третье

Некоторые компании даже берут в долг, чтобы выплачивать дивиденды (иначе владельцы акций могут начать сбрасывать бумаги, что приведет к еще большему падению акций). На иностранных фондовых рынках, особенно США, принято не разочаровывать акционеров снижением дивидендных выплат. Это не Россия. Рынок существует очень давно.

Четвертое

Есть компании, которые уменьшают или совсем отменяют дивиденды в период кризиса, чтобы проинвестировать вложения в новые проекты, нацеленные на рост бизнеса. Кризис – это возможность для роста. И порой, инвесторы, понимая, что в будущем компания от уменьшения дивидендов только выиграет, реагируют покупками, что ведет к повышению котировок акций. Бывает наоборот, от дивидендов отказываются, чтобы просто банально спасти разоряющуюся компанию.

Это процессы, которые свойственны дивидендному поведению инвесторов и компаний. Но нас интересует, другой, более важный момент:

Можно ли рассчитывать пассивному инвестору на сохранение уровня дивидендных выплат в период финансовых потрясений?

Для начала обратимся к статистике.

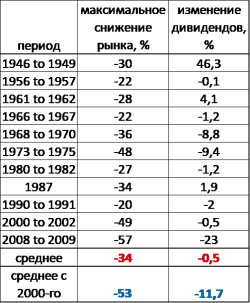

(Источник информации: Moon Capital Management)

Очень интересная таблица. В ней указаны периоды медвежьего рынка США. Ранние периоды нам не знакомы, но последние: падение Доткомов с 2000-го по 2002 и ипотечный кризис 2008-го многим инвесторам знакомы однозначно.

Так вот, напротив каждого периода в таблице написан максимальный пик снижения в %, соответствующий данному временному отрезку и изменение дивидендной доходности в это время. Данные взяты по индексу S&P500, достаточно полно, отражающему фондовый рынок США.

Что мы видим:

Величина сокращения дивидендных выплат существенно меньше падения рынка. При среднем падении рынка на 34%, можно увидеть, что сокращение дивидендов произошло на незначительное значение 0,5%.

Внимательный читатель увидит и поймет, что показатели первой строчки, а именно периода падения с 1946 по 1949 отличаются своим ненормальным ростом дивидендов в период кризиса и сильно сказываются на средних значениях изменения дивидендов. Если не брать этот период в расчет, то получится, что среднее значение падения дивидендов во времена финансовых кризисов равнялось 4%. Что тоже незначительно.

Последний, так называемый ипотечный кризис, отличился снижением дивидендов на 23%. Это уже существеннее, но более чем в 2 раза меньше пикового значения падения самого рынка. Столь высокую величину падения дивидендов, по сравнению с другими кризисными периодами, можно объяснить природой того кризиса. Природа кризиса 2008-го года носила ипотечный и финансовый характер. А традиционно, в финансовой сфере, как правило, дивидендные выплаты одни из самых высоких. Были. К тому же, тогда реально падали прибыли компаний реального сектора. В случае кризиса Доткомов, реальный сектор был затронут существенно меньше.

Конечно же, природу будущего кризиса мы не знаем. Однако, что-то мне подсказывает, что это будет очередная вариация на тему финансов.

Но, по рассмотренной статистике картина складывается такая:

Рассчитывать на дивидендный поток в периоды рецессий можно и нужно. Но необходимо учитывать, что все же данный денежный ручеек может немного оскудеть.

Поэтому, принимая решение жить только на дивиденды нужно учитывать историческую максимальную величину снижения дивидендных выплат 23% или хотя бы среднюю с 2000-го года 11,7%. Ну это так, на будущее, когда уровень финансовой независимости будет уже достаточно высок. Хотя возможно кто-то из вас уже близок и задается этим вопросом. В этом случае – наши общие вам поздравления.

Для нас, рядовых долгосрочных инвесторов, инвестиционный портфель, составленный с дивидендным уклоном, поможет пережить кризис с меньшими потерями. Это произойдет не только потому, что дивидендные активы меньше теряют в цене, но еще и потому, что дивидендный поток, реинвестированный в период низких цен на активы, скажется на будущем финансовом результате самым благоприятным образом. Поэтому, я сейчас формирую портфель с явным дивидендным уклоном. И в преддверии кризисных явлений держу довольно большую долю в кэше, как это делает мудрый Уоррен Баффет.

Ссылка на видео с моим личным инвестиционным портфелем на зарубежных рынках, размещена в начале статьи.

Пожелаю вам удачных инвестиций даже в кризисное время!

Всем большого профита.

И да пребудет с вами сила сложного процента!

С уважением,

Александр

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

А как определяете, что сейчас наступило преддверии кризиса?

а к цене до кризиса дивиденд составит 0,4%.

падает обычно быстрее, чем растёт

ваш кэп :)