SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sng

Пенсионные сбережения 40-летнего пенсионера. Итоги года. Российский портфель

- 03 октября 2019, 12:47

- |

Я открыл счет 5 октября, и уже пора подводить итоги года.

Начну с рублёвой части части своего пенсионного портфеля, а в следующем посте — долларовая его часть (если смарт-лаб не раскритикует вхлам).

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту. К опытным смартлабовцам у меня даже просьба — покритикуйте меня! Объясните, может я что-то не так считаю? Может я в своих доводах ошибаюсь? ВЫ — мои старшие братья от инвестиций, а я — еще один дилетант.

По ценам на слайдиках — я в курсе, что они уже ушли, но тут пока готовил материал все нафиг начало валиться, я не виноват :) Вернемся в 1 октября в плане стоимости акций

---

Итак, итоги года в рублевой части портфеля.

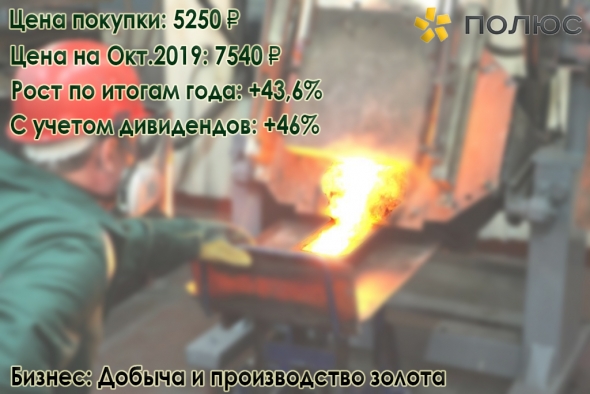

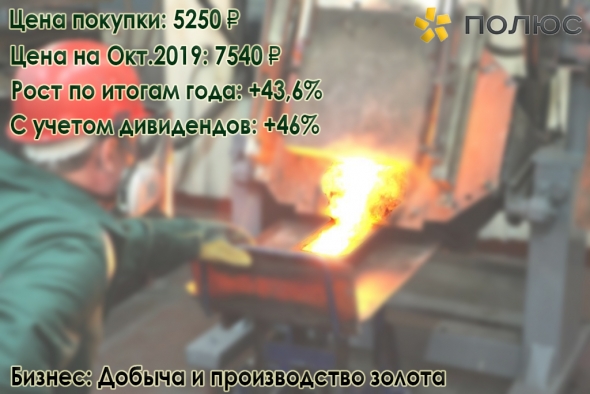

1. Полюс Золото – вход 5250₽ за акцию, цена на момент написания поста – 7540₽. Рост стоимости акций +43,6%, с учетом полученных дивидендов +46%.

Позиция набрана на 200% от запланированного. Логика при покупке была в том, что неплохо бы хеджировать портфель золотом путём покупки акций золотодобывающей компании. Идея сработала — золото в неспокойные наши времена с того момента выросло на 15%, а Полюс Золото — на 43,6%, ещё и дивиденды получил.

Прекрасная компания, но с большим долгом.

Буду ли я покупать еще? Возможно, но сначала наберу 100% позицию по другому золотодобытчику из Индекса Мосбиржи — Полиметаллу.

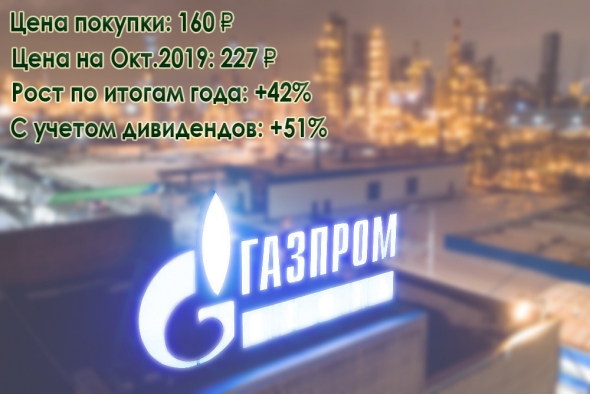

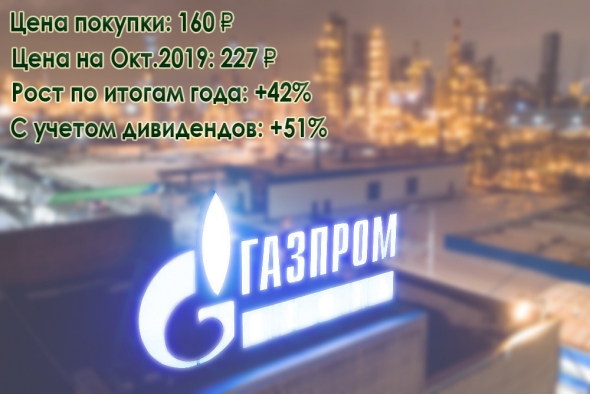

2. Газпром – вход 160₽ за акцию, цена на момент написания поста – 227₽. Рост стоимости первой партии купленных акций +42%. Впоследствии докупалась еще большая партия акций по 230₽, что срезало общую доходность в процентах до +15,5%, но в абсолютном выражении и с учетом выплаченных дивидендов – Газпром попал на 2 место по итогам года. Позиция пока что набрана на 29% от запланированного. Я рассчитываю на выплаты 50% чистой прибыли в виде дивидендов в течении многих лет, успешный ввод в эксплуатацию строящихся трубопроводов и снижение политических рисков. Планирую покупать и покупать по любой цене весь следующий год, понемногу.

3. Норникель – вход 13739₽ за акцию, цена на момент написания поста – 16680₽. Рост стоимости акций +21,4%, с учетом полученных дивидендов +26,4%.

Позиция набрана на 40% от запланированного. Плановая покупка для заполнения портфеля по индексу Мосбиржи. В момент покупки все аналитики трубили, что Норникель невероятно дорог, и надо ждать цены в 10000₽ за акцию. План неумолим, и поэтому покупал по 13739₽, скрепя сердце. Как итог, стоимость компании так и не упала, цена на металлы, которые производит компания (никель, палладий, платина) растут невероятными темпами, что потянуло за собой и стоимость самой компании.

---

Провалы года

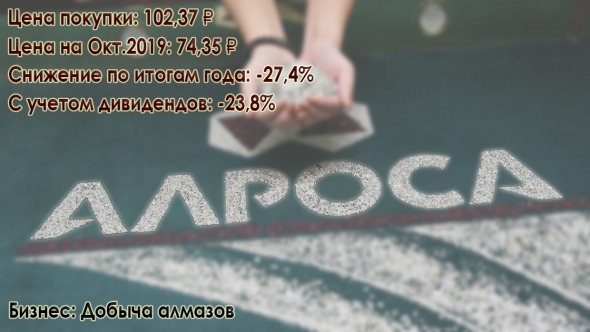

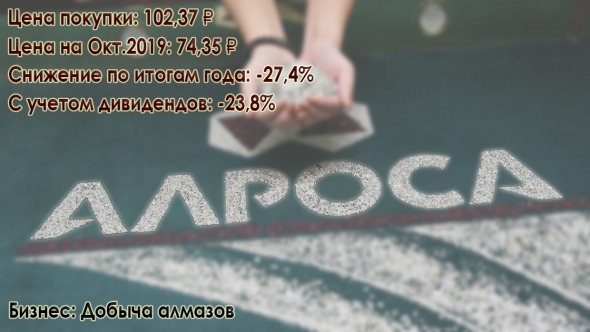

1. Алроса – вход 102,37₽ за акцию, цена на момент написания поста – 74,35₽. Падение стоимости на 27,4%, с учетом полученных дивидендов – на 23,8%. Позиция набрана на 50% от запланированного.

Купленная в ноябре Алроса с того момента начала буквально сразу падать и падала весь год. Падение продаж естественным путем привело к падению акций компании. Мой план не предусматривает «усреднений» просто потому что упало. Представьте: я бы купил еще немного по 90, а потом еще по 85, и по 80, и по 75… В % всё бы смягчилось, но в абсолютном отношении – это верный путь к наращиванию токсичной акции в портфеле. Я еще об этом расскажу, есть у меня история «усреднения» в американском портфеле, хорошо что всего одной мне хватило, чтобы понять, что это плохо. Ни продавать, ни докупать Алросу в ближайшие полгода-год не планирую. Негативных эмоций тоже не испытываю.

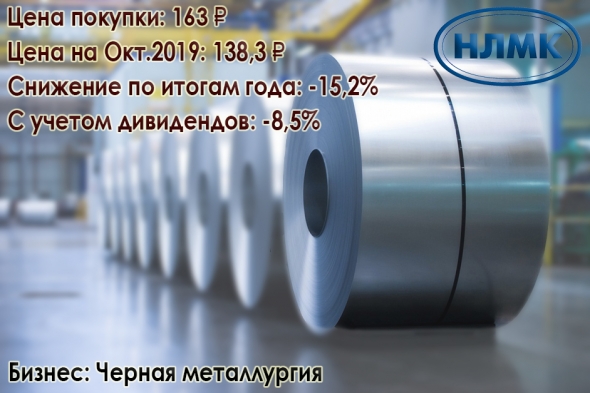

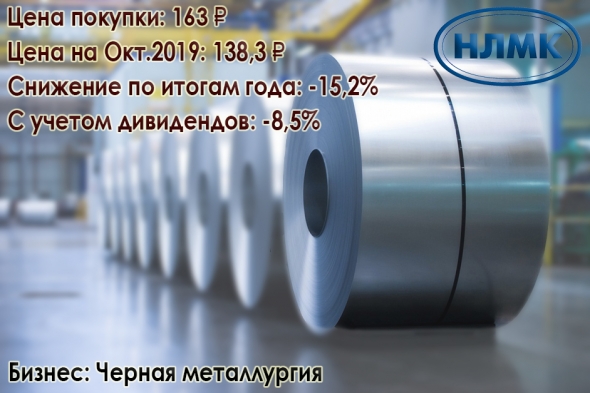

2. Новолипецкий металлургический комбинат – вход 163₽, цена на момент написания поста – 138,3₽. Падение стоимости на 15,2%, с учетом полученных дивидендов – на 8,5%. Позиция набрана на 200% (!) от запланированного.

Очень неудачный кейс с высокодивидендной акцией. Я набирал акции НЛМК всю зиму и весну, понемногу. Казалось, что такая хорошая дивидендная доходность не даст ей сильно упасть, а если и даст, дивиденды всё компенсируют! Нужно набирать больше, чем рекомендует моя табличка по индексу Мосбиржи! Они там ничего не понимают, вот же она, гарантированная доходность под 13% годовых – просто лежит на бирже, подбирай!

Я не учёл того, что дивиденды могут быть урезаны так же легко и просто, как и расти.

Ни продавать, ни тем более докупать НЛМК я не планирую, пусть будет живой урок в портфеле под названием «высокие гарантированные дивиденды».

---

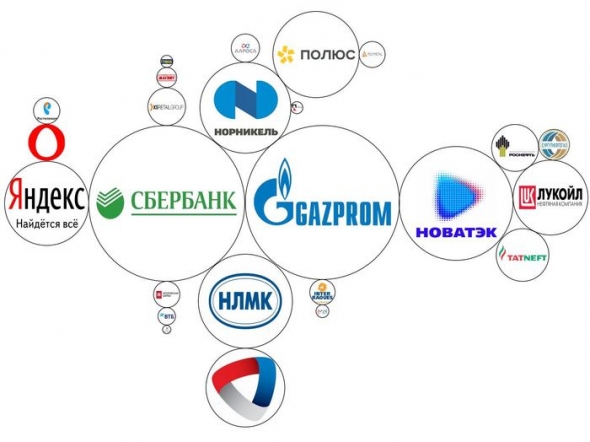

Акции в портфеле графически можно представить так (по ссылке — крупная картинка).

Чистая стоимость акций в портфеле выросла на 8,7% (по отношению к средним активам). Если бы я вкладывал в индекс Мосбиржи теми же суммами в те же даты (и без % за обслуживание БПИФа на индекс), рост бы составил 11%.

Я проиграл индексу – в-основном из-за сильного превышения лимитов по металлургам (#NLMK, #CHMF). Если бы эти две бумаги набирались строго по плану, я бы шел ровно в ногу с индексом. Ошибка признана и учтена, нужно смотреть, что будет на второй год.

С учетом выплаченных дивидендов (+ пройденная отсечка по Татнефти), рост составил 17%. Здесь отставание от индекса полной доходности такое же, т.е. по дивидендам я не отстал.

Невероятно удачно получалось зайти в этом году в облигации: три разных ОФЗ, купленные в разное время имеют купонную доходность по отношению к цене покупки 8,4%, 8,1% и 7,3% соответственно. Корпоративные (достаточно надежные) облигации имеют купонную доходность по отношению к цене покупки 9,8% и 9%. Рыночная стоимость этих облигаций сейчас гораздо выше, чем в момент покупки, их единоразовая продажа сейчас суммарно принесла бы мне сейчас еще +6,1% относительно стоимости покупки. Это связано с понижением ключевой ставки ЦБ, которое трижды произошло за это время. Но я буду их держать и дальше, получая по ним в 8-9% годовых еще несколько лет.

Как итог, российский портфель (62/38 – акции/облигации), вырос на 16% по итогам первого года.

Ну а я постепенно движусь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно, просто подписавшись на мой канал в Телеграм, где я публикую только уникальный и интересный материал.

Если ссылка блокируется, просто введите в поиск в приложении Telegram: @finindie.

Начну с рублёвой части части своего пенсионного портфеля, а в следующем посте — долларовая его часть (если смарт-лаб не раскритикует вхлам).

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту. К опытным смартлабовцам у меня даже просьба — покритикуйте меня! Объясните, может я что-то не так считаю? Может я в своих доводах ошибаюсь? ВЫ — мои старшие братья от инвестиций, а я — еще один дилетант.

По ценам на слайдиках — я в курсе, что они уже ушли, но тут пока готовил материал все нафиг начало валиться, я не виноват :) Вернемся в 1 октября в плане стоимости акций

---

Итак, итоги года в рублевой части портфеля.

1. Полюс Золото – вход 5250₽ за акцию, цена на момент написания поста – 7540₽. Рост стоимости акций +43,6%, с учетом полученных дивидендов +46%.

Позиция набрана на 200% от запланированного. Логика при покупке была в том, что неплохо бы хеджировать портфель золотом путём покупки акций золотодобывающей компании. Идея сработала — золото в неспокойные наши времена с того момента выросло на 15%, а Полюс Золото — на 43,6%, ещё и дивиденды получил.

Прекрасная компания, но с большим долгом.

Буду ли я покупать еще? Возможно, но сначала наберу 100% позицию по другому золотодобытчику из Индекса Мосбиржи — Полиметаллу.

2. Газпром – вход 160₽ за акцию, цена на момент написания поста – 227₽. Рост стоимости первой партии купленных акций +42%. Впоследствии докупалась еще большая партия акций по 230₽, что срезало общую доходность в процентах до +15,5%, но в абсолютном выражении и с учетом выплаченных дивидендов – Газпром попал на 2 место по итогам года. Позиция пока что набрана на 29% от запланированного. Я рассчитываю на выплаты 50% чистой прибыли в виде дивидендов в течении многих лет, успешный ввод в эксплуатацию строящихся трубопроводов и снижение политических рисков. Планирую покупать и покупать по любой цене весь следующий год, понемногу.

3. Норникель – вход 13739₽ за акцию, цена на момент написания поста – 16680₽. Рост стоимости акций +21,4%, с учетом полученных дивидендов +26,4%.

Позиция набрана на 40% от запланированного. Плановая покупка для заполнения портфеля по индексу Мосбиржи. В момент покупки все аналитики трубили, что Норникель невероятно дорог, и надо ждать цены в 10000₽ за акцию. План неумолим, и поэтому покупал по 13739₽, скрепя сердце. Как итог, стоимость компании так и не упала, цена на металлы, которые производит компания (никель, палладий, платина) растут невероятными темпами, что потянуло за собой и стоимость самой компании.

---

Провалы года

1. Алроса – вход 102,37₽ за акцию, цена на момент написания поста – 74,35₽. Падение стоимости на 27,4%, с учетом полученных дивидендов – на 23,8%. Позиция набрана на 50% от запланированного.

Купленная в ноябре Алроса с того момента начала буквально сразу падать и падала весь год. Падение продаж естественным путем привело к падению акций компании. Мой план не предусматривает «усреднений» просто потому что упало. Представьте: я бы купил еще немного по 90, а потом еще по 85, и по 80, и по 75… В % всё бы смягчилось, но в абсолютном отношении – это верный путь к наращиванию токсичной акции в портфеле. Я еще об этом расскажу, есть у меня история «усреднения» в американском портфеле, хорошо что всего одной мне хватило, чтобы понять, что это плохо. Ни продавать, ни докупать Алросу в ближайшие полгода-год не планирую. Негативных эмоций тоже не испытываю.

2. Новолипецкий металлургический комбинат – вход 163₽, цена на момент написания поста – 138,3₽. Падение стоимости на 15,2%, с учетом полученных дивидендов – на 8,5%. Позиция набрана на 200% (!) от запланированного.

Очень неудачный кейс с высокодивидендной акцией. Я набирал акции НЛМК всю зиму и весну, понемногу. Казалось, что такая хорошая дивидендная доходность не даст ей сильно упасть, а если и даст, дивиденды всё компенсируют! Нужно набирать больше, чем рекомендует моя табличка по индексу Мосбиржи! Они там ничего не понимают, вот же она, гарантированная доходность под 13% годовых – просто лежит на бирже, подбирай!

Я не учёл того, что дивиденды могут быть урезаны так же легко и просто, как и расти.

Ни продавать, ни тем более докупать НЛМК я не планирую, пусть будет живой урок в портфеле под названием «высокие гарантированные дивиденды».

---

Акции в портфеле графически можно представить так (по ссылке — крупная картинка).

Чистая стоимость акций в портфеле выросла на 8,7% (по отношению к средним активам). Если бы я вкладывал в индекс Мосбиржи теми же суммами в те же даты (и без % за обслуживание БПИФа на индекс), рост бы составил 11%.

Я проиграл индексу – в-основном из-за сильного превышения лимитов по металлургам (#NLMK, #CHMF). Если бы эти две бумаги набирались строго по плану, я бы шел ровно в ногу с индексом. Ошибка признана и учтена, нужно смотреть, что будет на второй год.

С учетом выплаченных дивидендов (+ пройденная отсечка по Татнефти), рост составил 17%. Здесь отставание от индекса полной доходности такое же, т.е. по дивидендам я не отстал.

Невероятно удачно получалось зайти в этом году в облигации: три разных ОФЗ, купленные в разное время имеют купонную доходность по отношению к цене покупки 8,4%, 8,1% и 7,3% соответственно. Корпоративные (достаточно надежные) облигации имеют купонную доходность по отношению к цене покупки 9,8% и 9%. Рыночная стоимость этих облигаций сейчас гораздо выше, чем в момент покупки, их единоразовая продажа сейчас суммарно принесла бы мне сейчас еще +6,1% относительно стоимости покупки. Это связано с понижением ключевой ставки ЦБ, которое трижды произошло за это время. Но я буду их держать и дальше, получая по ним в 8-9% годовых еще несколько лет.

Как итог, российский портфель (62/38 – акции/облигации), вырос на 16% по итогам первого года.

Ну а я постепенно движусь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно, просто подписавшись на мой канал в Телеграм, где я публикую только уникальный и интересный материал.

Если ссылка блокируется, просто введите в поиск в приложении Telegram: @finindie.

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Это показатель зрелости и хорошей основной работы)))

У меня 1-2 сделки в мес, какой же я трейдер?!

Тогда какой размер портфеля/ежемесячных доходов вас устроит?

За 3 года сделать то, что не смогли за лет 20 трудовой деятельности — сложная задача, если я все верно понял

поэтому доход фактический в данном случае — только дивиденды.

И еще,

анализировать портфель стоит по окончании календарного года, т.к. циклы выплат дивидендов привязаны к этим циклам.

p.s.

у меня также этот года будет первым инвестиционным годом на ФР,

к концу года будет аналитика по итогам:)

Но в сущности ведь это правильно? Накапливать в разных активах, включая акции и квартиры...

И безусловно, с падением рынков таких постов поубавиться. Но именно и тогда, когда они станут подвергаться беспощадной критике и троллингу — время ковать долгосрочные портфели. Как считаете?

по теме-портфель имхо узкий, где наше всё-жижа и финансы?

если пенсовский порфолио-в чём ты сам стопудово не уверен) должен по идее быть секторальным, по два-три имени, десять минимум и не читать смарлаб при формировании..)

На развивающиеся рынки не более 20%

Я периодически публикую, но, конечно, из российских компаний в моем ничего нет)

Лисин даже свои акции продал, почему вы решили, что там останется хорошая доходность?

А еще интереснее расхождение между индексом и вашим портфелем, и его причины.