Блог им. s_point

Российский рынок облигаций обновил максимумы на фоне снижения инфляции, но есть и другие причины для роста

- 07 октября 2019, 22:11

- |

источник

Четыре недели Индекс RGBI, отражающий динамику цен Облигаций федерального займа и являющийся главным индикатором российского рынка облигаций, топтался на месте близ своих исторических максимумов. Сегодня максимумы оказались пробиты и у нас новый хай. Значение 146 выше предыдущего максимума 145,31 достигнутого в марте 2018 года.

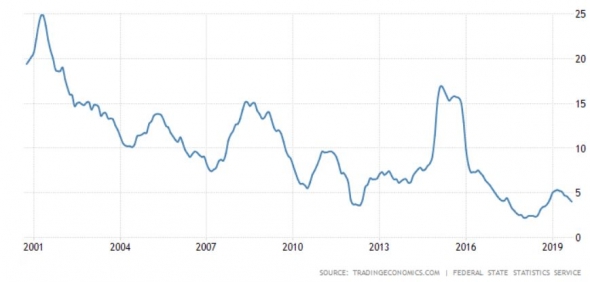

Основной причиной сегодняшнего скачка цен (снижения доходности) рублевых облигаций после продолжительного боковика являются данные Росстата говорящие об очередном снижении инфляции до минимума за 10 месяцев. Тренд на снижение инфляции продолжается, что тянет за собой снижение ставок, а это в свою очередь поднимает цены на облигации c фиксированным купоном.

Инфляция в РФ с 2000 года:

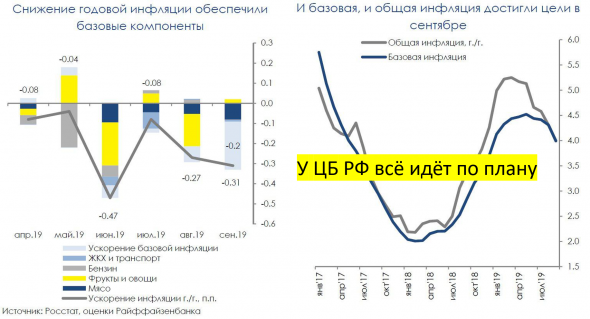

Примечательно, что теперь основной вклад в снижение динамки роста цен внесла базовая инфляция, а не только цены на бензин и плодовоовощную продукцию как это было в июне и августе соответственно. Вот что об этом пишет Райффайзенбанк сегодня:

"Базовая инфляция начала снижение

По данным Росстата, инфляция снизилась до 4% г./г. в сентябре, что соответствует оценке по недельным данным. Интересно, что в основном это снижение было обеспечено за счет базовых компонент (0,2 п.п. из всего снижения в 0,3 п.п., с 4,3% г./г. до 4% г./г.). Напомним, что в прошлые месяцы базовая инфляция не давала заметного вклада в замедление инфляции (см. график слева), которое в этом году происходило в большей мере благодаря динамике цен на мясо и на бензин (останься они стабильными с начала года, общая цифра по инфляции была бы сейчас на уровне 4,6% г./г.).

Снижение базовой инфляции – явный «запаздывающий» индикатор слабой экономической активности, что в т.ч. является весомым аргументом для продолжения смягчения политики ЦБ. Тем не менее, мы считаем, что регулятор не будет спешить, даже принимая во внимание тот факт, что текущая дезинфляция опережает его прогноз."

Среди аргументов для некоторой паузы в снижении ставок Райффайзенбанк отмечает следующие:

"1) ЦБ ждал скорого снижения инфляции ниже 4%, но называл это чисто техническим фактором (т.к. из расчета инфляции должен был выйти НДС). Это произошло несколько раньше, чем регулятор предполагал, но, тем не менее, сам по себе этот факт не является поводом для пересмотра траектории по ставке.

2) Бюджетный фактор в целом (старт активных расходов по нацпроектам + ожидаемое начало использования средств ФНБ), как мы понимаем, является риском для ЦБ, даже не столько из-за возможного влияния на курс и инфляцию, сколько из-за отсутствия определенности (по времени поступления средств в экономику и по правилам использования средств ФНБ). Текущие решения по ключевой ставке отразятся на экономике через 3-6 месяцев, т.е. как раз тогда, когда указанные бюджетные факторы вступят в силу и, скорее всего, начнут проявляться на экономике. В этом смысле активное смягчение политики сейчас может обернуться ее резким торможением в ближайшем будущем (что выглядело бы несколько непоследовательно).

3) Наконец, недавний комментарий К. Юдаевой о том, что ЦБ видит «определенное пространство для дальнейшего снижения» ставки, на наш взгляд, нельзя назвать сигналом к скорому смягчению политики: скорее, это означает, что умеренное снижение ставки в ближайшие кварталы продолжится (в нашем базовом сценарии ЦБ доведет ее до уровня в 6,5% к середине следующего года)."

Очень профессиональное мнение от Райффайзенбанка говорит, о том что ЦБ РФ продолжит двигаться в направлении снижения ставок, но вышедшие данные вряд ли заставят его действовать в опережающем планы темпе. По их мнению ЦБ РФ сохранит традиционную консервативность из-за ряда существенных неопределённостей.

Тем не менее рынок воспринял событие как повод для дальнейшего роста рынка облигаций в России.

Однако, снижение инфляции и рост цен на облигации – это история не только России, а глобальный тренд. Замедление экономической активности, закредитованность бизнеса и домохозяйств наблюдается по всему миру и с точки зрения современной монетаристской экономической теории единственный способ поддержать экономический рост – снижение ставок. То есть бизнес и домохозяйства уже не могут поддерживать прежний рост расходов и потребления, так как всё большая часть доходов отправляется на финансирование растущего долга, тем самым снижая долю, направляемую на потребление и что естественным образом негативно сказывается на ценах.

Стоит отметить, что в России инфляция – это не только история роста/снижения экономики, но и курс национальной валюты. Резкие скачки доллара к рублю поднимают цены на все товары и услуги в стране, но в последнее время курс национальной валюты очень стабилен и даже имеет тенденцию к укреплению, на удивление критиков экономической политики правительства и ЦБ.

Снижение геополитических рисков, становящихся поводами санкционных атак на РФ (связанных с Украиной, Сирией, Скрипалями, вмешательством в выборы в США и т.п.) поддерживает спрос на российские активы всё ещё являющиеся дешевыми по отношению к мировым аналогам.

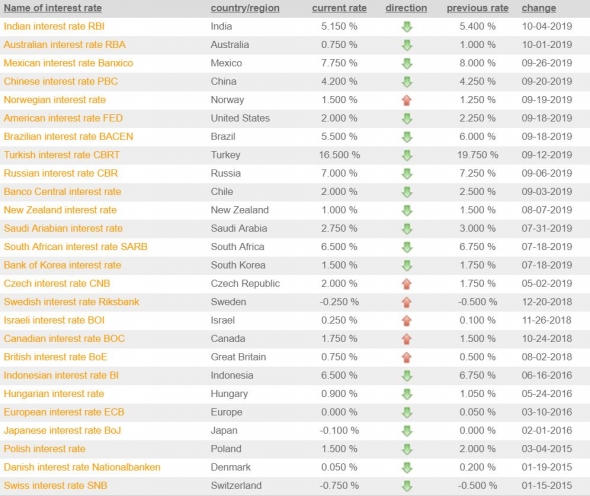

Есть ещё причины для дальнейшего снижения ставок и роста облигаций: общая нервозность на мировых рынках, ухудшение макроэкономических индикаторов и как следствие снижение ставок по всему миру и даже начало цикла снижения ставок в США, отрицательные ставки в Европе даже у не самых надёжных членов Евросоюза, всё это поддерживает рост цен на государственные и другие надёжные облигации по всему миру.

Смотрите, казначейские облигации США выросли в цене на 11% за год в то время как ставка была снижена на только на 0,5%, в тоже время Индекс RGBI (который по своей структуре имеет меньший средний срок облигаций вырос почти на 10%, то есть динамика российских облигаций даже несколько опережает динамику облигаций США из-за позитивных геополитических изменений и стабильной национальной валюты. У ЦБ развязаны руки снижать ставку и дальше.

Обратите внимание на таблицу ставок мировых центральных банков. Практически все за редким исключением снижают ставки для поддержки экономики. Теперь и США.

Мы живем в долларовой экономической системе. Доллар и ставки на него являются ключевым ориентиром для всех остальных мировых валют и Центральных банков. При снижении ставок в США все остальные экономики получают возможность безопасно для собственной валюты и инфляции также снизить свои ставки. А если национальная валюта и так слишком сильная, замедление/снижение экономики всё сильнее и инфляция стремится вниз, то Центральный Банк может действовать и более агрессивно.

Более сильного снижения ставок требуют от регуляторов по всему миру, начиная от Трампа ярко обвиняющего ФРС в слишком высоких ставках, заканчивая всё большими спорами в высших кругах руководства России по этому же поводу.

Весьма показательно выглядят динамика процентных ставок ФРС, ставок казначейских облигаций США и ожидания рынка по поводу будущей ставки ФРС (на основе фьючерса на ставку ФРС торгующегося на чикагской бирже CME).

Во-первых, один из важнейших индикаторов ухудшения экономики, о котором сейчас говорят многие эксперты – это снижение долгосрочных ставок относительно краткосрочных, что мы и наблюдаем сегодня. На графике отчетливо видно, что каждый раз, когда происходила инверсия кривой процентных ставок (долгосрочные ставки ниже краткосрочных) ФРС был вынужден снижать свою ключевую ставку для поддержки экономики и восстановления правильного баланса ставок на рынке. Ухудшающаяся статистика и инверсия ставок давят на ФРС. Собственно ФРС уже приступил к снижению понизив ставку уже два раза в 2019 году.

Во-вторых, мы видим, что рынок довольно далеко закладывает постепенное снижение процентных ставок ФРС вплоть до 1% к концу 2020 года. Если спроецировать это на цены облигаций, то можно ожидать дальнейшего роста цен и чем дальше срок погашения облигации (выше дюрация) тем выше будет рост её цены в номинальном выражении. Соответственно, весь остальной мир подтянется за США.

Вот мой любимый ключ к пониманию реакции рынка на экономическую статистику и действия центрального банка всех банков (американского ФРС).

Вывод из всего выше сказанного в оригинальной публикации

Оперативные комментарии по ситуации на рынке в авторском Telegram канале Singular Point (https://t.me/singpoint)

Плюсуйте, заходите на сайт и добавляйтесь в Telegram, вы нужны чтобы был смысл делать больше интересных публикаций с полезной информацией и мнениями по финансовым рынкам. Огромное спасибо тем кто уже с нами!

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум

)))