Блог им. Aleksey_M

ММК. Обзор операционных показателей за 3-ий квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 24 октября 2019, 13:34

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

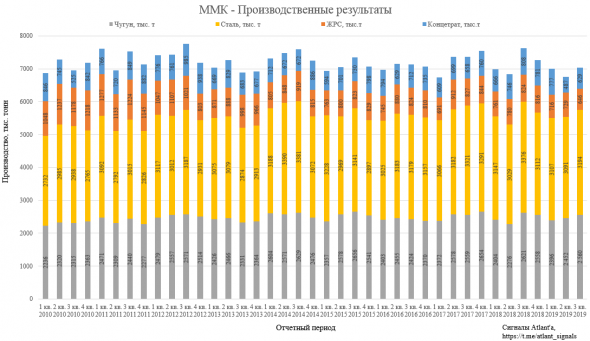

Производство всех ключевых продуктов ниже 3-го квартала прошлого года, но выше предыдущего квартала, за исключением железорудного сырья. В целом объем производства стабилен.

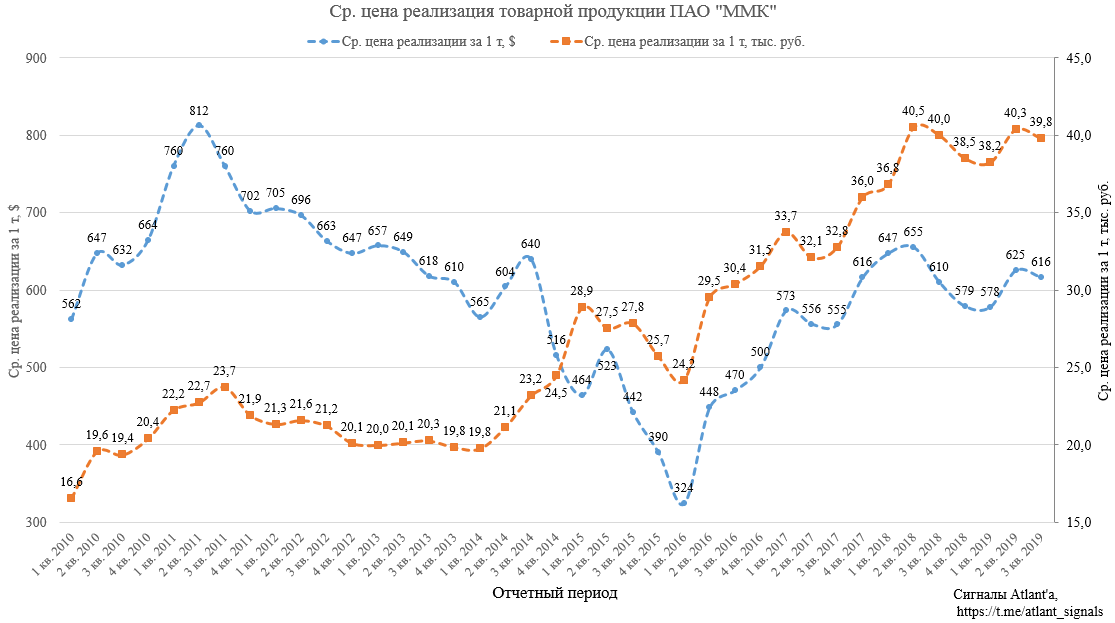

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 625 долларов США до 616 по сравнению со 2-ым кварталом 2019 года, то есть снижение составило на 1,4%. По сравнению с 3-им кварталом 2019 года цена в долларах выросла на 1,0%.

В рублях средневзвешенная цена реализации снизилась с 40,3 тыс. руб. до 39,8 по сравнению со 2-ым кварталом 2019 года, то есть на 1,3%. При этом по сравнению с 3-им кварталом 2018 года цены снизились с 40,0 тыс. руб. до 39,8 то есть всего на 0,5%.

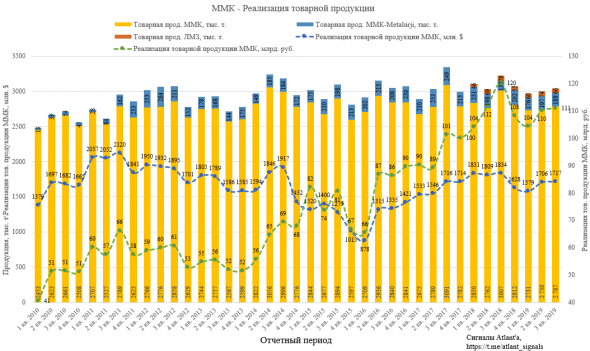

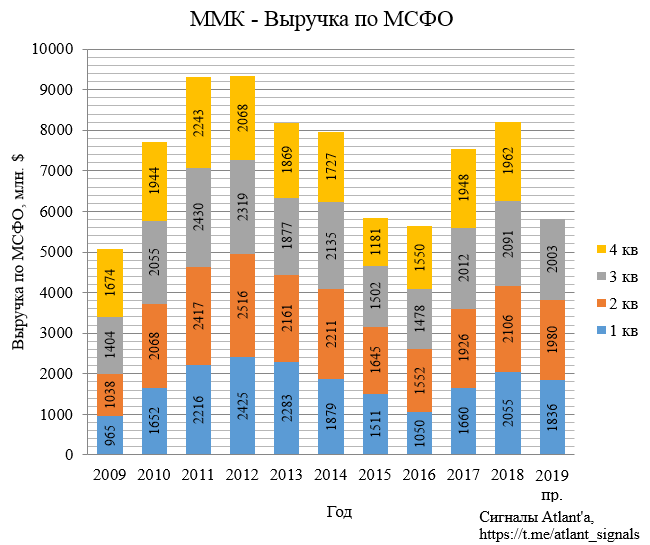

Выручка от реализации товарной продукции ММК в 3-ем квартале составила 1717 млн. долларов. Это на 0,6% больше, чем во 2-ом квартале 2019 года (1706 млн. $), и на 6,4% меньше, чем в 3-ем квартале 2018 года (1834 млн. $). В рублевом эквиваленте выручка от реализации товарной продукции ММК в 3-ем квартале составила 111 млрд. рублей. Это на 0,9% больше, чем во 2-ом квартале 2019 года (110 млрд. руб.), и на 7,5% меньше, чем во 2-ом квартале 2018 года (112 млрд. руб.).

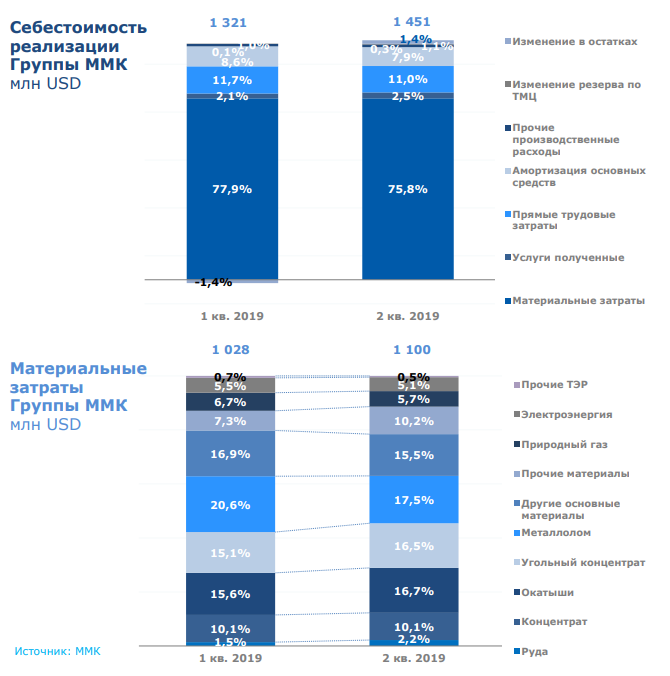

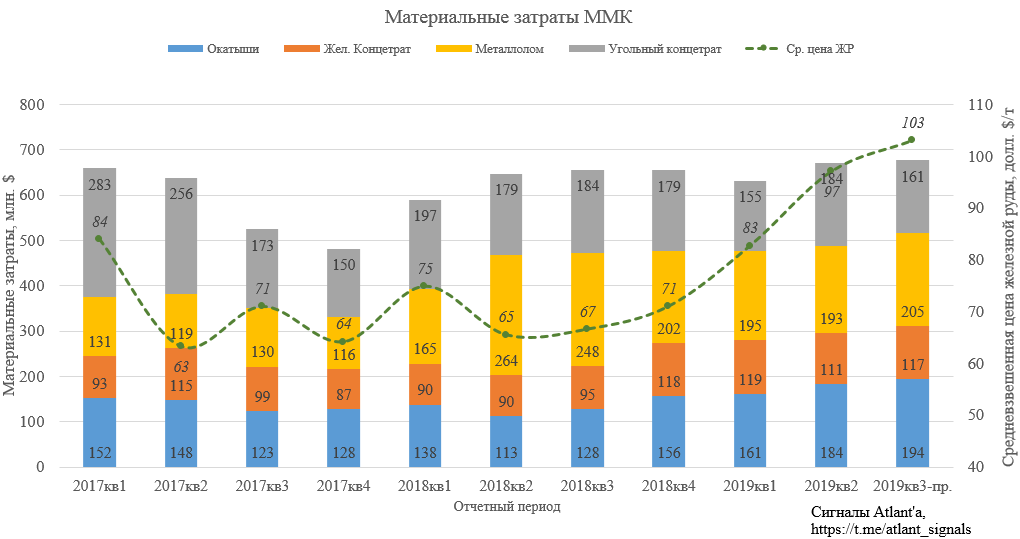

На основании предыдущих отчетов МСФО и используя данные из производственного отчета спрогнозируем финансовые результаты компании за 3-ий квартал 2019 года. Перед этим попробуем разобраться с тем, как вырастет себестоимость компании.

ММК не обеспечивает себя полностью железнорудным сырьем, поэтому себестоимость сильно зависит от цен на данное сырье. В прошлом материальные затраты выросли на 7%.

Изменения цен на сырье возьмем из отчета НЛМК.

В итоге с учетом увеличения объема производства и продаж получим следующую картину: затраты на 4 основных видов сырья ( жел. руда, окатыши, угольный концентрат, металлом) вырастут с 673 млн. долларов до 677 млн.

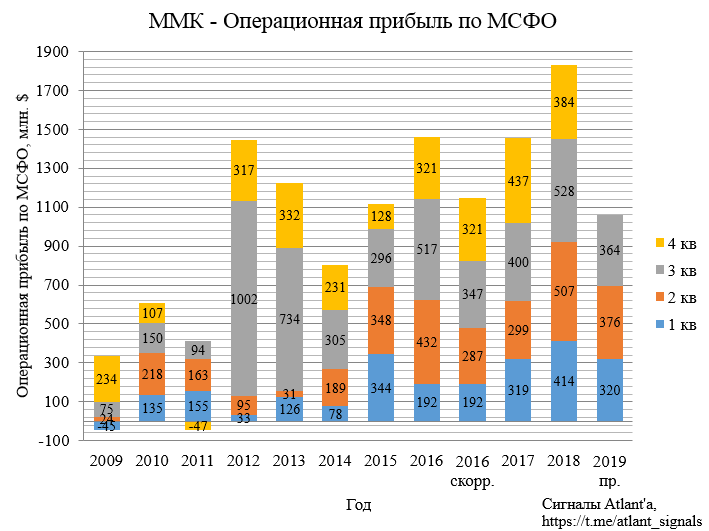

Перейдем к финансовым показателям, прогноз следующий:

Выручка.

Операционная прибыль.

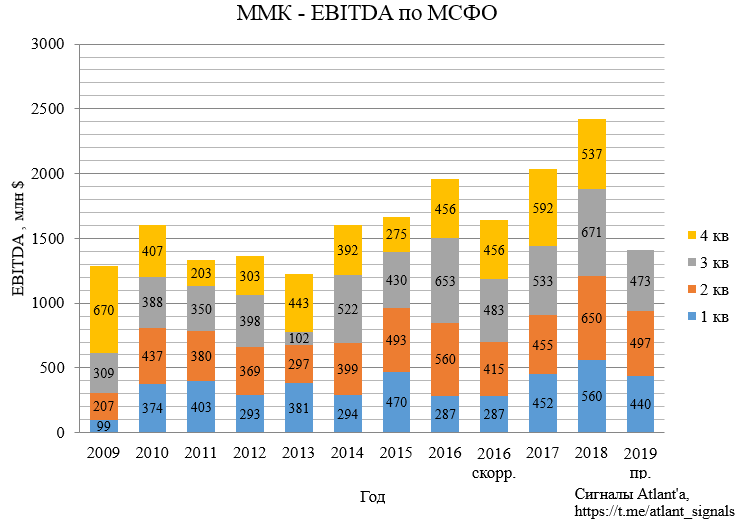

EBITDA.

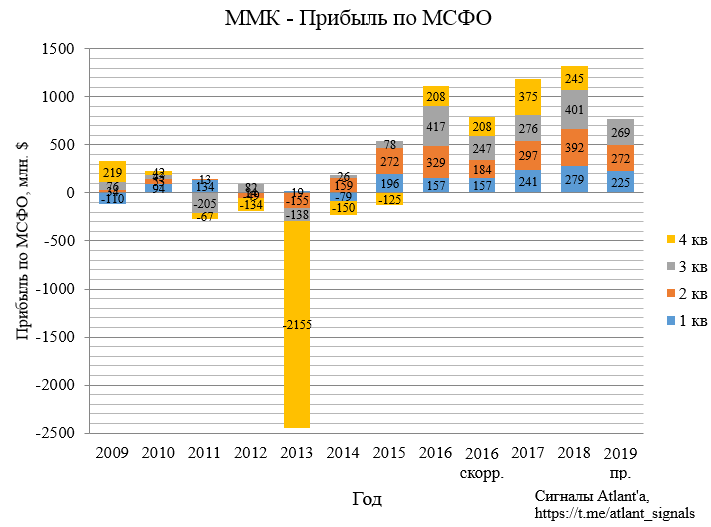

Прибыль.

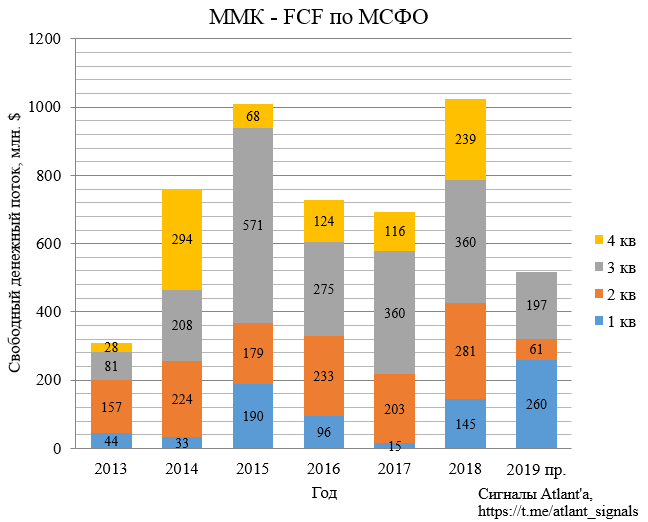

Свободный денежный поток (FCF).

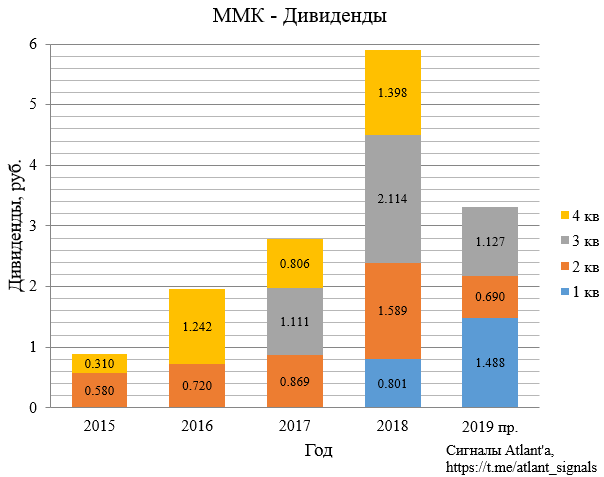

Исходя из FCF в размере 197 млн. долларов дивиденды за 3-ий квартал при направлении 100% FCF предположительно составят 1,127 рубля, текущая доходность 3,1%.

Как мы видим, многие финансовые показатели существенно снизятся год к году. Что повлияет и на снижение дивидендов. Однако и акции за год упали с 53 до 36 рублей. Котировки укатывают вслед за всем сектором, доводя до справедливых дивидендов с доходностью в 10%. Однако компания всегда платила меньше, чем Северсталь и НЛМК и только в 2018 присоединилась к клубу высокодивидендных акций. Думаю, что при текущих ценах сталь акция уже находится на справедливой отметке.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

- 24 октября 2019, 14:49

- 24 октября 2019, 14:54

- 24 октября 2019, 15:18

- 24 октября 2019, 15:20

- 25 октября 2019, 17:06

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети