Блог им. s_point

Будет ли коррекция ОФЗ по факту снижения ставки?

- 25 октября 2019, 15:22

- |

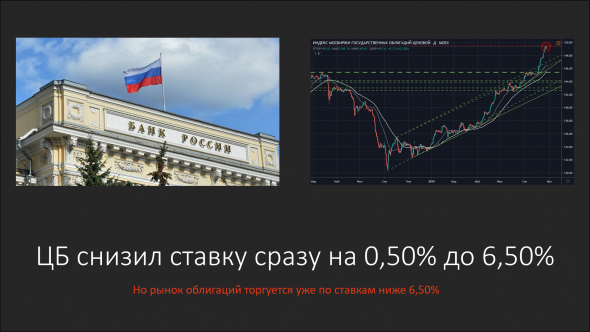

ЦБ РФ ПОНИЗИЛ КЛЮЧЕВУЮ СТАВКУ НА 50 БП ДО 6,5%

ЦБ РФ, СНИЗИВ СТАВКУ НА 50 Б.П., СОХРАНИЛ СИГНАЛ: БУДЕТ ОЦЕНИВАТЬ ЦЕЛЕСООБРАЗНОСТЬ ДАЛЬНЕЙШЕГО СМЯГЧЕНИЯ НА ОДНОМ ИЗ БЛИЖАЙШИХ ЗАСЕДАНИЙ

ЦБ РФ ПОНИЗИЛ ПРОГНОЗ ИНФЛЯЦИИ В РФ НА 2019Г ДО 3,2-3,7% С 4,0-4,5%

НА КРАТКОСРОЧНОМ ГОРИЗОНТЕ ДЕЗИНФЛЯЦИОННЫЕ РИСКИ ПРЕОБЛАДАЮТ НАД ПРОИНФЛЯЦИОННЫМИ — ЦБ РФ

ЦБ РФ ОЖИДАЕТ ИНФЛЯЦИЮ В РФ НА КОНЕЦ 2020Г В ИНТЕРВАЛЕ 3,5-4,0%

Думаю коррекция рынка облигаций весьма вероятна, особенно если произойдет что-то повышающее инфляционные ожидания или снижающее аппетит к риску на мировых рынках. В ЦБ говорят о том что «будут оценивать целесообразность дальнейшего снижения на одном из ближайших заседаний». Тем более, что рост рынка ОФЗ был очень сильным в октябре. Уверен, что в этом росте присутствует большое количество временных позиций спекулянтов. Например Сбербанк (и те кого он затянул за собой своим сообщением), который по сути «дочка» ЦБ РФ и очевидно ближе к регулятору чем любой другой банк в России. За несколько дней до заседания в Сбербанке заявили о том что ЦБ может снизить ставку на 50 б.п. не только в октябре (что и произошло сегодня и во многом ожидалось рынком), но и в декабре пойти на столь же большое снижение, а это уже было против рыночного консенсуса и все на рынке об этом много говорили поднимая цены облигаций ещё выше.

Кривая ОФЗ уже отразила это снижение, но и следующее снижение ставки от 0,25 до 0,50 уже в ценах краткосрочных бумаг. Если что-то начнёт мешать этому сценарию, то коррекцию на рынке рублёвых бондов не избежать.

Кривая ОФЗ на 24.10.2019. Источник: BCS Global Markets

Кривая ОФЗ на 24.10.2019. Источник: BCS Global MarketsВсе бумаги с длиной меньше 6 лет торгуются с доходностью ниже 6,5% уже.

А переоценка рынка происходила в 10ых числах октября, что видно по всплеску торгового объема практически на всех ликвидных выпусках. Это происходило вслед за мягкими комментариями от ЦБ, ну а потом финальный рывок на сообщениях от Сбера.

Я отмечал аналитику Райффайзенбанка ранее, они были консервативнее в своих оценках чем ЦБ РФ и в целом это похоже на голос всего рынка. Вот что вчера по поводу ставки писали аналитики Райффайзенбанка:

Отсутствие негативных ожиданий позволяет ЦБ ускорить смягчение

Достаточно резкое смягчение риторики регулятора последних недель приковывает еще большее внимание к исходу завтрашнего заседания ЦБ. Напомним, что ранее Э. Набиуллина выразила готовность «действовать более решительно», что можно интерпретировать и как увеличение шага снижения ключевой ставки с текущих 25 б.п. до 50 б.п. на одном или нескольких заседаниях, и ускорение темпов смягчения (отсутствие пауз в снижении ставки).

С момента прошлого заседания стало очевидно, что текущая версия прогноза ЦБ по инфляции (4-4,5% г./г. на конец года) выглядит излишне консервативной, и стоит ожидать, что инфляция к концу года окажется вблизи 3,5% г./г. Обычно в случае, когда траектория инфляции идет ниже прогноза регулятора, ЦБ указывает это как один из факторов, позволяющих ускорить смягчение.

Кроме того, как мы понимаем, у ЦБ появилась уверенность в том, что траты ФНБ не окажут существенного влияния на макроэкономику, а потому не потребуют от регулятора дополнительной жесткости в проведении ДКП. Так, 9 октября А. Силуанов заявил, что в 2020 г. из ФНБ будет инвестировано лишь 400 млрд руб. (из возможных 1,5 трлн руб.), а уже 18 октября Э. Набиуллина в интервью CNBC допустила более решительное снижение ключевой ставки.

Подчеркнем, что других заметных изменений в наборе аргументов не произошло. При этом мы полагаем, что готовность ЦБ в целом продолжать активное смягчение политики продиктована в большой степени двумя факторами:

1) Ставка ФРС США продолжит снижаться, причем высока вероятность ее еще более активного снижения по сравнению с консенсус-прогнозом (а он предполагает, что смягчение остановится на уровне 1,5% по верхней границе).

2) Судя по всему, уверенность ЦБ в том, что негативных сюрпризов (эскалация торговой войны, санкции против ОФЗ, геополитика и т.п.) в ближайшие кварталы не произойдет, усилилась еще больше. По этой логике, смягчение можно и ускорить.

Мы пересмотрели наш прогноз по инфляции и ключевой ставке. Мы не ждем более активного снижения ключевой ставки в ближайшие месяцы, как минимум, по двум причинам. Во-первых, наши ожидания по ставке ФРС предполагают, что ее снижение остановится на уровне 1,25% для верхней границы, и, таким образом, разница между рублевой и долларовой ключевыми ставками достигнет минимальных за всю историю значений (чуть выше 5 п.п.). Как мы понимаем, сужение этого дифференциала чревато усилением оттока капитала и снижением запаса прочности в случае реализации каких-то внешних рисков. Во-вторых, по нашему прогнозу, инфляция вернется к уровню в 4% во 2П 2020 г., и, таким образом, слишком сильное снижение ставки (с целью снизить дезинфляционные риски) может оказаться избыточным.

Готовность регулятора ускорить смягчение политики очевидна для нас, однако мы не уверены в том, что снижение ставки на 50 б.п. в эту пятницу столь необходимо, и регулятор может ограничиться снижением ставки на 25 б.п. (до 6,75%) и смягчить риторику.

То есть мы можем видеть, ситуацию довольно консервативного и осторожного настроя участников рынка по поводу дальнейшей политики ЦБ. Текущее решение регулятора и цены долгового рынка могут способствовать локальной фиксации неожиданно более высоких прибылей держателей облигаций, особенно с длинным сроком погашения так как всё самое хорошее уже произошло, а до декабрьского заседания ещё много что может измениться в локальном плане.

Вот к примеру 10-летние ОФЗ уже торгуются на максимумах с доходностью 6,44% (что ниже уже сниженной ключевой ставки ЦБ РФ в 6,5%). Движение вверх стоимости этих консервативных ценных бумаг составило почти 4% менее чем за месяц. А это уже больше чем купонный доход за полгода по ним.

То есть смысл для консервативных участников рынка, коими являются банки и казначейства крупных корпораций, зафиксировать прибыль и перезайти после коррекции весьма велик.

Таким образом, делаю вывод, что на текущий момент лучше зафиксировать прибыль в длинных бумагах по факту события на которое и был нацелен последний рост долгового рынка, в особенности если начнётся коррекция индекса RGBI ниже вчерашних минимумов, а заходить в бумаги, если позиций нет, стоит после коррекции, так как текущие оценки выглядят уже довольно высокими.

ИсточникКомментарии автора о ситуации на финансовых рынках в авторском Telegram канале Singular Point (https://t.me/singpoint).

Авторские публикации и переводы иностранных актуальных публикаций на темы финансовых рынков, международной политики, инвестиций и трейдинга на сайте clevertade.ru.

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум

през-ом будет?