SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bstone

Поверхности волатильности... что в них кроме Корово-Анохинцев?

- 08 ноября 2019, 19:55

- |

Я уже не однократно признавался, что торговля поверхности волатильности — это сильно заумно для меня. И более того, все время от меня ускользает ответ на такой простой вопрос: «Почему?.. Почему те, кто торгует эти поверхности (торговля улыбки — суть то же самое) думает, что рынок состоит сплошь из нобелевских лауреатов и от того умнее нас с вами?»

Что такое калибровка поверхности как не признание рыночного «ума»? Рынок настолько умен, что все рыночные цены априори правильные? Иначе зачем г-н Курбаковский старается так точно описать рыночные цены? Зачем другие коллеги калибруют улыбки и поверхности к рынку? Неужели калибруя к нему, мы любые отклонения запишем себе в профит? Да ну на...

Пусть мне не хватает этого самого ума, но мне гораздо приятнее считать, что рынок лишь на половину состоит из нобелевских лауреатов, а остальная половина — это наши любимые Корово-Анохинцы. Если последние читают этот пост, то хочу отдельно обратиться к ним: Мужики! Слушайте и дальше консультации мэтра Коровина. Я очень рад, что он снова нашел в себе силы, чтобы опуститься к вам с высоты своего опционного полета и поучить вас. Последняя его лекция, судя по всему, особенно хорошо зашла, т.к. в конце видео все хлопали и говорили ему спасибо. И действительно, спасибо вам, дорогие мои! :)

Теперь обратно на землю. Просто Блэк-Шоулз с одним параметром. Простота как она есть! Начало прошло квартала, величайшие рыночные умы рисовали правильные поверхности волатильности, что было сил. Когда я глянул на их художество 21-го июня сквозь хрустальную призму БШ, то что я увидел? Этого не могло быть. Неужели рыночные умы могли ошибиться? Как я посмел увидеть в их расчетах лажу и обратить ее в профит? Ну дерзить, так дерзить! Далее объемы позиции отнормированы, чтобы результат был около 100 тысяч. Никаких морозящих душу миллионов! Нам нужно, чтобы мозг анализировал информацию, а не воображаемые яхты :)

В общем БШ говорит мне в тот день: «а улыбочники-то наулыбались минимум на 40 тысяч». И тут дилемма, кто же прав? БШ или рыночные улыбалы? Хм… сложный вопрос… И тут припоминаю, вроде нобелевку вручили за БШ, но не помню на нашем рынке ни одного лауреата, ну может только Белоусов из UT. Вот же блин, пожалуй поверю БШ. Значит если волатильность не будет расшатывать яхту слишком сильно, то дельта-хедж привезет не меньше 40 тысяч. Ну ок!

Выполняем расчеты поверхности волатильности. Так, чтобы все цены точно легли на нее — никаких арбитражных возможностей. Куча параметров, сложнейшие расчеты, тут нам поможет SABR или другой стохвол. Да, чуть не забыл! Еще обязательно не забудьте посмеяться здесь. Просто потому что вместо всего этого мы тупо формируем позицию и… да собственно и все! Теперь дельта-хедж до победного. А как же, калибровки поверхностей, кривые, точно описывающие рыночные цены, и прочая опционная магия 80-го уровня? Ну… это не ко мне. Я человек простой — вижу профит, отбираю. Лопата очень простая, зато надежная.

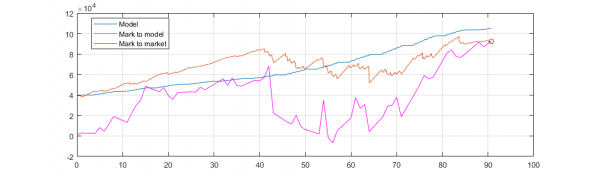

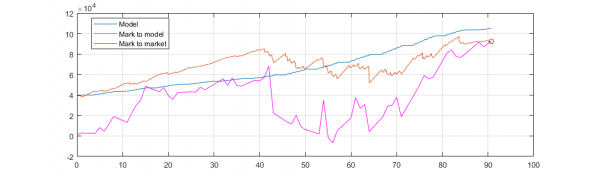

Для наглядности посмотрим, как моя позиция прошла тот квартал:

Нормально прошла! Волатильность была хорошей девочкой и особо не расшатывала лодку, правда прибила ее не к самой прибыльной отметке. Тем не менее, модельная прибыль хорошо отъехала от минимальной целевой прибыли. Около 100 тысяч вместо 40. Вполне себе!

Обратите внимание, как существенно отличается оценка моей позиции рынком (фиолетовая линия на графике) от оценки позиции по модели БШ (красная линия). Практически они сходятся только в самом конце. И более того, ни разу рыночные улыбалы не признали свою неправоту и рыночная оценка позиции ни разу не превысила оценку по БШ! Самоуверенные такие ребята… все еще калибруете к их ценам? :)

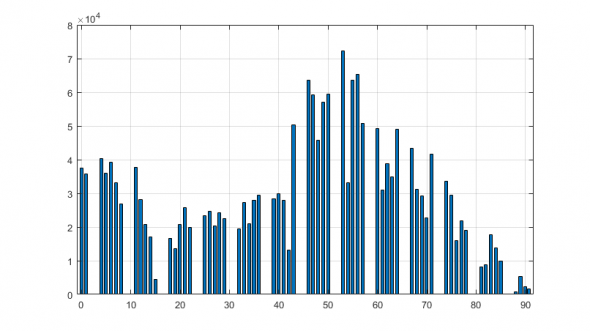

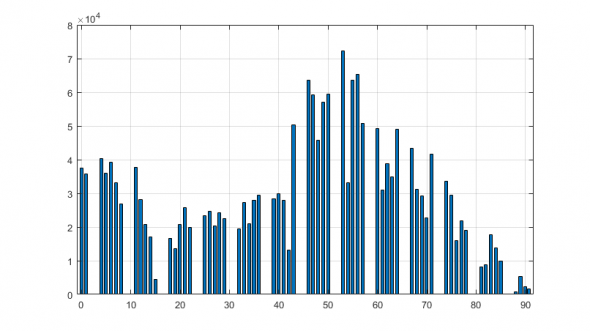

И напоследок график расхождений оценки позиции рынком и по модели БШ на протяжении всего квартала ее жизни:

Считаю, что он довольно красноречиво все показывает. Так не будем же калибровать свои модели к Корово-Анохинцам, господа! И еще раз спросим себя, действительно ли модель БШ с одним параметром настолько плоха, как многие здесь считают? :)

Что такое калибровка поверхности как не признание рыночного «ума»? Рынок настолько умен, что все рыночные цены априори правильные? Иначе зачем г-н Курбаковский старается так точно описать рыночные цены? Зачем другие коллеги калибруют улыбки и поверхности к рынку? Неужели калибруя к нему, мы любые отклонения запишем себе в профит? Да ну на...

Пусть мне не хватает этого самого ума, но мне гораздо приятнее считать, что рынок лишь на половину состоит из нобелевских лауреатов, а остальная половина — это наши любимые Корово-Анохинцы. Если последние читают этот пост, то хочу отдельно обратиться к ним: Мужики! Слушайте и дальше консультации мэтра Коровина. Я очень рад, что он снова нашел в себе силы, чтобы опуститься к вам с высоты своего опционного полета и поучить вас. Последняя его лекция, судя по всему, особенно хорошо зашла, т.к. в конце видео все хлопали и говорили ему спасибо. И действительно, спасибо вам, дорогие мои! :)

Теперь обратно на землю. Просто Блэк-Шоулз с одним параметром. Простота как она есть! Начало прошло квартала, величайшие рыночные умы рисовали правильные поверхности волатильности, что было сил. Когда я глянул на их художество 21-го июня сквозь хрустальную призму БШ, то что я увидел? Этого не могло быть. Неужели рыночные умы могли ошибиться? Как я посмел увидеть в их расчетах лажу и обратить ее в профит? Ну дерзить, так дерзить! Далее объемы позиции отнормированы, чтобы результат был около 100 тысяч. Никаких морозящих душу миллионов! Нам нужно, чтобы мозг анализировал информацию, а не воображаемые яхты :)

В общем БШ говорит мне в тот день: «а улыбочники-то наулыбались минимум на 40 тысяч». И тут дилемма, кто же прав? БШ или рыночные улыбалы? Хм… сложный вопрос… И тут припоминаю, вроде нобелевку вручили за БШ, но не помню на нашем рынке ни одного лауреата, ну может только Белоусов из UT. Вот же блин, пожалуй поверю БШ. Значит если волатильность не будет расшатывать яхту слишком сильно, то дельта-хедж привезет не меньше 40 тысяч. Ну ок!

Выполняем расчеты поверхности волатильности. Так, чтобы все цены точно легли на нее — никаких арбитражных возможностей. Куча параметров, сложнейшие расчеты, тут нам поможет SABR или другой стохвол. Да, чуть не забыл! Еще обязательно не забудьте посмеяться здесь. Просто потому что вместо всего этого мы тупо формируем позицию и… да собственно и все! Теперь дельта-хедж до победного. А как же, калибровки поверхностей, кривые, точно описывающие рыночные цены, и прочая опционная магия 80-го уровня? Ну… это не ко мне. Я человек простой — вижу профит, отбираю. Лопата очень простая, зато надежная.

Для наглядности посмотрим, как моя позиция прошла тот квартал:

Нормально прошла! Волатильность была хорошей девочкой и особо не расшатывала лодку, правда прибила ее не к самой прибыльной отметке. Тем не менее, модельная прибыль хорошо отъехала от минимальной целевой прибыли. Около 100 тысяч вместо 40. Вполне себе!

Обратите внимание, как существенно отличается оценка моей позиции рынком (фиолетовая линия на графике) от оценки позиции по модели БШ (красная линия). Практически они сходятся только в самом конце. И более того, ни разу рыночные улыбалы не признали свою неправоту и рыночная оценка позиции ни разу не превысила оценку по БШ! Самоуверенные такие ребята… все еще калибруете к их ценам? :)

И напоследок график расхождений оценки позиции рынком и по модели БШ на протяжении всего квартала ее жизни:

Считаю, что он довольно красноречиво все показывает. Так не будем же калибровать свои модели к Корово-Анохинцам, господа! И еще раз спросим себя, действительно ли модель БШ с одним параметром настолько плоха, как многие здесь считают? :)

теги блога bstone

- Intraday

- LUA

- Ri

- SR

- Аллирог

- аналитик

- аналитика

- биржа

- Блэк-Шоулз

- бонус

- брокеры

- вероятность

- визуализация сделок

- Волантильность

- волатильность

- волны эллиота

- Волотильность

- герчик

- демо форекс

- депо

- депозит

- Дискреционный трейдинг

- ДУ

- интрадей

- книга

- Книги

- Коровин

- короткий стоп

- кризис

- кукл

- лчи

- лчи 2015

- Маркидон

- мобильный пост

- Нефть

- опрос

- опцион

- опционы

- опыт

- открытие брокер

- оффтоп

- просадка

- психология трейдинга

- развод

- рецензии

- рецензия

- риск

- роботы

- рублебакс

- рынок

- Сбер

- сбербанк

- Сбой на бирже

- сделки

- семинар Герчика

- си

- скальп

- слив

- смартлаб

- стакан

- стоп

- Стоп-лосс

- ТА

- технический анализ

- торговые роботы

- трейдер

- трейдинг

- улыбка волатильности

- уровни

- шорты

- Эллиот

- юмор

Простите великодушно. Так что за позицию Вы сформировали в квартальных опционах «21 июня»?

bstone, просто на основании того, что айви заметно больше ашви? А если через месяц НамКрыш?

bstone, =) так а что там может быть в «модели БШ», кроме ашви? Мне лично было бы очень страшно держать шорт стренгл в течение квартала.

А можете тогда уж Главный Секрет открыть? Сколько доходность процентная получилась?

Я исхожу из того, что продажа опционов должна в среднем 30-50% годовых приносить.

звучит как мин. не конкретно.

MTM сам по себе средство ограничения рисков и вообще все маржирование (в разрезе изменений его параметров на всяких event/impact) это необходимое, но не достаточное условие тут, т.к. клиентское поведение (в период пре-Крым) не всегда идентично. поясните, плз, что имеется ввиду.

тем более при нынешних быстрых раздвижках, ДХ даже устойчивей, чем в вариантах с ранними Спектрами, хотя на event-риск конечно лучше ГДХ))

Насчет раздвижек — полностью согласен. Последняя версия Спектры — это существенный шаг вперед в этом плане. А ГДХ конечно хорош, но может быть уже непозволительно дорог в момент, когда очевидны его преимущества :)

тут следует отметить, что у нас уч-ки клиринга достаточно консервативны внося (сейчас) 50% в обеспечение eur+usd (это только FORTS, исчо добавляется с остальных рынков), это перед ЦК их частично страхует в любой ситуации (т.к. апрель'18 это примерно +6..12 ярдов экстра ГО): треть перекрывает эта переоценка, а агрессивность дальше… зависит от того насколько удачной оказалась экспожа (его+клиентов) на FX. как-нибудь надо собраться такие штуки тут изложить

А ты все еще веришь что торгуя одну дату экспирации от перемены мест слагаемых что то изменяется?)

Цена опциона — это цена опциона. 200 рублей за лот.

При чем тут dC/dSigma (то есть вега, если я Вас правильно понял)?

Насчет VIX ничего не могу сказать. Там намешано все в кучу, адский суррогат. Если бы это был индекс волатильности, то он бы стоил соответственно волатильности БА.

bstone, мы же знаем, что реальное распределение на рынке имеет хвосты. Не далее, как 6-го ноября нас в РИ насиловали в грубой форме.

Далее, мы знаем, что хвосты реального распределения несимметричны.

Но если есть хвосты (несимметричные), то на графике функции IV(K) должны быть:

а) улыбка

б) наклон

Возможно, Вы используете какой-то другой формализм для описания этих явлений. Но если мы перейдем в общепринятые координаты, Ваши справедливые цены опционов тоже должны лечь на улыбку какого-то вида. Имхо.

Считаю перспективной идею делить рынок на две фазы: нормальную и ахтунг. Это можно делать вводя вероятность крэшей, но там у меня возникли технические сложности с решением. Возможно нужно сделать еще один заход, т.к. я немного продвинулся с тех пор в техническом плане. Интерес там представляет, опять же, эффект нелинейности, который, к примеру заметно увеличивал стоимость позиции из смеси проданных и купленных опционов, т.к. в случае крэша, она хорошо выезжала в профит на участках с положительной гаммой.

Пробегаем по всем страйкам.

Для каждой позиции вычисляем её цену в вашей модели.

Переводим в айви по формуле бш.

Будет улыбка.

bstone, а, я понял… У Вас вместо улыбки «полоса неопределенности»… Внутри которой любую цену можно считать «адекватной»?

Интересный взгляд на ситуацию. Надо будет поразмыслить.

Eugene Logunov, в свете чудесных событий весны 2020 года мы вроде бы все должны телепортироваться в мир Башелье, в котором нормальное респределение имеют именно приращения цен, а не приращения логарифмов.

Не подскажете, кстати, западные коллеги уже вывели формулы для цен опционов в этой модели? Хотелось бы сверить часы. Арифметическая ошибка в выкладках потом аукнется неслабыми убытками. =)