Блог им. KiboR

Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Кокс-Росс-Рубинштейн.

- 16 ноября 2019, 18:32

- |

Если новичок, который только-только пришел на биржу и пробует на вкус различные инструменты, откроет почитать, например, вот этот его топик про опционы, то через несколько минут прочтения плюнет, закроет и больше к теме опционов не вернется НИКОГДА!

А такого не должно быть. Не нужно ничего усложнять. Чтобы прибыльно торговать опционами совершенно нет никакой необходимости строить поверхностные улыбки волатильности.

Опционами торговали еще в древности, инструмент очень полезный и незаменимый в хозяйстве (особенно покрытые продажи опционов).

В XII в. в Амстердаме использовали опционы на селедку, а в XVII в. — на тюльпаны.

Напомню, формула Б-Ш для опционов появилась в 1973-ом.

Так как определяли цены на опционы в «доформульные» времена?

Попробую привести метод, позволявший приблизительно подсчитать премию, основываясь на персональном прогнозе трейдера. Самое главное, что необходимо знать про опционы, так это то, что опционы в первую очередь это вероятность.

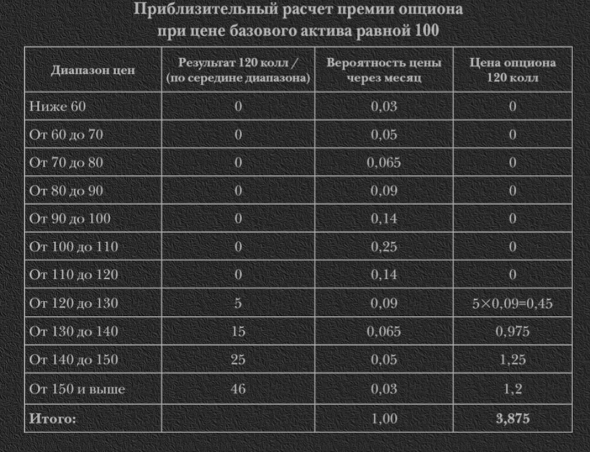

Предположим, что сейчас цена Газпрома равна 100 (несколько лет назад действительно были очень близкие цены) и вы маркет-мейкера просите продать вам опцион-call 120 со сроком экспирации один месяц. Как ему понять какую цену заложить на этот опцион?

ММ начинает с оценки вероятности нахождения цены на каждом уровне цен через месяц.

Если он продает опцион-call на уровень 120, то его риск для всех значений, которые будут выше этого уровня — больше нуля. Вычленив их, он найдет свой риск продажи от этого опциона.

Это цена будет равна 3,875.

Замечу также, что при оценке используется гипотеза о нормальном распределении ценового ряда (на бирже нормального распределения не бывает, точнее не так — оно бывает, но встречается редко, поэтому к этой модели необходимо относиться с определенной долей скептицизма). Этот принцип оценки цены заложен в уравнение Кокса-Рубинштейна (1976) и лежит в основе расчета цен опционов американского стиля.

Также особо необходимо обратить внимание на тот факт, что модели, лежащие в основе ценообразования опционов, предполагают равную вероятность изменения цен в обоих направлениях, т.е. игнорируется прогнозы участников рынка о направлении движения базового актива (так называемая искривленная улыбка волатильности, которая на практике встречается сплошь и рядом).

А что если опцион истекает через два-три месяца, а не через месяц? Тогда разброс цен увеличится, а внутренние значения станут более вероятными, например, вероятность попадания цены в интервал от 120 до 130 станет 0,12 и тем самым повысится премия долгосрочного опциона.

Мы видим, что примерно в одно и то же время появились 2 разные мат.модели для подсчета опционов — для европейского типа Б-Ш, для американского типа К-Р.

Для понимания: американский опцион можно исполнить в любой момент, а европейский лишь в дату исполнения.

Вы спросите — а какие опционы торгуются на московской бирже?

Ответ здесь.

При этом Московская биржа для расчета теоретических цен опционов использует модель Б-Ш, сразу хочется задать вопрос — ПОЧЕМУ?

Ведь модель Кокса-Росса-Рубинштейна была придумана именно для опционов американского типа!

Спишем на безграмотность IT-специалистов нашего болотца и незнание истории. Им простительно.

Если вы хотите плохо спать сегодня ночью от такой чудовищной несправедливости, тогда предлагаю взглянуть на то, как же она выглядит эта модель К-Р-Р изнутри.

Эта модель великолепна!

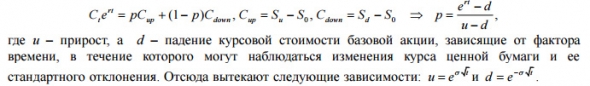

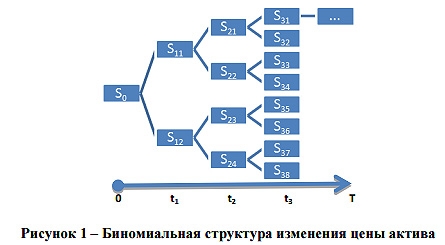

Модель Кокса-Росса-Рубинштейна – довольно простой численный способ смоделировать будущее движение цен. Суть такого моделирования состоит в разбиении времени, оставшегося до экспирации на N шагов в предположении, что цена базисного актива на каждом шаге может либо двинуться вверх на определенную величину с вероятностью р, либо вниз, тоже на некоторую определенную величину с вероятностью q=1–р :

А что же дает модель Б-Ш?

Модель Блэка-Шоулза исходит из целого ряда допущений, некоторые из которых являются критическими. Так, в модели не учитываются дивиденды, которые платит акционерная компания в течение срока действия опциона. Этого можно избежать, если вычесть ожидаемую величину дивидендов, предварительно продисконтировав ее (скорректировав на безрисковую процентную ставку), из премии. Также следует отметить, что не учитывается уровень комиссионных и других обязательных платежей, которые осуществляет трейдер. Самое спорное допущение – эффективность целевого рынка и случайный характер динамики рыночных цен. Поэтому трейдеры часто используют внутреннюю (вмененную), а не историческую волатильность.

В свою очередь модель Кокса-Росса-Рубинштейна учитывает факторы, которые не рассматриваются в модели Блэка-Шоулза, являющейся усовершенствованным вариантом биномиальной модели, но они обе дают близкие результаты. Основное отличие – посредством модели Кокса-Росса-Рубинштейна проще учесть возможность досрочного исполнения американского опциона, что очень важно при высокой безрисковой процентной ставке. И поскольку при традиционном экономическом анализе обычно используется «дерево принятия решений», то биномиальная модель представляется нагляднее и проще для применения. Основной ее недостаток – громоздкость расчетов и вычислений, но вместе с тем она позволяет учесть все дополнительные факторы и сценарии развития рыночной ситуации.

Поэтому, друзья, забудьте вы про эту никому ненужную модель Блэка-Шоулза, она стара как мир, нужно исходить из вероятностей и строить соответствующие древа решений.

На практике же, эти древа решений строятся в голове автоматически (приходит с опытом), о чем мы поговорим в следующих сериях, если интересно...

p.s.1. цена на 120-ый call на самом деле равна не 3,875, кто найдет ошибку в таблице распределения вероятностей — тому переведу 111 тимофейчиков.

p.s.2 рекомендуемая литература к прочтению

теги блога KarL$oH

- karpov72

- Ri

- S&P500

- S&P500 фьючерс

- Seven_17

- Si

- US500

- zorro

- Алроса

- армагеддон

- Армагедон будет но чуть позже

- аукцион закрытия

- АФК Система

- Бабочки

- башнефть преф

- биткоин

- Блэк-Шоулз

- Валеев Ренат

- Ванга

- Василий Олейник

- Вася Олейник

- веселый молочник

- Вестников

- Витя

- Высшее образование

- Газпром

- гуру

- гусев в.п

- Джордж Сорос

- Доллар рубль

- еженедельные опционы

- ждун

- золото

- Игры разума

- ИгРы РаЗуМа 2020

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа2018

- иис

- инвесторы

- Коровин

- коэффициент Шарпа

- красный циркуль

- кризис 2020

- кукл

- Лукойл

- лчи

- ЛЧИ 2018

- ЛЧИ 2019

- лчи 2021

- ЛЧИ 2022

- Магнит

- маржин колл

- Мартынов

- математика на рынке

- медвежий рынок

- ММВБ

- мобильный пост

- мозг трейдера

- нетленочка

- Нефть

- новичкам

- обучение

- опрос

- Опционный чат

- опционы

- Опционы для новичков

- опционы для чайников

- опционы новичкам простыми словами

- открытие брокер

- оффтоп

- подкормка для плотвы

- попрошайка

- потеря денег

- промсвязьбанк

- психология трейдинга

- Распадская

- рецензия на книгу

- роботы

- Ростелеком

- Ростелеком а.о

- РТС

- Русагро

- сбербанк

- ситуация на текущий момент

- смартлаб

- Солодин Дмитрий

- Тарасов

- теханализ

- трейдинг

- тролли

- улыбка волатильности

- Управление портфелем активов для Алексея

- управление портфелем ценных бумаг

- ФСК Россети

- фьючерс ртс

- хомяк

- черная метка

- шорт - дело веселое

В данном видео автор рассказывает как он благодаря субъективному представлению о рынке покупает один риск.

Если он мастер трейдер, то не стоит ограничивать доход 1 тыс. пунктов при шансах потерять все, как это уже неоднократно было, а ограничить убытки тысячью пунктами, чтобы взять неограниченную прибыль.

Продажа страховок — это бизнес, а не игра в уровни.

Профессиональные страховщики покупают множество разрозненных рисков, а не один как в данном примере.

Здесь вопрос положительности мат ожидания.

То есть есть, такая стратегия- продаем опционы и держим до истечения. условно — продаешь за год 1000 опционов Часть из них дает убыток. (В том смысле, что заходят в деньги, и приходится закрывать поставку с убытком). Но если постоянно продаешь опционы по цене выше, чем расчетная цена по формулам, то очевидно, что общая прибыль с премии будет выше, чем у того продавца, который продает опционы без предварительного расчета, например по рыночным ценам из стакана.

Не обязательно сидеть с калькулятором, для получения этого преимущества можно хотя бы использовать расчеты в квике. Там есть уже в доске и расчетная цена и теор. Конечно там иногда какие то абсурдные цифры светятся, но это лучше чем вообще мне считать .

И имеет смысл ставить лимитные цены и ждать пока у тебя купят. То же работает.

А в целом конечно же разницы нет. Хоть БА спекулировать хоть деривативами. Главное спрогнозировать движение, или его отсутствие.

Прогнозозируешь движение- покупаешь опционы.

Прогнозируешь отсутствие движения- продаешь опционы.

То есть лучше потратить время не на изучение опционов а на прогнозирование

Гуманитарий детектед? Ты в курсе, что вообще есть «справедливая цена»? Эта модель не может быть не верна, потому что это она лишь даёт формулу, основанную на некоторых предположениях. По фундаментальным теоремам ты из «стоимости» воспроизводишь в точности payout, и эта «стоимость» и есть мат.ожидание по мартингальной мере. Т.е. то же самое усреднение как ты считаешь на пальцах через вероятности, просто вероятности эти не из физического мира, а риск-нейтральные. А проблемы с БШ, ежу понятно, это проблемы предположений, в частности, постоянной волатильности, нормальности, ну и т.п. Всего этого можно не предполагать, всё-равно ключевая формула price = E_Q payout сохранится (предположения no arbitrage конечно делать придется, без них никуда).

Нарисуйте в Quik'е два графика: теорцену и волатильность (не все брокеры это дают; из 8 моих брокеров только Церих и только на Резервном сервере). И вы увидите, как в течение дня при почти неизменной цене базового актива опцион скачет на многие проценты от изменения волатильности на 1%.

Про рынок и помидоры, та цена, что есть считается рыночной. И для Биржи тоже. Биржа не назначает волатильность с неба, Биржа берёт торгуемые параметры с неба. А теоретическую цену ей в каких-то случаях необходимо иметь даже тогда, когда рынка нету — ну и, конечно, же БШ приходит на помощь. Причём опять же, Биржа не играет тут против кого бы то ни было, поскольку правила публичны. Иногда случаются казусы (от которых не Биржа выигрывает, она заинтересована в максимальной прозрачности и честности), кому-то не везёт — Биржа это учитывает и дорабатывает свои правила.

Ещё раз, ф-ла БШ концептуально это то же счамое усреднение через вероятности. Весь вопрос в природе этих вероятностей.

Церих НИКОГДА не показывает мне такой херни. Запихни в задницу СВОЕГО брокера!

Котировки — биды и офера — это не сделки, а хотелки.

PS. А «теорвер 200» — это бред ни о чём, на твоей совести.

актив сейчас торгуется 100… и до 150 и до 60 всего 50 пунктов… каждый диапазон равен 10..

На первом и 2-ом шаге при 120 коле потерь нет… значит, убыток появляется только на 3 шаге… и он равен 5(половина диапазона), далее идет 4 шаг 5+10=15, далее 5 шаг 15+10=25, далее 25+15+5=45, почему 46 х.з? вероятно далее слишком маленькая вероятность добавляем еще единичку и все…

надо было открыть Афтару исчо одну страшную тайну, что так же можно прайсить другие инструменты, особенно с периодическими PMTs.

это вообще наглая ложь.

вообще-то это закреплено регулятором. М.б. конечно встречный вопрос — а почему закреплено ЭТО. но в мире это нормальная практика

Вообще тема достаточно известная. но почему-то на нее надо было запилить целый топик, и при этом он продолжает выглядеть как копипаст студенческой работы, коих немерянно на просторах сети

А вот в интерактивброкерс с 2017 года продаю, на акции, там стпбтдьнл поставка идет. Не всегда, в больше 50% случаях после захода в деньги.

В Америке опционы реально американские, а у на с по принципу исполнерия скорее европейские

Ведь речь идёт об опционах на фьючерсы?

Потому что это дебилизм делать опционы на фьючерсы по американскому типу, т.к. исполнение с поставкой фьючерса бессмысленно и следовательно везде они европейского типа.

то никогда так больше 4 шаговых и не попробую уместить в 20 ячеек памяти

середина 3-его диапазона 125-120=5, 4-ый 135-120=15, 5-ый 145-120=25, а самый кончик 6 диапазона 160-120=40!!!

И тогда в табличке все сходится и таки 3,875…

А тут голая арифметика…

реальность же такова, что ч/з BSM калькулятором я посчитаю value за 25 с, в телефоне — за 35. деревом в 2 шага — (в обсчем случае) за… долго, это при том, что я умею это делать быстро. в телефоне же метод сразу приобретает характер BDSM.

Да, когда на малом числе узлов обнаружится, что цены, полученные деревом нарушают PCP — не удивляйся.

з.ы. прочитал pdf-ку пока дописал коммент - после этого можно жать del

Сравнивать чужие экви, дураком быть. Тут бы свои проанализировать. А то что кто то там берет на себя риски непосильные, так это его дело. Давайте экви Анохина посмотрим. В какой то момент он всех обгонял, но это не о чем.

А если там ещё знаки неравенств системных поставить, то вообще приплыть можно.

Где ещё такое можно почитать в каментах?

И фан. И умные мысли. И образование между строк.

Спасибо, ребята!