Блог им. boomin

Теория и практика финансового анализа компаний. Часть 1.

- 29 ноября 2019, 10:34

- |

Отчетность большинства компаний, включая эмитентов ВДО, представляет интерес для анализа только если это отчетность по МСФО, заверенная аудиторами. Или если это отчетность по РСБУ, раскрытая в рамках ежеквартальных отчетов. В остальных случаях отчетность не будет информативной, но, тем не менее, провести ее анализ для принятия инвестиционных решений надо.

К настоящему моменту разработаны уже тысячи методик оценки финансового состояния компаний, от признанных зарубежных эталонов, описанных во многих учебниках, до разработок отдельных специалистов и банков, включая Сбербанк. Есть методика от boomin.ru ;)

Однако все они основаны на простом анализе абсолютных и относительных показателей. Выбор показателей, их веса, а также расчет некоторых относительных показателей и отличает все модели, но, на самом деле, принципиальных отличий нет.

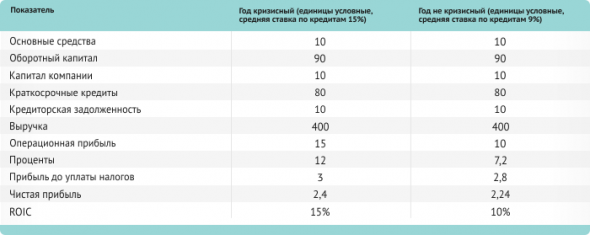

Простой пример. ROIC — коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) — отношение чистой операционной прибыли компании к среднегодовой величине суммарного инвестированного капитала.Отличный расчетный показатель, который может показать, какую ставку по процентам может обслуживать бизнес. В теории.

На практике анализ отчетности обычной компании по РСБУ покажет только какую ставку СЕЙЧАС обслуживает компания, поскольку обычно бизнес отражает минимально необходимую налоговую нагрузку, причем это не всегда схемы какой-то незаконной оптимизации (об этом писал один из наших экспертов в разделе «Бизнес-мнения»), вполне себе обычная хозяйственная деятельность или деятельность умных финансистов. Это хорошо видно, если анализировать отчетность эмитентов за 2014-2018 гг. Не вдаваясь в частности, приведем общий пример.

Напомним, что в кризисный 2014 год ставки даже по ОФЗ взлетели до 16%, компании платили банкам по залоговым хорошо обеспеченным кредитам не менее 15%. Что и показывал ROIC: работающие активы — 100, прибыль — 15.

Затем ставки в экономике начали падать, однако на итоговых показателях рентабельности это существенно не отразилось, просто коэффициент ROIC вслед за снижением средней ставки по кредитному портфелю упал до 10%.

В таких случаях кредитные аналитики в банках обычно пишут об успешной оптимизации издержек, в результате чего компании удается повысить эффективность в кризис. Отчасти это так, конечно, но истинная подноготная всем понятна. Именно поэтому прежде всего важно понимать саму отчетность, а затем уже все возможные расчетные показатели и модели оценки.

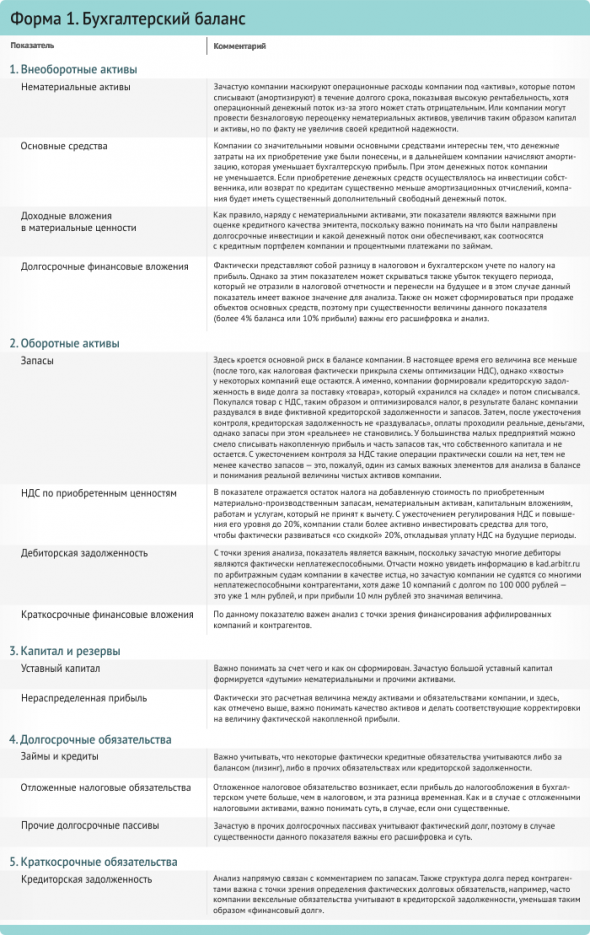

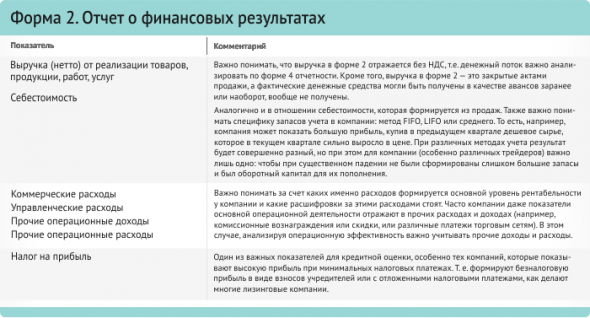

Поэтому краткому экскурсу в основные статьи бухгалтерской отчетности посвятим первую часть.

О других формах отчетности к бухгалтерскому балансу — в следующих статьях на Boomin.ru

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал