Блог им. smartlab

Зачем компании ГЭХа дали займ Газпрому

- 27 декабря 2019, 16:07

- |

Вы уже ответили себе на вопрос, зачем компании ГЭХа дали займ Газпрому?

А тут, оказывается, все очевидно, я процитирую:

«Система кэш-пулинга — общемировая система управления финансами в крупных холдинговых компаниях. Ее внедрение создает дополнительный инструмент финансовой поддержки для «ТГК-1», «ОГК-2», «Мосэнерго», позволит компаниям повысить эффективность управления ликвидностью, получать повышенный процентный доход за предоставление свободных денежных средств.» 😁👍🏻

То-то я и думаю, когда читаю условия займа по ОГК-2 и по остальным компаниям, цитирую:

«В случае присоединения Займодавца к консолидированной группе налогоплательщиков с ответственным участником ПАО «Газпром», стороны обязаны в течение 30 (Тридцати) дней заключить дополнительное соглашение об установлении размера процентной ставки в размере 0 (Ноль) процентов.»

Бесплатный урок: Современные практические методы краудфандинга на базе кэш-пулинга.

Источник: https://vk.com/wall-142674707_2697

_____________________________________________________________________________________________________________________________

Ещё один любопытный разбор ситуации сделал Юрий Козлов в своем телеграм канале:

Было весьма интересно почитать вчерашние комментарии главы «Газпром энергохолдинга» (ГЭХ) Дениса Фёдорова по поводу торжественно представленной накануне обновлённой политики Газпрома. На истину последней инстанции я ни в коем случае не претендую, но своё небольшое математическое расследование провести очень хочется и попытаться предугадать возможные дивидендные выплаты за 2019 год уж тем более.

Итак, Денис Фёдоров вчера заявил журналистам, что «ГЭХ рассчитывает на увеличении выплаты дивидендов дочерними компаниями до 50% от ЧП по МСФО», однако «сейчас очень сложно сказать, каким образом будет пересматриваться дивидендная политика». Со стремлениями выйти на норму выплат в 50% от ЧП по МСФО здесь всё ясно, но никакой конкретики на текущий год пока нет.

Читаем дальше: «ГЭХ рассчитывает на выплату дочерними компаниями дивидендов по итогам 2019 года выше уровня 2018 года в пересчёте на акцию». А вот это уже интересней! «Наши предложения всегда связаны с тем, чтобы и в процентах дивиденды росли, и в расчёте, даже несмотря на снижение финансовых результатов дочерних обществ, чтобы сумма дивидендов, приходящихся на одну акцию, ежегодно повышалась. Все эти годы мы это успешно делали. На сегодняшний день мы тоже считаем, что можем выплатить хорошие дивиденды, выше прошлого года»

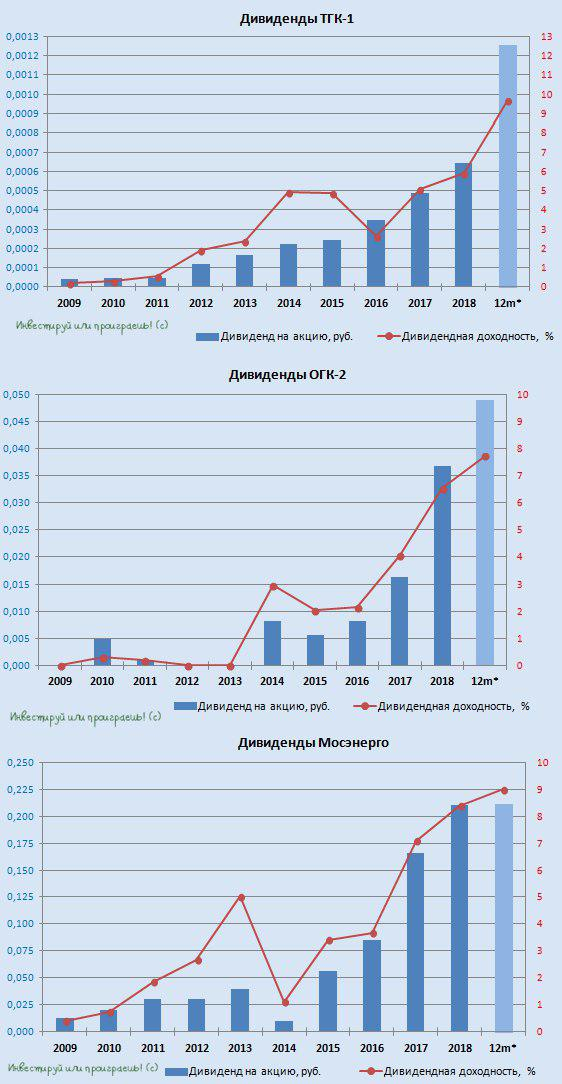

Берём за основу чистую прибыль ОГК-2, ТГК-1 и Мосэнерго в ltm-выражении (для чистоты эксперимента) и пытаемся подобрать такую минимальную норму выплат, начиная с которой дивидендные выплаты по всем трём дочкам ГЭХа оказались бы, как минимум, не ниже прошлогодних. И после недолгих подсчётов и экспериментов мы получаем значение 42% от ЧП по МСФО, при условии одинакового подхода к норме выплат по отношению к этим трём компаниям (как в 2018 году) и взяв на веру свежие заявления Дениса Фёдорова.

Учитывая, что финансовые результаты Мосэнерго от квартала к кварталу сейчас не самые стабильные, и уж точно без намёка на рост после окончания позитивного действия от завершившейся программы ДПМ, не исключено, что в случае даже небольшого снижения ЧП по МСФО по итогам 4 кв. 2019 года (г/г) норма выплат для сохранения дивидендов хотя бы на прошлогоднем уровне автоматически будет ползти вверх, всё ближе к целевым 50% (а значит шансы даже на такой сценарий остаются!). Соответственно, в случае улучшения финансовых результатов появляются основания для понижения нормы выплат.

В-общем, после проведённых подсчётов и размышлений я по дочкам ГЭХа буду ориентироваться пока на диапазон в 40%-50% от ЧП по МСФО по итогам 2019 года, разумеется до появления более чётких ориентиров от Газпрома, ГЭХа или непосредственно самих компаний.

Ну а на графике представлю текущую дивидендную картину при том самом сценарии, когда норма выплат составляет 42% от ЧП по МСФО, а за основу взяты ltm-результаты ТГК-1, ОГК-2 и Мосэнерго .

Источник: https://t.me/invest_or_lost

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- SPO

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- Мосгорломбард

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Северсталь

- Селигдар

- сентимент

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Яндекс

Берут не на пару дней, т.е. смотрим MosPrime 6M сейчас равна 6,49. Т.е. 6,49%-9,49% вполне сравнимо с их див.доходностью.

Или лишь бы хайпануть?

Статья 25.2. «Условия создания консолидированной группы налогоплательщиков», п.2: Консолидированная группа налогоплательщиков может быть создана организациями при условии, что одна организация непосредственно и (или) косвенно участвует в уставном (складочном) капитале других организаций и доля такого участия в каждой такой организации составляет не менее 90 процентов. Указанное условие должно соблюдаться в течение всего срока действия договора о создании консолидированной группы налогоплательщиков.

Какая там доля газпромовских дочек в «ТГК-1», «ОГК-2», «Мосэнерго»? Вот когда Газпром увеличит доли до 90% в каждом эмитенте, тогда и можно делать какие-то выводы. Поэтому на текущий момент это не более чем юридическая приписка.

Однако на текущий момент 90% в УК у них нет, поэтому если и возьмут займ, то отдавать будут согласно текущих условий.