Блог им. sky999

Этот безумный 2019…

- 30 декабря 2019, 23:31

- |

Немного экономической статистики с ZeroHedge под занавес уходящего года. Благо что он оказался весьма удачным, по крайней мере для некоторых. Так, индекс благосостояния миллиардеров от Bloomberg превысил значение в $5,9 трлн добавив в этом году «свежие» (свеженапечатанные ФРС) $1,2 трлн.:

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

(Сбережения 24% жителей США находятся ниже $1 тыс., а 45% граждан не имеют собственных сбережений вообще.)

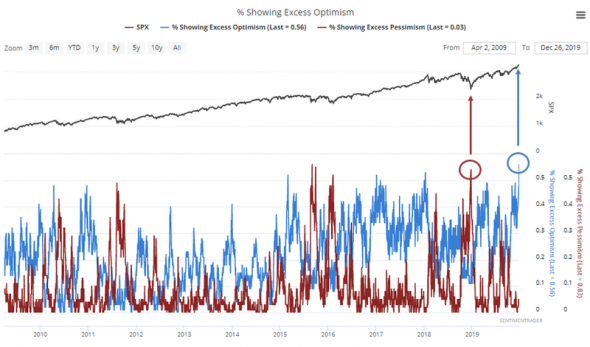

Тем временем на рынках акций течет своя дивная жизнь — S&P500 ставит все новые рекорды, так же как и оптимизм в среде инвесторов:

(Оптимизм инвесторов на фондовом рынке США достиг максимальных значений за десятилетие (синяя линия).

При этом участники рынка преимущественно ориентируются на изменение баланса Феда, а не на фундаментальные индикаторы:

(Динамика индекса S&P 500 в последние месяцы (верхний график слева) плотно коррелирует с изменением баланса ФРС (нижний график слева). При этом сам индекс движется в отрыве от фундаментальной составляющей (правый график).

Центральные банки, в свою очередь, стараются не разочаровать инвесторов и активно смягчают свою денежно-кредитную политику. В 2019 году они снижали ставки рекродным темпом с момента финансового кризиса 2008–2009 годов. ФРС также движется в общем тренде и может выкупить до 40% правительственных займов, размещаемых в 2020 году (а это $420 млрд).

(В 2019 году центральные банки по всему миру снижали ставки рекордным темпом с момента финансового кризиса 2008–2009 годов.)

На этом фоне вовлеченность хедж-фондов в покупки на фондовом рынке США достигла рекордных значений:

(Вовлеченность хедж-фондов в покупки на фондовом рынке США резко увеличилась в последние месяцы и достигла рекордных значений (черная линия).

Впрочем, вместе с этим растет и индекс SKEW, характеризующий волатильность в дальних опционах на S&P 500 (мера так называемых «хвостовых рисков»). Похоже, что очередной «черный лебедь» может быть достаточно близко:

(Рост индекса SKEW в последние месяцы может предвещать реализацию риска «черного лебедя» на фондовом рынке США в следующем году.)

А финансовый сектор уже почувствовал дыхание надвигающегося кризиса — сокращение рабочих мест в банках резко выросло в уходящем году, прервав нисходящий тренд последних лет:

(Сокращение рабочих мест в банках по всему миру резко выросло в 2019 году.)

И напоследок еще один любопытный график, подчеркивающий контрасты уходящего года — сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США и годовой доходности индекса S&P 500.

Впервые за последние несколько десятилетий быки не смогли реализовать свое преимущество на растущем рынке. Очередная случайность или в финансовой системе произошел какой-то серьезный сбой?

(Сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США (по горизонтали) и годовой доходности индекса S&P 500 (по вертикали).

p.s. На смартлабе в ответ на публикацию справедливо указали, что «savings account» не охватывают все сбережения граждан. Многие вообще отказываются откладывать деньги на сберегательный депозит из-за низких ставок (спасибо ФРС).

Поэтому для лучшего понимания происходящего, привожу данные о распределении национального богатства по перцентилям. Сравнение данных 2000-го и 2019-го года более чем наглядно:

(Распределение национального богатства США по перцентилям граждан в 2000 и первом квартале 2019 года.)

Вдумайтесь в эти цифры, в 2000-ом году топ-1% богатейших граждан владел 28,7% национального богатства, а нижние 50% — только 3,4%. К 2019 году топ-1 увеличил свою долю до 31,1%, а нижние 50% сократили ее практически в 3 раза — до 1,3%!

«Финансовая машина» QE делает богатых — богаче, а бедных — беднее. Все как у классиков. В случае же наличия у простых граждан сбережений (и инвестиций на фондовом рынке) ситуация была бы противоположной…

____мой блог/яндекс-дзен

- 01 января 2020, 10:06

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор