SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

теги блога Serg_V

- algo

- algotrading

- ETF

- tslab

- алгоритмический трейдинг

- Алготрейдинг

- банки

- брокеры

- валюта

- ВИМ Ликвидность

- вопрос

- выбор брокера

- доверетильное управление

- доверительное управление

- ДУ

- здоровье

- итоги

- ищу инвестора

- мошенничество в особо крупном размере

- мтс

- Нефть

- Норд Капитал

- Облигации

- опционы

- роботы

- система

- торгвая стратегия

- торговые алгоритмы

- торговые роботы

- торговые роботы на продажу

- торговый робот

- трейдинг

- Тслаб

- фьючерс нефти

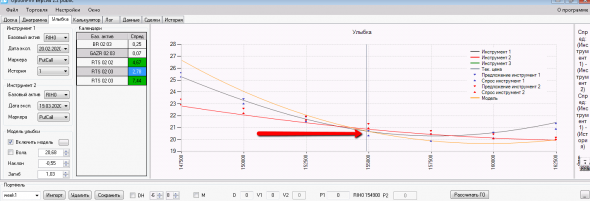

Вола успокаивается, страхи уходят (см. VIX), ситуация нормализуется и ближние серии должны становится дешевле дальних. И HV=20% — мне кажется, завышенной оценкой. Я бы оценил, скорее, 15-17%.

Можно было бы для защиты купить ближнюю серию. Но разницы в 0.5% IV будет слишком мало…

Проблема то на самом деле в другом. Вы продали дальнюю серию в кредит. БА для хеджа взяли в кредит. А теперь приходит дядя и простит часть кредита вернуть. В тот момент когда вола 100.

Ваша ватерлиния это гамма. Обычно, если ЦС продали и болтануло, вы улетаете на край гаммы, там уже не пилит и ждете экспари.