SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ТМК: Жизнь после IPSCO - Атон

- 19 февраля 2020, 18:05

- |

У ТМК есть несколько вариантов использования средств, полученных за IPSCO — и только снижение долга уже в цене.

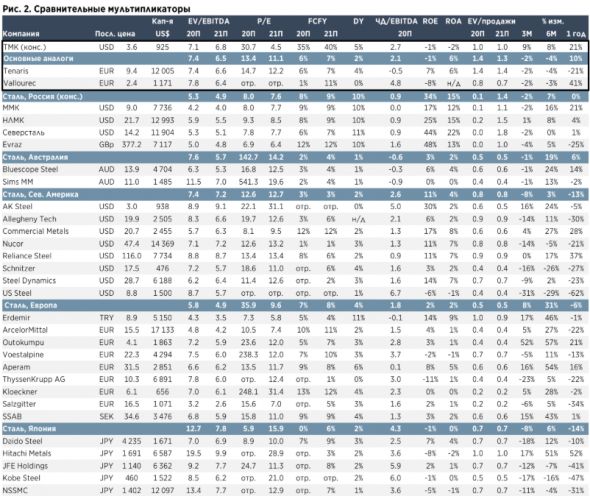

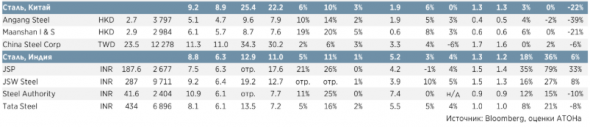

Без учета IPSCO ТМК торгуется по 4.2x EV/EBITDA, что сильно ниже ее среднего 5-летнего значения (5.7x) и аналогов.

Возможности использования ДС: долг, дивиденды, выкуп, M&A Из общей суммы поступлений от сделки ($1.1 млрд) ТМК уже направила $600 млн на погашение займов. Недавно компания успешно разместила очередной выпуск евробондов на $500 млн с погашением в 2027, а значит, в преддверии погашения предыдущего выпуска евробондов на $500 млн в апреле она сейчас располагает более $1 млрд денежных средств – большой запас ликвидности.

Снижение долга (заложено в цену). У ТМК в обращении три выпуска рублевых облигаций на общую сумму 20 млрд руб., обслуживание которых должно стать для компании основной задачей.

Дивиденды (положительный эффект). Даже небольшая выплата обеспечит хороший уровень доходности – специальные дивиденды в размере $50 млн дают дивидендную доходность 5%, а общая доходность за год может составить 9-10%.

Обратный выкуп (положительный эффект). Как вариант, ТМК может потратить те же $50 млн на обратный выкуп акций – это 15% от рыночной капитализации акций в свободном обращении ($350 млн), что существенно. В долгосрочной перспективе, однако, это может оказать давление на ликвидность. Слияния и поглощения (отрицательный эффект). Приобретение активов или новые масштабные капзатраты будут негативно восприняты рынком. На наш взгляд, такой сценарий маловероятен.

Катализаторы: дивидендная политика, результаты, стратегия, IPO

Новая дивидендная политика: Инвесторы будут приветствовать прогрессивный подход к выплатам на основе FCF (старая политика – минимум 25% от чистой прибыли), но доходность вряд ли сильно превысит исторические 4-5%.

Финансовые показатели за 1К20 (май): из отчетности будут исключены результаты IPSCO – в балансе будет отражено снижение чистой долговой нагрузки (<3.0x против 3.9x на конец 3К19), а в отчете о прибылях и убытках – рост рентабельности.

Обновление стратегии: рынок ждет от компании более детальной информации о стратегии развития после продажи IPSCO.

IPO Европейского дивизиона: IPO не окажет значительного эффекта, но может принести компании до $50 млн ДС (при продаже 20% по 6.0x EV к EBITDA в $40 млн) и поддержать переоценку группы.

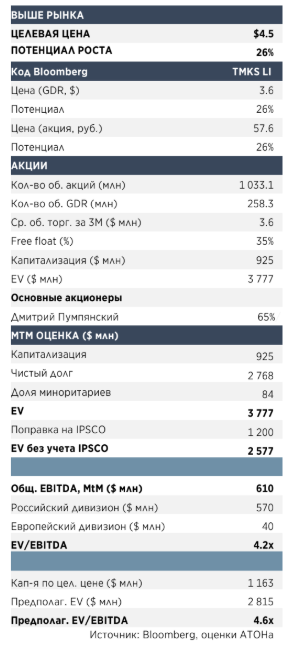

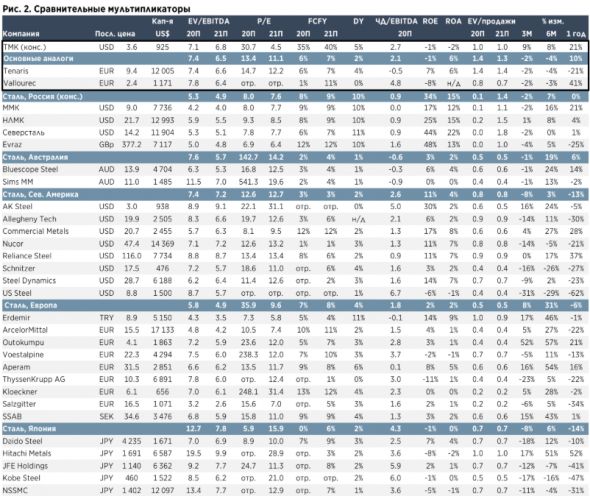

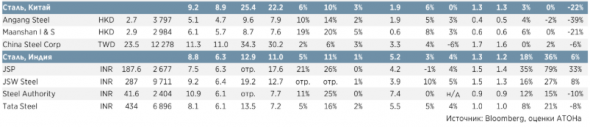

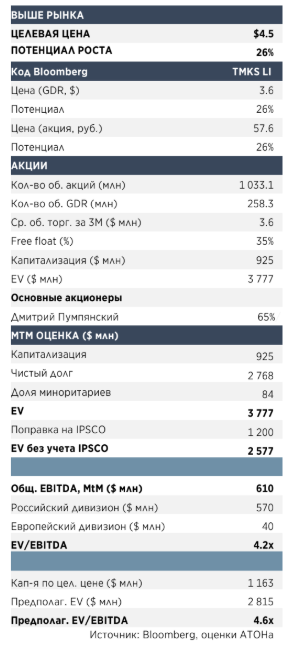

Скорректированный мультипликатор EV/EBITDA всего 4.2х

Скорректированный мультипликатор, с учетом продажи IPSCO, значительно ниже среднего 5-летнего уровня (5.7x) и 8.1x у Tenaris. Наша целевая цена предполагает мультипликатор EV/EBITDA всего 4.6x. Основной риск для нашего инвестиционного кейса по компании представляет растущая конкуренция на внутреннем рынке (ЗТЗ планирует завод OCTG на 400 тыс. т).

С учетом ряда катализаторов, мы подтверждаем рейтинг ВЫШЕ РЫНКА и повышаем целевую цену до $4.5 за акцию.Атон

Без учета IPSCO ТМК торгуется по 4.2x EV/EBITDA, что сильно ниже ее среднего 5-летнего значения (5.7x) и аналогов.

Возможности использования ДС: долг, дивиденды, выкуп, M&A Из общей суммы поступлений от сделки ($1.1 млрд) ТМК уже направила $600 млн на погашение займов. Недавно компания успешно разместила очередной выпуск евробондов на $500 млн с погашением в 2027, а значит, в преддверии погашения предыдущего выпуска евробондов на $500 млн в апреле она сейчас располагает более $1 млрд денежных средств – большой запас ликвидности.

Снижение долга (заложено в цену). У ТМК в обращении три выпуска рублевых облигаций на общую сумму 20 млрд руб., обслуживание которых должно стать для компании основной задачей.

Дивиденды (положительный эффект). Даже небольшая выплата обеспечит хороший уровень доходности – специальные дивиденды в размере $50 млн дают дивидендную доходность 5%, а общая доходность за год может составить 9-10%.

Обратный выкуп (положительный эффект). Как вариант, ТМК может потратить те же $50 млн на обратный выкуп акций – это 15% от рыночной капитализации акций в свободном обращении ($350 млн), что существенно. В долгосрочной перспективе, однако, это может оказать давление на ликвидность. Слияния и поглощения (отрицательный эффект). Приобретение активов или новые масштабные капзатраты будут негативно восприняты рынком. На наш взгляд, такой сценарий маловероятен.

Катализаторы: дивидендная политика, результаты, стратегия, IPO

Новая дивидендная политика: Инвесторы будут приветствовать прогрессивный подход к выплатам на основе FCF (старая политика – минимум 25% от чистой прибыли), но доходность вряд ли сильно превысит исторические 4-5%.

Финансовые показатели за 1К20 (май): из отчетности будут исключены результаты IPSCO – в балансе будет отражено снижение чистой долговой нагрузки (<3.0x против 3.9x на конец 3К19), а в отчете о прибылях и убытках – рост рентабельности.

Обновление стратегии: рынок ждет от компании более детальной информации о стратегии развития после продажи IPSCO.

IPO Европейского дивизиона: IPO не окажет значительного эффекта, но может принести компании до $50 млн ДС (при продаже 20% по 6.0x EV к EBITDA в $40 млн) и поддержать переоценку группы.

Скорректированный мультипликатор EV/EBITDA всего 4.2х

Скорректированный мультипликатор, с учетом продажи IPSCO, значительно ниже среднего 5-летнего уровня (5.7x) и 8.1x у Tenaris. Наша целевая цена предполагает мультипликатор EV/EBITDA всего 4.6x. Основной риск для нашего инвестиционного кейса по компании представляет растущая конкуренция на внутреннем рынке (ЗТЗ планирует завод OCTG на 400 тыс. т).

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания