SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. borodainvest

Риски и доходности Ленэнерго в отчетности по РСБУ за 2019 год

- 26 февраля 2020, 14:51

- |

Ленэнерго отчиталась за 4 квартал и 2019 год по РСБУ! Наверное, это самая любимая дивидендная акция для частных инвесторов на российском рынке, практически история превращения Золушки в принцессу. Я тоже в свое время в ней поучаствовал, но акции продал в районе 80 рублей. С тех пор они практически удвоились!

Эти и другие полезные материалы у нас в Telegram

Но мы не об этом. Четвертый квартал вышел успешным: несмотря на спад прибыли от продаж квартал\кварталу, чистая прибыль хорошо подросла. По итогам года владельцы волшебных префов получат 13,62 рубля, что дает ДД в 9,5%!!! Не так уж и много для слабо ликвидной акции третьего эшелона! В прошлом доходность к отсечке была значительно выше — 11-12%.

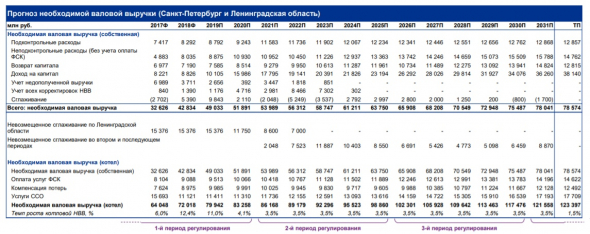

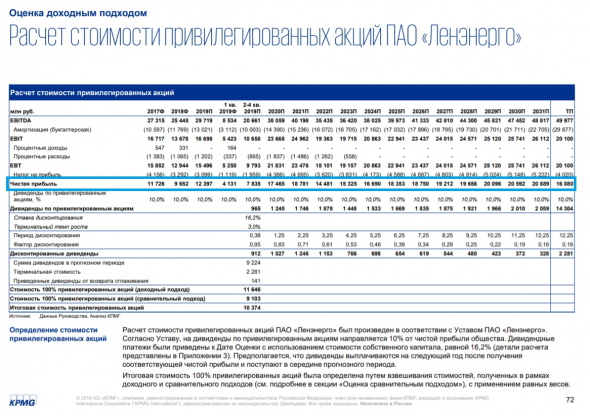

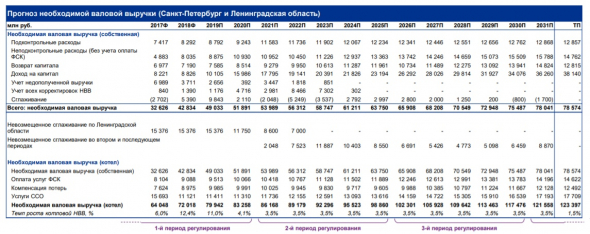

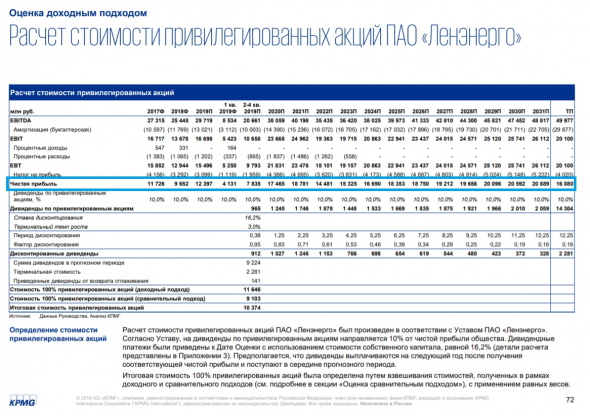

Можно было бы списать рост префов на текущую ситуацию на рынке: все стабильно дивидендное периодически резко переоценивается. Но тут история совсем другая! Оказывается, Ленэнерго резко пересмотрел собственные прогнозы по выручке и прибыли на будущие периоды! В материалах к ОСА компания выложила очень интересную презентацию от KPMG (спасибо ребятам, которые мне подсказали про интереснейший пост Михаила Зайкова с Аленки, который первым эти материалы нашел)

В ней оценщик, используя тарифные модели, посчитал за нас прогнозные денежные потоки компании аж до 2030 года! Презентация «всего» на 500 страниц и можно узнать много нового как про сектор МРСК, так и про саму Ленэнерго. Ссылка

Нас интересует всего два основных вывода:

— оказывается, модель НВВ (необходимой валовой выручки) меняется; 1й период вскоре заканчивается и с 2021 года начинается второй;

— также эта модель предполагает возврат доходности в зависимости от инвестированных средств;

То есть в зависимости от потребления электроэнергии тариф устанавливается так, чтобы итоговая прибыль была равна предполагаемой доходности на вложенный капитал ( чем-то похоже на аналог ДПМ, только для сетей). Получается, что, зная модель НВВ, можно подсчитать прибыль хоть до 2050 года, что KPMG и сделал за нас!

Если модель оценщика верна (а почему ей быть не верной), то дивиденды на преф составят:

— 2020 год — 18,7 рублей;

— 2021 год — 20,13 рублей.

Далее вы легко можете посчитать дивиденды сами. Сколько должна стоить акция, которая летом заплатит 13,5 рублей, потом 18, а потом целых 20? Поскольку модель это только модель и всегда есть вероятность ее изменения (например, кто-то решит, что Ленэнерго слишком прибылен для сетевой компании), то можно предположить, что котировки будут расти вместе с выходом новых позитивных отчетов. С другой стороны, покупка акции прямо перед отсечкой это фактически 2 дивиденда за год (32 рубля совокупно). Предположу, что на фоне всеобщей любви к данной акции у народа она может торговаться даже с ДД 8% к отсечке (170 рублей за штуку). По итогам 2020 года прибыль выходит на некое плато в районе 18 млрд и далее остается плюс-минус стабильной. Это предполагает более высокую ДД к отсечке, допустим, около 10%. Итого: к отсечке летом котировки скорее всего будут в диапазоне 150 — 160 рублей, а к лету 2021 года 180 — 200 рублей. Устроит ли вас такая доходность и дивиденды, решайте сами.

Риски: несмотря на то, что оценщик использовал тарифы, установленные минэнерго, приведенные расчеты не являются истиной в последней инстанции. Модель и прогнозы уже не раз менялись в прошлом и поменяются в будущем. При этом ключевой риск для меня видится в том, что однажды кто-то может решить, что Ленэнерго слишком прибыльна для сетевой компании (не помню точных цифр, но Ленэнерго уже сейчас зарабатывает чистой прибыли почти столько же, сколько остальные МРСК вместе взятые, и это явная аномалия. Значительно более крупный МОЭСК, с большей выручкой и работающий в более богатом регионе страны получает в 2 раза меньше прибыли!!! Сейчас такая ситуация кажется странной, но просто напомню, что именно сдерживание роста тарифов властями региона всего 5 лет назад чуть не довело компанию до банкротства. Как известно, история имеет свойство повторяться.

Выводы: у префов Ленэнерго хорошие перспективы в ближайшие два года из-за прогнозного роста чистой прибыли и дивидендов. Далее модель НВВ уже не предполагает сопоставимого увеличения доходов, и акция превращается в некий аналог облигации. Для меня логичным кажется покупка префов по текущим с целью 200 рублей к лету 2021 года. Это дает доходность 40% за 16 месяцев (с учетом выплаты летом и продажей перед отсечкой в 2021 году).

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Эти и другие полезные материалы у нас в Telegram

Но мы не об этом. Четвертый квартал вышел успешным: несмотря на спад прибыли от продаж квартал\кварталу, чистая прибыль хорошо подросла. По итогам года владельцы волшебных префов получат 13,62 рубля, что дает ДД в 9,5%!!! Не так уж и много для слабо ликвидной акции третьего эшелона! В прошлом доходность к отсечке была значительно выше — 11-12%.

Можно было бы списать рост префов на текущую ситуацию на рынке: все стабильно дивидендное периодически резко переоценивается. Но тут история совсем другая! Оказывается, Ленэнерго резко пересмотрел собственные прогнозы по выручке и прибыли на будущие периоды! В материалах к ОСА компания выложила очень интересную презентацию от KPMG (спасибо ребятам, которые мне подсказали про интереснейший пост Михаила Зайкова с Аленки, который первым эти материалы нашел)

В ней оценщик, используя тарифные модели, посчитал за нас прогнозные денежные потоки компании аж до 2030 года! Презентация «всего» на 500 страниц и можно узнать много нового как про сектор МРСК, так и про саму Ленэнерго. Ссылка

Нас интересует всего два основных вывода:

— оказывается, модель НВВ (необходимой валовой выручки) меняется; 1й период вскоре заканчивается и с 2021 года начинается второй;

— также эта модель предполагает возврат доходности в зависимости от инвестированных средств;

То есть в зависимости от потребления электроэнергии тариф устанавливается так, чтобы итоговая прибыль была равна предполагаемой доходности на вложенный капитал ( чем-то похоже на аналог ДПМ, только для сетей). Получается, что, зная модель НВВ, можно подсчитать прибыль хоть до 2050 года, что KPMG и сделал за нас!

Если модель оценщика верна (а почему ей быть не верной), то дивиденды на преф составят:

— 2020 год — 18,7 рублей;

— 2021 год — 20,13 рублей.

Далее вы легко можете посчитать дивиденды сами. Сколько должна стоить акция, которая летом заплатит 13,5 рублей, потом 18, а потом целых 20? Поскольку модель это только модель и всегда есть вероятность ее изменения (например, кто-то решит, что Ленэнерго слишком прибылен для сетевой компании), то можно предположить, что котировки будут расти вместе с выходом новых позитивных отчетов. С другой стороны, покупка акции прямо перед отсечкой это фактически 2 дивиденда за год (32 рубля совокупно). Предположу, что на фоне всеобщей любви к данной акции у народа она может торговаться даже с ДД 8% к отсечке (170 рублей за штуку). По итогам 2020 года прибыль выходит на некое плато в районе 18 млрд и далее остается плюс-минус стабильной. Это предполагает более высокую ДД к отсечке, допустим, около 10%. Итого: к отсечке летом котировки скорее всего будут в диапазоне 150 — 160 рублей, а к лету 2021 года 180 — 200 рублей. Устроит ли вас такая доходность и дивиденды, решайте сами.

Риски: несмотря на то, что оценщик использовал тарифы, установленные минэнерго, приведенные расчеты не являются истиной в последней инстанции. Модель и прогнозы уже не раз менялись в прошлом и поменяются в будущем. При этом ключевой риск для меня видится в том, что однажды кто-то может решить, что Ленэнерго слишком прибыльна для сетевой компании (не помню точных цифр, но Ленэнерго уже сейчас зарабатывает чистой прибыли почти столько же, сколько остальные МРСК вместе взятые, и это явная аномалия. Значительно более крупный МОЭСК, с большей выручкой и работающий в более богатом регионе страны получает в 2 раза меньше прибыли!!! Сейчас такая ситуация кажется странной, но просто напомню, что именно сдерживание роста тарифов властями региона всего 5 лет назад чуть не довело компанию до банкротства. Как известно, история имеет свойство повторяться.

Выводы: у префов Ленэнерго хорошие перспективы в ближайшие два года из-за прогнозного роста чистой прибыли и дивидендов. Далее модель НВВ уже не предполагает сопоставимого увеличения доходов, и акция превращается в некий аналог облигации. Для меня логичным кажется покупка префов по текущим с целью 200 рублей к лету 2021 года. Это дает доходность 40% за 16 месяцев (с учетом выплаты летом и продажей перед отсечкой в 2021 году).

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- Белуга Групп

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Коршуновский ГОК

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- ритейл

- Росгосстрах

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания