Блог им. biosflash

Occidental Petroleum Corp.

- 07 апреля 2020, 20:36

- |

Хотел бы рассказать простенько об Occidental Petroleum Corporation (NYSE: OXY), об ошибках которые люди допускают при инвестировании в подобные компании и в тоже время о потенциальных возможностях для инвестора.

Вкратце, чем OXY занимается:

- Добыча нефти/газа

- Переработка, хранение, транспортировка и реализация нефти/газа

- Химическая промышленность.

— добыча нефти и газа происходит в Штатах (Техас — самые большие объемы), Ближний Восток, немного в Южной Америке и разведка в Африке идет.

— производство электроэнергии (1,2 гигаватта\ч)

— Один из лидеров в США в производство хлора, гидроксида натрия, гидроксида калия. (очистка воды, батарейки, моющие средства, удобрения и т.д. все что с связано в этом направлении).

С описанием разобрались, а теперь о главном.

В таких компаниях необходимо смотреть на Cash Flow, т.к. обычные показатели типа EPS, P/E — мало о чем говорят в этой отрасли.

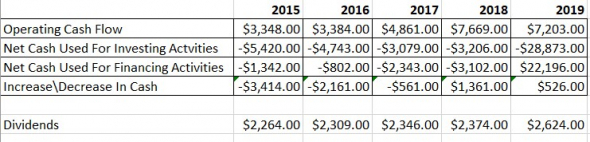

В таблице выше видно Cash Flow активность компании:

Operating Cash Flow (Доходы от операционной деятельности за вычетом всех операционных расходов) увеличиваются из года в год, кроме 2019, но там была покупка APD (Anadarko), так что все показатели сбились.

Net Cash Used For Investing Activities (Капитальные расходы) – примерно в стабильном состоянии, но опять же, в 2019 году все перекрутилось и можно не смотреть на этот показатель в этом году.

Net Cash used For Financing Activities (Долги, включая выплату дивидендов) – компания с 2019 увеличила долг для инвестиций в африканский регион. Поэтому в 2018 эта цифра увеличилась. 2019 как всегда не показателен, т.к. была произведена покупка Anadarko.

Вроде бы обычная компания (если смотреть до начала 2019 года), платит неплохие дивиденды (6-7%) и достаточно стабильно, но далее случается то, на чем многие инвесторы, которые не разбирались в деталях – потеряли средства. Речь идет о приобретении Уореном Баффетом акций компании на 10млрд$. Очень много людей повторяют сделки, которые совершает этот знаменитый инвестор и не смотрят в детали. Баффет покупает какую-то акцию – значит и я покупаю. Баффет продает – и я продаю. Давайте взглянем подробнее, что же конкретно получил Уорен в этой сделке:

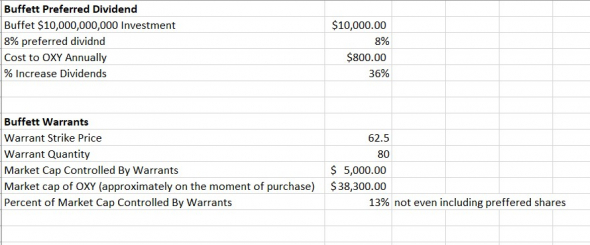

— 10млрд$ привилегированных акций, которые приносят стабильные 8% годовых

— Через 10 лет у него есть право требовать с OXY 105% от цены покупки, т.е. это что-то типо 10 летней облигации.

Но и это еще не все

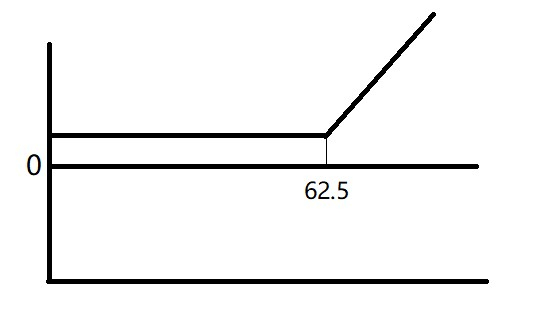

Дополнительно к акциям товарищ Баффет получает 80 млн варрантов со страйком 62,5, что тоже самое, что и опционы Call со страйком 62,5$, но он их получает бесплатно. В итоге Баффет:

— при падении цены зарабатывает 8% годовых

— при росте зарабатывает 8% годовых + величина роста после 62,5

Это как купленный опцион Call к которому тебе еще приплачивают по 8% годовых.

Риск несоизмеримы между этой позицией и теми, кто следовал советам старичка Баффета и решил вместе с ним зайти в сделку, купив обычные акции по 45$-55$ (которые сейчас торгуются по 10-15$). И если бы действительно BRK видел потенциал в этой компании – наверняка купил бы обычных акций. Но как видим, не все так просто.

Дальше поговорим не о прошлом, а о будущем. На данный момент OXY уменьшила дивиденды с 0,79$/квартал до 0,11$. Все это связано с обвалом цен на нефть до 20$ за бочку WTI. Но давайте посмотрим на пару деталей, все ли действительно так плохо:

— Все проекты во всех странах для OXY прибыльны при WTI >40$

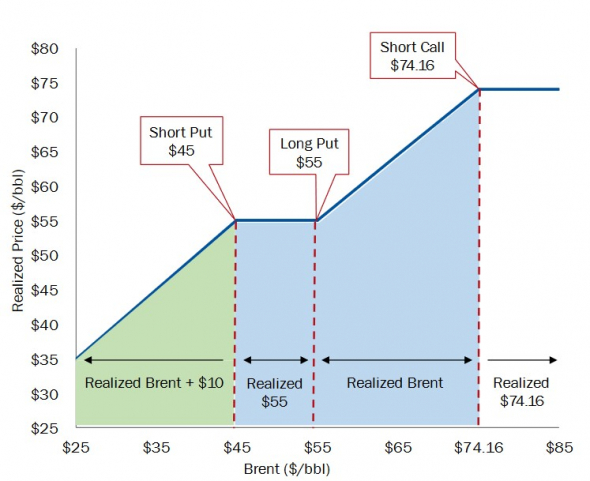

— OXY хеджирует позиции опционами, давая себе дополнительные +10$, что есть достаточно неплохо для обычных времен. На 31 декабря 2019 года был полностью собран коллар на 2020 год. И только проданный Кол 74,16$ на 2021 год.

— Баффет вряд ли даст просто так умножить на 0 свои привилегированные акции с 800млн$ дивидендами годовыми, поэтому в случае нефти по 20 в более долгой перспективе, чем пару месяцев, компания, как мне кажется, найдет дофинансирование.

— Это одна из немногих копаний подобного рода, которая при скачке нефти с 20$ до 40$ – сможет сходить с 10$ до 40$ и в тоже время при кратковременном падении нефти до 15$ – не обанкротится.

— Купленный актив Anadarko, при цене >40$ за бочку – принесет отличный профит, и очевидно, что дивиденды OXY будет повышать на двухзначные цифры каждый год при более благоприятной конъюнктуре рынка.

— Косвенный фактор, но, когда Трамп советовался с нефтяными компаниями по поводу нефтяного кризиса, были приглашены всего 4 компании. И наряду с Exxon, Chevron, – была и OXY

Как я вижу ситуацию. Компания – одна из самых «залевередженых» в нефти и в случае восстановления цен, как минимум удвоение цены от текущих уровней инвесторам гарантировано. Так же у компании есть достаточно кэша и потенциального дополнительного привлечения средств для «пережидания» сложных периодов. С учетом выплаты дивидендов и их потенциалього роста – считаю, что инвесторы могут взять ее на 10-20% от своего нефтяного сектора в портфеле с отличным, на данный момент, profit\loss ratio.

www.oxy.com/News/Pages/Article.aspx?Article=6235.html

Ну, не знаю...

Бытует мнение, что себестоимость нефти в Пермском бассейне <25$. Там OXY добывает >90%. Самая низкая среди сланцевиков США и Канады.

Ну и неплохо бы добавить, что у Баффета есть право по его префам получения квартальных 200миллионов обычными акциями с 10% дисконтом, коим он на днях и воспользовался.

Т.е. он покупает и обычку сейчас по цене ~15

И, если уж статья про OXY, а не про Баффета, то стоит и упомянуть появление инвестора-активиста(иногда «рейдера») Карла Айкана в акционерах с пакетом 10%.

Мне представляется маловероятным, то что они будут ее драконить или банкротить. Так что придется ждать хорошей коньюнктуры и разгона.

На текущей момент компанией эмитировано порядка 900 млн акций