SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SimplyTheBest

Анатомия рыночных крахов прошлых лет

- 20 апреля 2020, 18:20

- |

Сегодня натолкнулся на интересную статью от 16 апреля 2020 года на ресурсе Morningstar под заголовком «Чему рыночные крахи прошлых лет могут нас научить».

Здесь и далее перевод произвольный и из статьи беру лишь ту информацию, на которой хочу акцентировать внимание. Оригинал более обширен в своих выводах: www.morningstar.com/features/what-prior-market-crashes-can-teach-us-in-2020

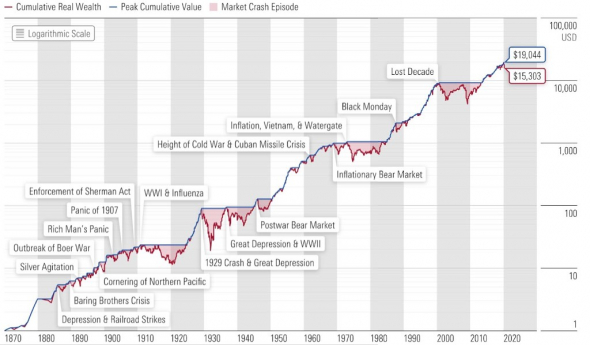

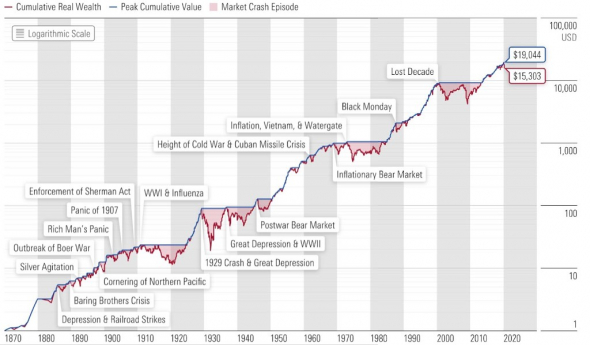

На рис. 1 представлена история фондового рынка с 1870 года за 150 лет. Если быть более точным на графике отражен прирост 1$, инвестированного в фондовый рынок, с учетом многочисленных коррекций и крахов рынка.

За медвежий рынок принимается падение от пика на 20% и более. Синей вертикальной линией на графике отмечается период времени, когда рынок находился ниже предыдущего пика. Это по сути позволяет понять, как долго рынок оправлялся после очередного падения.

За 150-ти летний период 1$ 1870 года, инвестированный в рынок в 1871 году, вырос бы до 15 303$ к концу марта 2020 года. Но путь этот был извилистый и проходил через череду крупнейших крахов:

Снижение на 79% из-за краха 1929 года, вызвавшее «Великую депрессию».

Падедине на 54% с августа 2000 года по февраль 2009, также известное как «Потерянное десятилетие». Второе по разрушительности рыночной стоимости падение на графике. Этот период начался с кризиса Доткомов и завершился «Великой рецессией». Восстановление до максимумов 2000 года состоялось лишь 12,5 лет спустя — в мае 2013 года.

Падение на 51% в период с июня 1911 года по декабрь 1920 года. Этот спад рынка был четвертным по силе крахом на графике. Кстати, он похож на сегодняшнее время тем, что в него вошла пандемия гриппа 1918 года.

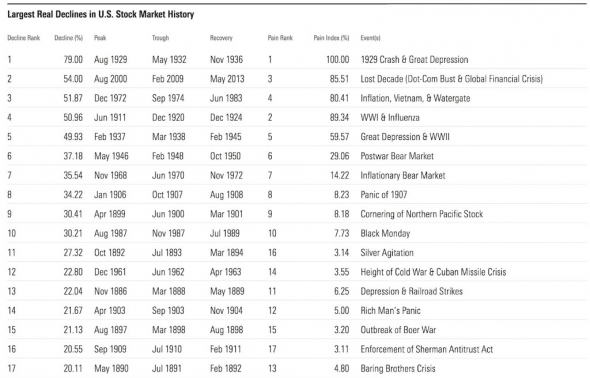

Как видим из графика, каждый кризис имел свою глубину и срок восстановления. Оба эти параметра позволяют определить такой параметр, как «Индекс боли». В этом индексе соотносится как глубина падения, так и период времени, потребовавшийся для последующего возврата к итоговой точке (пик, с которого произошел крах).

Логика определения данного параметра проста. Во время Кубинского кризиса рынок упал на 22,8%. Крах же 1929 года привел к снижению на 79%, что казалось бы в 3,5 раза больше. Однако, восстановление после 1929 года заняло 4,5 года, в то время как после Кубинского кризиса рынок восстанавливался менее 1 года. С учетом данного параметра кризис 1929 года был сильнее Кубинского в 28,2 раза!

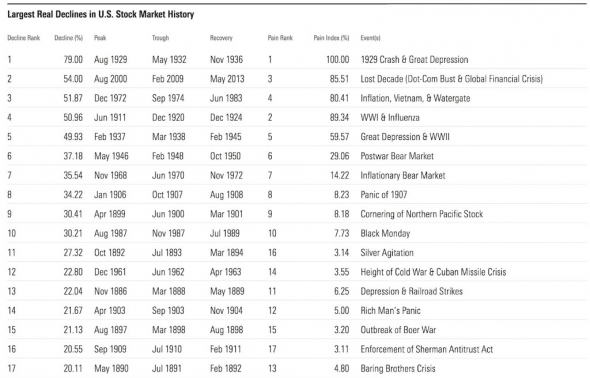

На рис. 2 перечислены Медвежьи фазы рынка, ранжированные по степени серьезности снижения и с учетом «Индекса боли» в % от Индекса боли Великой депрессии, который принимается за 100%.

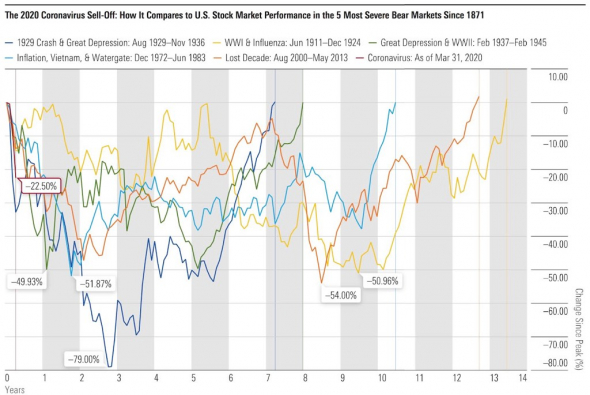

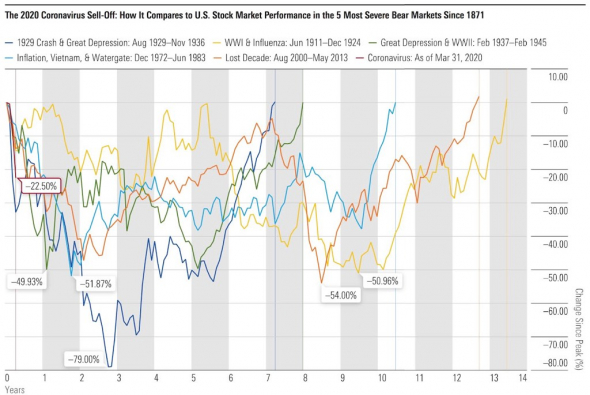

На рис. 3 накладывается динамика текущего снижения на рынке, вызванного коронавирусом, на 5 других наиболее серьезных рыночных крахов.

С точки зрения крутизны и быстроты снижения, текущее падение на рынке является одним из самых серьезных и примерно равно персональной распродаже во время краха 1929 года. Другие наиболее серьезные эпизоды, представленные на графике, включают:

Инфляционный медвежий рынок во время Вьетнама/Уотергейта

Вторая половина Великой депрессии/Вторая мировая война

Потерянное десятилетие

Первая мировая война/Пандемия гриппа

Как видно из графика, есть много различий между данными крахами как в продолжительности, так и серьезности обвалов. В среднем все эти 5 крахов снижались в течение 57 месяцев между началом спада и моментом падения, 125 месяцев в среднем уходило на восстановление от от начала спада до предыдущего пика. Средняя глубина падения составила 57,15%, варьируясь от -49,93% до -79%. В дополнение к этим 5-ти крупнейшим крахам за 150 лет были 12 других менее острых медвежьих рынка.

Здесь и далее перевод произвольный и из статьи беру лишь ту информацию, на которой хочу акцентировать внимание. Оригинал более обширен в своих выводах: www.morningstar.com/features/what-prior-market-crashes-can-teach-us-in-2020

На рис. 1 представлена история фондового рынка с 1870 года за 150 лет. Если быть более точным на графике отражен прирост 1$, инвестированного в фондовый рынок, с учетом многочисленных коррекций и крахов рынка.

За медвежий рынок принимается падение от пика на 20% и более. Синей вертикальной линией на графике отмечается период времени, когда рынок находился ниже предыдущего пика. Это по сути позволяет понять, как долго рынок оправлялся после очередного падения.

За 150-ти летний период 1$ 1870 года, инвестированный в рынок в 1871 году, вырос бы до 15 303$ к концу марта 2020 года. Но путь этот был извилистый и проходил через череду крупнейших крахов:

Снижение на 79% из-за краха 1929 года, вызвавшее «Великую депрессию».

Падедине на 54% с августа 2000 года по февраль 2009, также известное как «Потерянное десятилетие». Второе по разрушительности рыночной стоимости падение на графике. Этот период начался с кризиса Доткомов и завершился «Великой рецессией». Восстановление до максимумов 2000 года состоялось лишь 12,5 лет спустя — в мае 2013 года.

Падение на 51% в период с июня 1911 года по декабрь 1920 года. Этот спад рынка был четвертным по силе крахом на графике. Кстати, он похож на сегодняшнее время тем, что в него вошла пандемия гриппа 1918 года.

Как видим из графика, каждый кризис имел свою глубину и срок восстановления. Оба эти параметра позволяют определить такой параметр, как «Индекс боли». В этом индексе соотносится как глубина падения, так и период времени, потребовавшийся для последующего возврата к итоговой точке (пик, с которого произошел крах).

Логика определения данного параметра проста. Во время Кубинского кризиса рынок упал на 22,8%. Крах же 1929 года привел к снижению на 79%, что казалось бы в 3,5 раза больше. Однако, восстановление после 1929 года заняло 4,5 года, в то время как после Кубинского кризиса рынок восстанавливался менее 1 года. С учетом данного параметра кризис 1929 года был сильнее Кубинского в 28,2 раза!

На рис. 2 перечислены Медвежьи фазы рынка, ранжированные по степени серьезности снижения и с учетом «Индекса боли» в % от Индекса боли Великой депрессии, который принимается за 100%.

На рис. 3 накладывается динамика текущего снижения на рынке, вызванного коронавирусом, на 5 других наиболее серьезных рыночных крахов.

С точки зрения крутизны и быстроты снижения, текущее падение на рынке является одним из самых серьезных и примерно равно персональной распродаже во время краха 1929 года. Другие наиболее серьезные эпизоды, представленные на графике, включают:

Инфляционный медвежий рынок во время Вьетнама/Уотергейта

Вторая половина Великой депрессии/Вторая мировая война

Потерянное десятилетие

Первая мировая война/Пандемия гриппа

Как видно из графика, есть много различий между данными крахами как в продолжительности, так и серьезности обвалов. В среднем все эти 5 крахов снижались в течение 57 месяцев между началом спада и моментом падения, 125 месяцев в среднем уходило на восстановление от от начала спада до предыдущего пика. Средняя глубина падения составила 57,15%, варьируясь от -49,93% до -79%. В дополнение к этим 5-ти крупнейшим крахам за 150 лет были 12 других менее острых медвежьих рынка.

теги блога Лев Храпов

- 10 Year Treasury Note

- 30 Year Bond

- AGN

- BA

- BIDU

- Bonds

- BOVESPA

- Brent

- cat

- copper

- CVS

- DXY

- EUR USD

- EURRUB_TOM

- gbtc

- gold

- Gold Comex

- Heating Oil

- IFC

- JNK

- KHC

- master card

- Micex

- RTS

- S&P500

- SBRF

- Silver

- SPX 500

- TLT

- TradingView.com

- Visa

- WTI

- Акции

- Американские акции

- бычья западня

- бычья ловушка

- Великая депрессия

- внешний день

- внутренний день

- Газпром

- Газпромнефть

- ГМК НорНикель

- дивиденды

- дизельное топливо

- доллар

- доллар - рубль

- Доллар рубль

- Золото

- индекс Nikkei

- индекс доллара

- крах фондового рынка

- кризис

- кризис 2020

- Лукойл

- МегаФон

- медь

- мобильный пост

- мрск северного кавказа

- мтс

- нефтгеазовый сектор

- Нефть

- нефтянка

- никель

- Новатэк

- Облигации

- Олейник

- оффтоп

- пшеница wheat

- пшеница паттерн

- Роснеть

- Роснефть

- Россети

- РТС

- сбер

- сбербанк

- Северсталь

- СОЛЛЕРС

- Сургут пр

- сургут преф

- сургут-п

- Сургутнефтегаз

- татнефть

- тгк 1

- ТГК-6

- теханализ

- тинькофф банк

- торговые сигналы

- Транснефть

- трежериз

- форекс

- цель

- шорт

- юань