SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vlad1024

Простейшая стратегия долгосрочного инвестирования.

- 22 июня 2012, 19:25

- |

Попробуем сделать простейшую стратегию для долгосрочного инвестирования. В качестве рабочего будем использовать дневной таймфрейм. Вся суть стратегии будет заключаться в простейшей идеи, что падение рынка обычно связанно с более высокой волатильностью, чем в среднем. Соответсвенно, мы будем покупать, когда волатильность ниже среднего, и выходить из лонга когда она повышается. В качестве меры волатильности будем использовать размах бара High — Low. Остается вопрос лишь в том как измерить долгосрочное среднее волатильности. Можно использовать — среднее, то есть скользящую среднюю взятую за определенный период. Но так как мы имеем дело с распределением с тяжелыми хвостами, среднее будет плохой оценкой центра распределения. Поэтому будем использовать робастную оценку центра распределения — в нашем случаи это будет медиана, или более точно, скользящая медиана взятая с большим окном. Наши рассуждения достаточно напрямую транслируются в код на WealthLab:

Единственный параметр, это длина скользящей средней для сглаживания текущего сигнала High-Low (полный аналог ATR), в дальнейшем мы будем его использовать лишь чтобы сократить количество входов. Установим сначала smaPeriod = 1, то есть не будем использовать сглаживание сигнала.

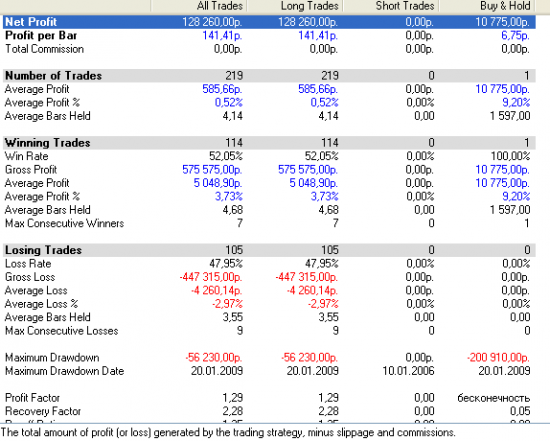

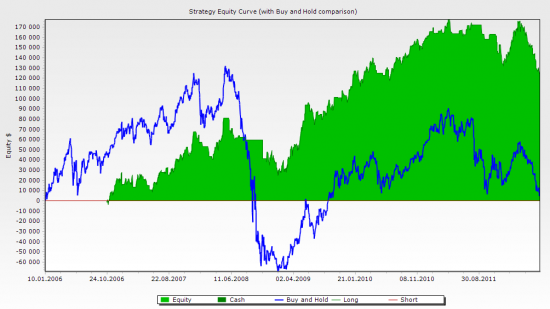

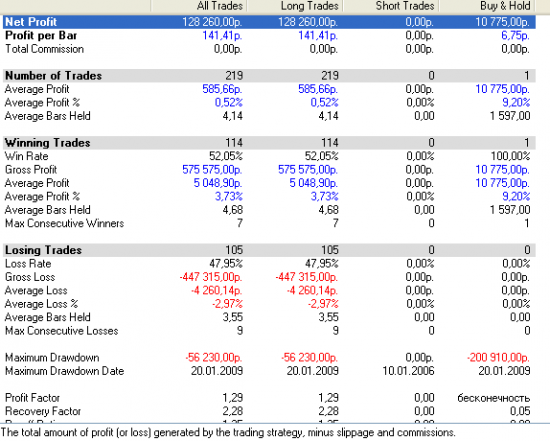

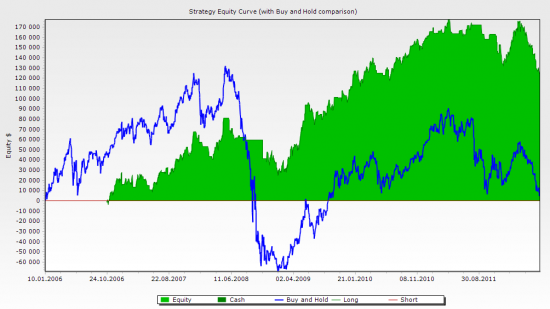

Получим:

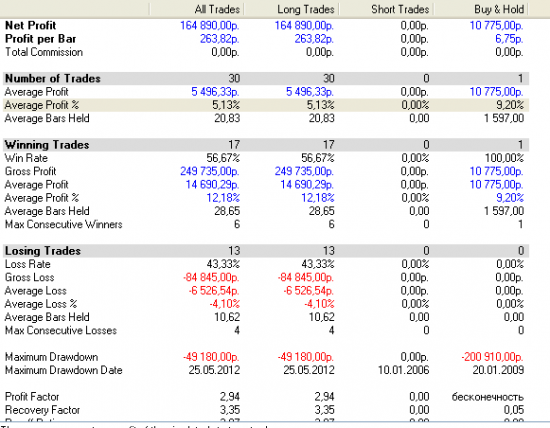

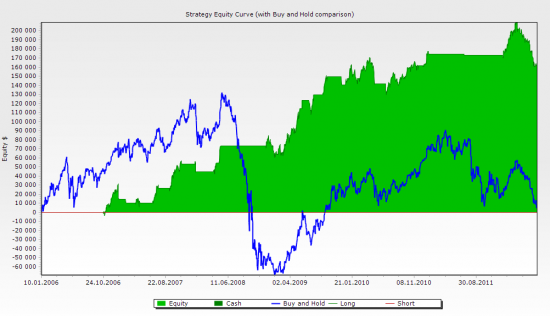

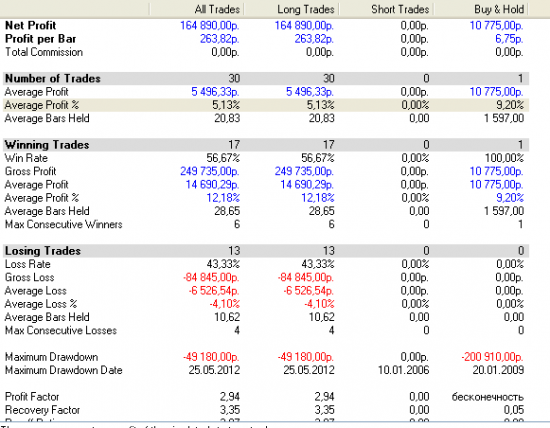

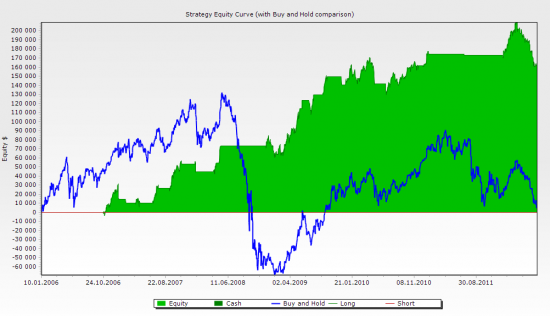

Судя по полученным параметрам бэктеста, идея содержит какое-то статистеческое преимущество. Теперь попробудем уменьшить количество сигналов, увеличив период фильтрации High-Low. Сначала проверим робастность этого параметра, тоесть что параметры стратегии сохраняются на широком диапазоне значений параметра. Убедившись в этом, возьмем его к примеру равным 12. И финально получаем:

Как видно, стратегия bye & hold принесла за рассматриваемый период нулевую доходность, в то время как наша простейшая система показала, не большую, не совсем стабильную, но прибыль. Аналогичную систему можно построить на часах добавив параметр medianPeriod, которая будет совершать больше сделок и показывать сравнимый результат.

Разработка роботов на заказ

Клуб алготрейдеров StockSharp

using System.Collections.Generic;

using System.Text;

using System.Drawing;

using WealthLab;

using WealthLab.Indicators;

namespace WealthLab.Strategies

{

public class MyStrategy : WealthScript

{

private StrategyParameter smaPeriod;

public MyStrategy()

{

smaPeriod = CreateParameter("Range Sma Period", 1, 1, 50, 1);

}

protected override void Execute()

{

DataSeries range = High - Low;

DataSeries rangeSma = new WealthLab.Indicators.SMA(range, smaPeriod.ValueInt, "sma");

DataSeries signal = rangeSma - new WealthLab.Indicators.Median(range, 200, "median");

for(int bar = 0; bar < Bars.Count; bar++)

{

if (IsLastPositionActive)

{

//code your exit rules here

if (signal[bar] > 0)

SellAtMarket(bar + 1, LastPosition, "sell");

}

else

{

//code your entry rules here

if (signal[bar] < 0)

BuyAtMarket(bar + 1, "buy");

}

}

}

}

}Единственный параметр, это длина скользящей средней для сглаживания текущего сигнала High-Low (полный аналог ATR), в дальнейшем мы будем его использовать лишь чтобы сократить количество входов. Установим сначала smaPeriod = 1, то есть не будем использовать сглаживание сигнала.

Получим:

Судя по полученным параметрам бэктеста, идея содержит какое-то статистеческое преимущество. Теперь попробудем уменьшить количество сигналов, увеличив период фильтрации High-Low. Сначала проверим робастность этого параметра, тоесть что параметры стратегии сохраняются на широком диапазоне значений параметра. Убедившись в этом, возьмем его к примеру равным 12. И финально получаем:

Как видно, стратегия bye & hold принесла за рассматриваемый период нулевую доходность, в то время как наша простейшая система показала, не большую, не совсем стабильную, но прибыль. Аналогичную систему можно построить на часах добавив параметр medianPeriod, которая будет совершать больше сделок и показывать сравнимый результат.

Разработка роботов на заказ

Клуб алготрейдеров StockSharp

теги блога vlad1024

- algotrading

- AMD

- books

- brexit

- future

- hft

- machine learning

- markets

- mercedes

- perfect world

- python

- research

- smart lab

- statistic

- stocksharp

- акции

- амд

- беспилотники

- бизнес

- биржа

- биткойн

- ВВП

- веселье

- викторина

- вопрос

- геополитика

- Глазьев

- госдума

- данные

- долгосрочные инвестиции

- доллар

- доллар рубль

- закон Яровой

- запад

- ИИ

- инвестиции

- инвестиция

- индекс оптимизма

- интернет

- инфляция

- капитализм

- коинтеграция

- коррекция

- кризис

- Кудрин

- кукловод

- ликбез

- ЛЧИ 2011

- ЛЧИ 2011

- макроэкономика

- маразм крепчал

- модель тренда

- недвижка

- нефть

- новая экономика

- опрос

- оффтоп

- патриотизм

- политика

- популяция

- прохоров

- пузыри

- регулирование

- роскомнадзор

- рубль

- рынок

- системы

- спекулянты

- спекуляции

- статистика

- ТА

- такси

- теория вероятности

- теория Доу

- технический анализ

- торговля

- торговые сигналы

- трамп

- трейдинг

- философия

- форекс

- фундамент

- Хованская

- Хронология

- ЦБ

- электромобиль

- эффективность

- эффективный рынок

- юмор

- я у мамы аналлитик

- яндекс

- яровая

Если одна из рабочих стратегий и система будет распределять капитал между стратегиями, кажется нейронная называется, тоже неплохо.

А если плечи увеличить то уже не 30-40?

думаю, стратегия — очень специфичная (

покупка по пробитии предыдущего дневного хая. выход по трейлинг-стопу согласно каналу Дончиана с периодом 1. все.

хорошо работает(ла) на сипи и некоторых фондовых индексах. на множестве других инструментов — бесполезна.