Блог им. ejik

SPYDELL. Фискальное бешенство в США.

- 06 мая 2020, 17:25

- |

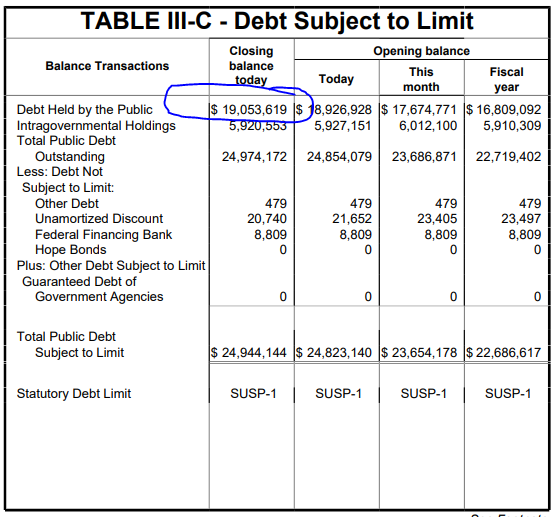

США начали год с рыночным долгом в 17.17 трлн, к марту он вырос до 17.41 трлн, к апрелю до 17.67 трлн и сейчас почти 19.1 трлн.

Лимиты по долгу из-за которых несколько лет назад были ожесточенные дебаты в Конгрессе вплоть до блокировки правительства? Нет, не слышали — нет больше никаких лимитов, об этом прямо написано. Все, пошли в разнос по серьезному, без приготовлений и ненужных церемоний! ) За пару месяцев 2020 фактические заимствования превысили весь годовой уровень заимствований в 2009-2011, на тот момент в среднем наращивали долг на 1.5 трлн в год. Теперь на это требуется один месяц!

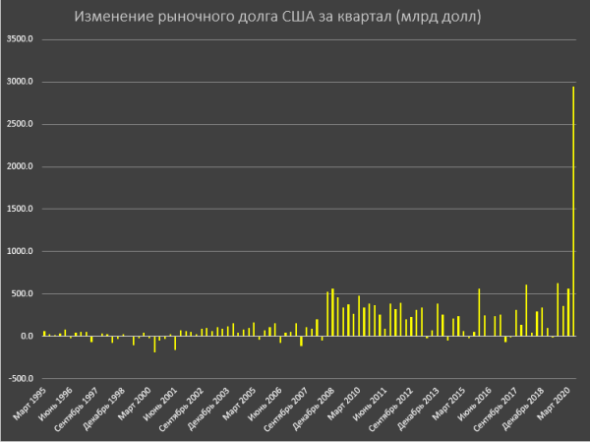

Рыночный госдолг США во втором квартале 2020 может вырасти на 3 трлн долл в соответствии с планами чистых размещений Казначейства США. Это будет почти в 6 раз интенсивнее, чем в «пиковые» кварталы до текущей терминальной стадии фискального бешенства. Все это приведет к тому, что годовой дефицит бюджета превысит невероятные 5 трлн долл!

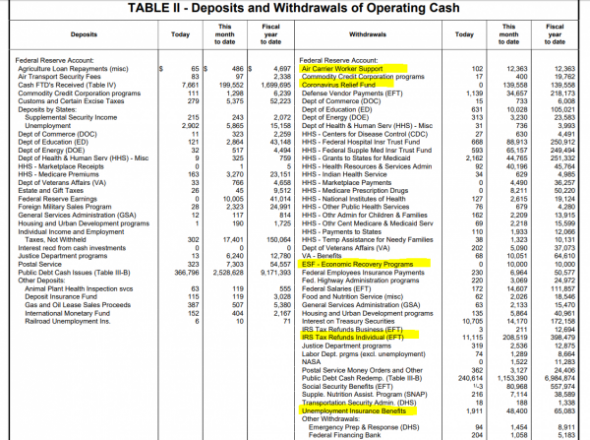

Но не все занятые деньги удалось распределить. Кэш на счетах правительства вырос к концу апреля до 1.18 трлн долл против 515 млрд в марте и 357 млрд в феврале. В соответствии с денежными потоками и кассовыми остатками федеральные расходы в апреле выросли примерно в 2.2 раза относительно апреля 2019, а доходы сократились на 55%! В апреле у Казначейства США практически всегда профицит, но в этом году не только рекордный дефицит для апреля, но и максимальный дефицит вообще за всю историю.

До текущих событий максимальный месячный дефицит у них был в феврале 2020 и феврале 2019 на уровне 235 млрд за месяц, а в 2009-2011 максимальный месячный дефицит также был в феврале в диапазоне 193-222 млрд. Но теперь ожидается дефицит около 700 млрд за месяц! В соответствии с моими расчетами на основе Treasury Statement, окончательные данные будут в середине месяца.

Деньги пошли на разовые выплаты по 1200 долл, пособия по безработице, стабилизационный фонд и субсидии бизнесу (выделили желтым)

Налоги решили вообще не собирать.

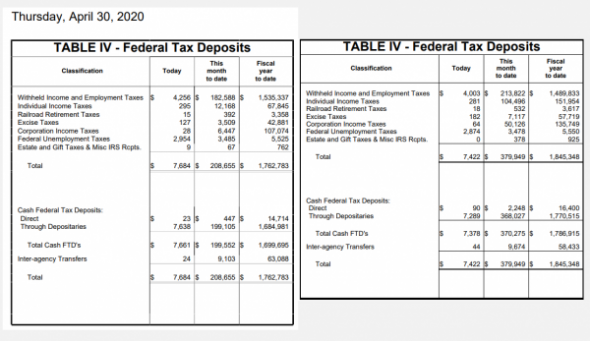

Слева 2020 год, справа 2019 год в апреле месяце. Корпоративный налог и персональный налог на доходы упали в 8 раз!!

Кто скупил более 1.7 трлн нового долга от Казначейства за последние 2 месяца? Все до одного доллара и даже больше было выкуплено ФРС через первичных дилеров. Далее они зареповали трежерис и выкупали фондовые рынки с 23 марта по сегодняшний день. Неплохая схема, молодцы, бодро рванули!

Уязвимость и основные риски заключаются в том, что во втором полугодии их накроет инфляционный шок. Это вызовет инверсную панику у ФРС – если сейчас они закачивают деньги в систему, как оглашенные в темпах до 2 трлн в месяц, то во втором полугодии вынуждены будут изымать. Вынуждены, но не смогут. Никто не сможет перехватить такой объем трежерис, поэтому настоящий ад начнется чуть позже. Сейчас разминка к главному концерту.

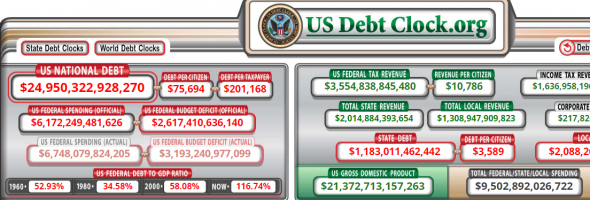

Ну и от себя немного долг в реальном времени

www.usdebtclock.org

теги блога Байкал

- Amazon

- API

- Apple

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- VIX.волатильность

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- Брекзит brexit

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- политсрач

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- Трамп или Клинтон

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

Сейчас откровенно обосраться с прогнозом может даже гуру из всех гур, так что эмоциональность заголовка и качество написания уже н и х е р а не значит. Увы...

Просто человек упорно сморит в сторону (гипер) инфляции товаров и услуг. Но это не единственный вариант. И, имхо, далеко не самый вероятный. Мои варианты:

1. Инфляция активов. Сначала американских, после отмирания самых слабых звеньев — всех остальных (куда делось «все то невероятное QE 2009-2016гг.??? Не думали? Подумайте

2. „Дефляция“. Писать долго, понимать сложно. Простым языком: см. осовремененный вариант „потерянных десятилетий“ Японии, только уже в глобальном масштабе.

3. И только после первых двух идет инфляция активов и товаров в связке. Тут да неизбежны чудеса на диких виражах от ФРС и Ко.

4. Что-то еще. Новенькое. Я слишком туп, чтобы стоять на острие современной мысли в экономической реальности и быть уверенным в чем-то именно)

Почему usdebtclock до сих пор не забанили?)))

потому что падение потребления обычно вызывает дефляцию

но и непонятно тогда, какие последствия будут у такого бюджетного расточительства

Откуда будет инфляционный шок?

Инфляция — это ВСЕГДА(!) дорогое сырьё+дорогая рабочая сила+высокая скорость обращения денег.