SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Слабые финрезультаты металлургов во 2 и 3 кварталах способны утянуть фондовый рынок на "второе дно" - Атон

- 02 июня 2020, 16:38

- |

Металлы и добыча: Прогноз финансовых результатов за 2К20/3К20

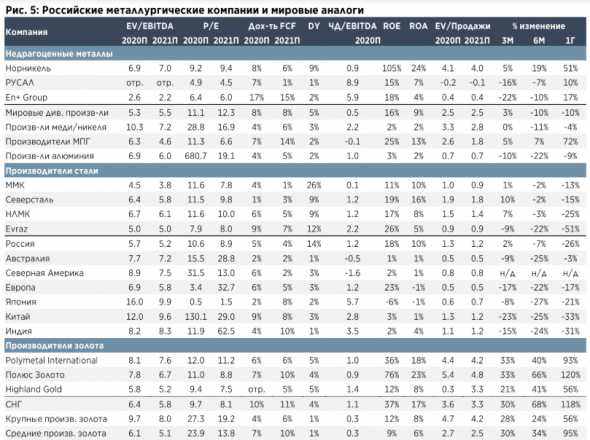

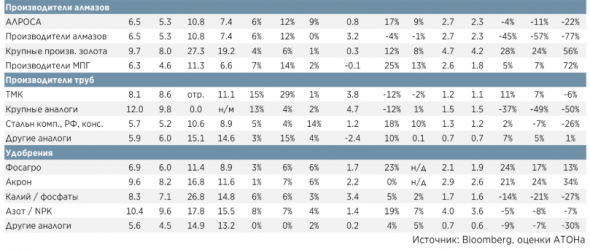

· Мы представляем наши оценки финпоказателей компаний во 2К и 3К, исходя из цен на металлы в апреле и мае, а также на основании обсуждения с компаниями рыночной конъюнктуры.

«Атон»

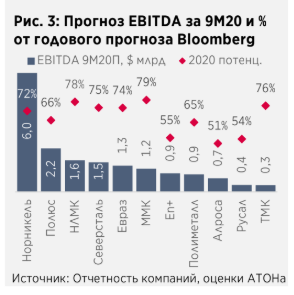

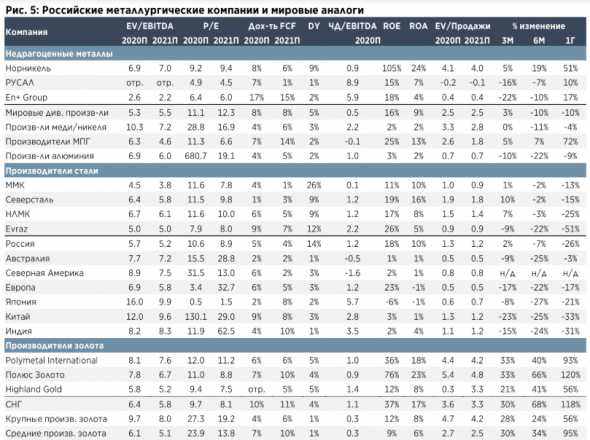

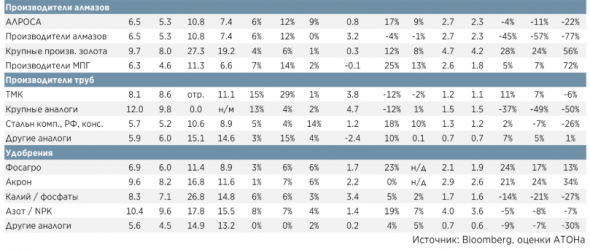

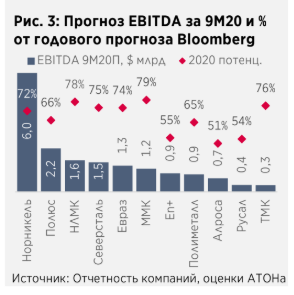

· Сильнее всего упадут показатели «РУСАЛа», En+ и Алроса; в 3К20 производители стали должны немного восстановиться, а вот сегмент недрагоценных металлов и МПГ может все еще почувствовать падение конечного потребительского спроса.

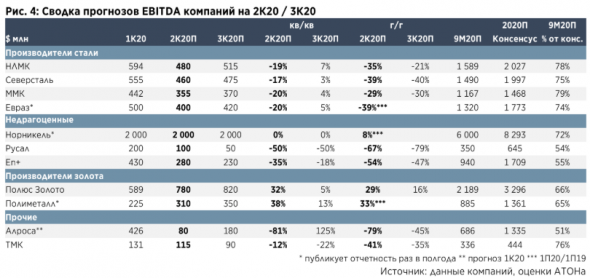

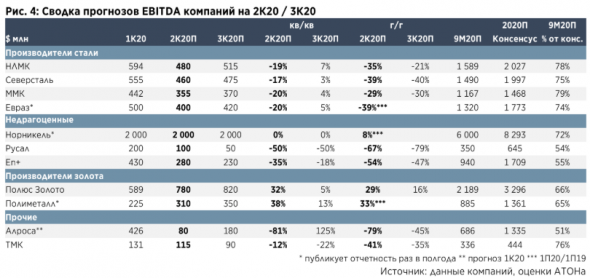

«РУСАЛ»: мы ожидаем, что EBITDA за 1П20 составит примерно $300 млн ($200 млн в 1К и $100 млн во 2К), а 3К видится еще более проблемным – EBITDA, по нашим оценкам, потенциально может упасть даже до нуля. При сохранении неблагоприятной макроэкономической ситуации (падении цен на металл ниже $1 500 за тонну, а курса рубля с 80 до 70 руб. за доллар США) правительство, вероятно, снова должно рассмотреть меры поддержки алюминиевой компании.

«АЛРОСА»: ожидается, что объем продаж во 2К упадет до $100 млн, а EBITDA вряд ли превысит $80 млн (-81% кв/кв), причем в основном за счет доходов от субсидий по электроэнергии в размере 4.5 млрд руб. ($60 млн). 3К должен быть более сильным с показателем EBITDA на уровне $180 млн, но все же намного слабее г/г (-45%). Мы ожидаем восстановления продаж ближе к концу 2020.

Производители стали: во 2К20 EBITDA, по нашим оценкам, снизится в среднем на 20% под давлением снижения цен на сталь и увеличения доли менее прибыльного экспорта. Экспортные цены на г/к прокат недавно продемонстрировали рост (с $350/т до $380/т), ограничительные меры в строительной отрасли начинают постепенно снимать, и мы ожидаем отскока EBITDA в 3К20, хотя и очень умеренного, в среднем на 5% кв/кв.

ТМК: мы считаем, что EBITDA во 2К20 снизится кв/кв ($115млн, -12% кв/кв), главным образом из-за вероятного сокращения объемов продаж, хотя падение цен на сталь должно благоприятно сказаться на марже. В 3К EBITDA может упасть еще ниже (до $90 млн) из-за пересмотра нефтегазовыми компаниями объемов капзатрат, в то время как доходы производителей стали в 3К должны улучшиться.

«Норникель»: по нашему прогнозу, EBITDA компании во 2К20 составит около $2 млрд и эквивалентно ожидаемой величине этого показателя за 1К, что позволит компании довести EBITDA за 1П20 до $4 млрд (Норникель публикует отчетность раз в полгода). В 3К мы не исключаем давление на результаты из-за временного лага между первичным и конечным потреблением. В частности, резкий спад продаж автомобилей (а также банкротство Hertz) пока не отразился на уровне спроса на металл.

Производители золота: золото снова доказало свои защитные свойства – цены на этот металл быстро восстановились после мартовских распродаж. Доходы Полюса и Полиметалла должны вырасти во 2К20 (отчасти, впрочем, из-за сезонности работ на россыпных месторождениях), и, на наш взгляд, можно ожидать сохранения этой позитивной динамики и в 3К20.

· Мы представляем наши оценки финпоказателей компаний во 2К и 3К, исходя из цен на металлы в апреле и мае, а также на основании обсуждения с компаниями рыночной конъюнктуры.

· Предстоящие результаты будут слабыми и часто называются как фактор, способный вызвать распродажи в ценных бумагах или даже утянуть фондовый рынок на «второе дно».Лобазов Андрей

«Атон»

· Сильнее всего упадут показатели «РУСАЛа», En+ и Алроса; в 3К20 производители стали должны немного восстановиться, а вот сегмент недрагоценных металлов и МПГ может все еще почувствовать падение конечного потребительского спроса.

«РУСАЛ»: мы ожидаем, что EBITDA за 1П20 составит примерно $300 млн ($200 млн в 1К и $100 млн во 2К), а 3К видится еще более проблемным – EBITDA, по нашим оценкам, потенциально может упасть даже до нуля. При сохранении неблагоприятной макроэкономической ситуации (падении цен на металл ниже $1 500 за тонну, а курса рубля с 80 до 70 руб. за доллар США) правительство, вероятно, снова должно рассмотреть меры поддержки алюминиевой компании.

«АЛРОСА»: ожидается, что объем продаж во 2К упадет до $100 млн, а EBITDA вряд ли превысит $80 млн (-81% кв/кв), причем в основном за счет доходов от субсидий по электроэнергии в размере 4.5 млрд руб. ($60 млн). 3К должен быть более сильным с показателем EBITDA на уровне $180 млн, но все же намного слабее г/г (-45%). Мы ожидаем восстановления продаж ближе к концу 2020.

Производители стали: во 2К20 EBITDA, по нашим оценкам, снизится в среднем на 20% под давлением снижения цен на сталь и увеличения доли менее прибыльного экспорта. Экспортные цены на г/к прокат недавно продемонстрировали рост (с $350/т до $380/т), ограничительные меры в строительной отрасли начинают постепенно снимать, и мы ожидаем отскока EBITDA в 3К20, хотя и очень умеренного, в среднем на 5% кв/кв.

ТМК: мы считаем, что EBITDA во 2К20 снизится кв/кв ($115млн, -12% кв/кв), главным образом из-за вероятного сокращения объемов продаж, хотя падение цен на сталь должно благоприятно сказаться на марже. В 3К EBITDA может упасть еще ниже (до $90 млн) из-за пересмотра нефтегазовыми компаниями объемов капзатрат, в то время как доходы производителей стали в 3К должны улучшиться.

«Норникель»: по нашему прогнозу, EBITDA компании во 2К20 составит около $2 млрд и эквивалентно ожидаемой величине этого показателя за 1К, что позволит компании довести EBITDA за 1П20 до $4 млрд (Норникель публикует отчетность раз в полгода). В 3К мы не исключаем давление на результаты из-за временного лага между первичным и конечным потреблением. В частности, резкий спад продаж автомобилей (а также банкротство Hertz) пока не отразился на уровне спроса на металл.

Производители золота: золото снова доказало свои защитные свойства – цены на этот металл быстро восстановились после мартовских распродаж. Доходы Полюса и Полиметалла должны вырасти во 2К20 (отчасти, впрочем, из-за сезонности работ на россыпных месторождениях), и, на наш взгляд, можно ожидать сохранения этой позитивной динамики и в 3К20.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания