SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

Только по рынку. Ожидайте падения. Полный расклад.

- 19 июня 2020, 14:36

- |

Финансовые рынки оторваны от реальности, и имеющиеся разрывы не имеют прецедентов в истории, что приведет к весьма болезненным последствиям, когда наступит похмелье. Причина проста — «бесплатных ланчей не бывает»

Масштабность макро-событий, которые уже развернулись в этом году.

1. США и Иран оказались на грани войны в январе с все еще нерешенными проблемами.

2. Вирусная пандемия, которая сейчас имеет невероятно высокую вероятность развития 2-й волны.

3. Самый крутой экономический спад в истории США.

4. Первые месячные цены на сырую нефть в апреле стали отрицательными.

5. 47 млн. безработных американцев пользуются временным пособием федерального пособия по безработице в соответствии с Законом о заботах, программа которого истекает в конце июля.

6. Уровень сбережений вырос до 33% в апреле, что является самым высоким месячным уровнем за всю историю.

7. Непогашенный государственный долг в этом году увеличился на 2,5 трлн долларов, а дефицит удвоился с 5 до 10%, в то время как выпуск корпоративных долгов растет. Только казначейский долг поглотил все деньги, печатаемые ФРС.

8. Времена для американо-китайской торговой сделки давно прошли. После вспышки вируса отношения снова ухудшились.

9. Беспорядки и протесты вспыхивают по всей стране в США с расовой дискриминацией и неравенством богатства в основе.

10. Последние вливания ликвидности ФРС разделили богатых и бедных на самые высокие уровни со времен Великой Депрессии

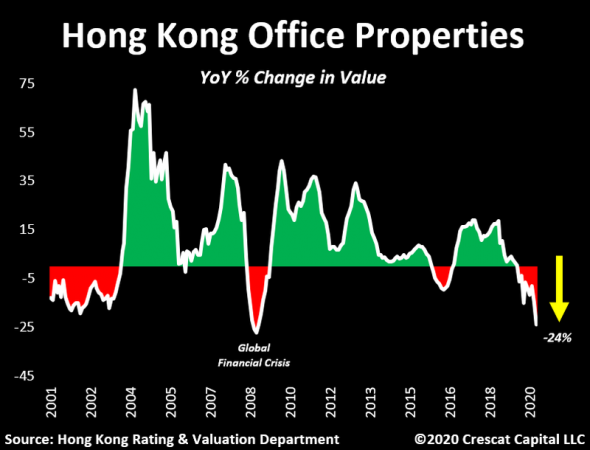

11. Конфликты между Пекином и Гонконгом, и даже Тайванем, снова накаляются с неравенством богатства в Китае и Гонконге, даже большим, чем в США.

12. Как и Китай, Гонконг страдает от собственного кредитного пузыря. Низкий уровень жизни основной части молодого населения Гонконга подпитывает его готовность протестовать против недавнего вмешательства Коммунистической партии Китая.

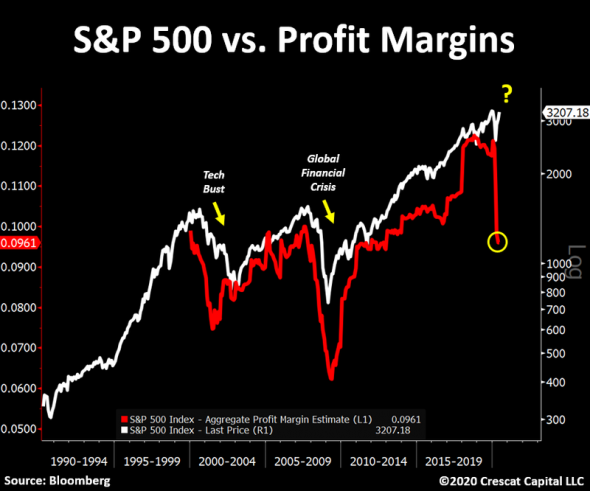

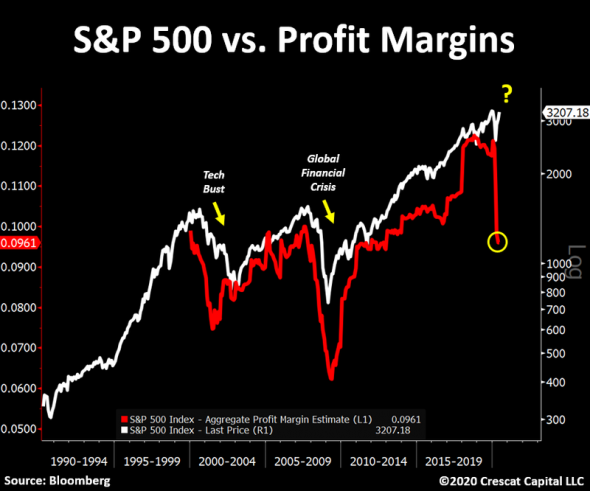

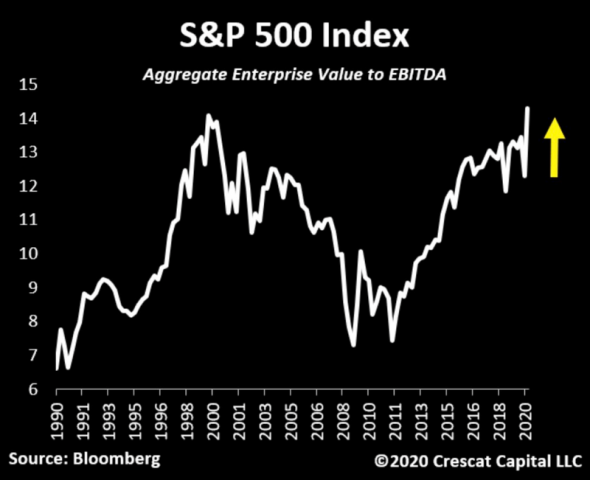

Приведенный выше график является прекрасной иллюстрацией того, насколько безумно не связаны цены акций с их фундаментальными основами.

Американский фондовый рынок абсурдно переоценен. Разрыв между текущими ценами и дисконтированной приведенной стоимостью вероятных будущих денежных потоков является самым высоким за всю историю. Спекуляция свирепствует на рынок пришли толпы молодых дейтрейдеров.

Которые еще даже не осознают что такое падение на самом деле. Выкупают любые провалы.

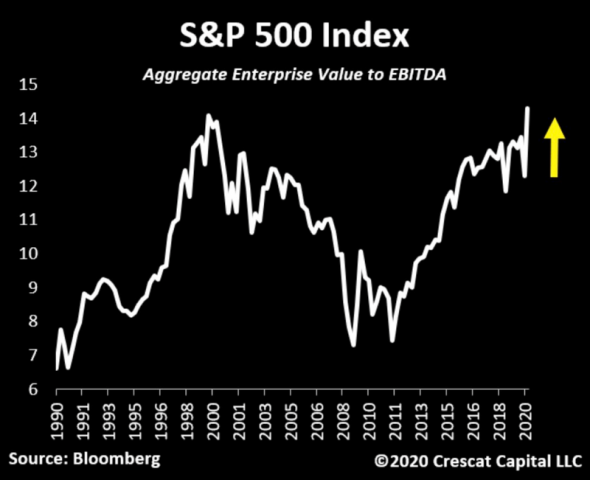

Отношению к EBITDA для индекса S&P 500 никогда не была выше.

После мартовских минимумов инвесторы стали в подавляющем большинстве бычьими. Они верят, что ликвидность ЦБ чудесным образом создаст экономический рост. Продолжающиеся государственные фискальные и монетарные стимулы не предотвращают экономических спадов.

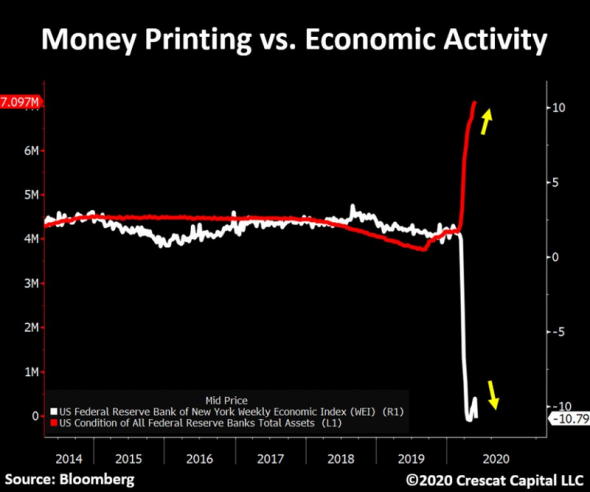

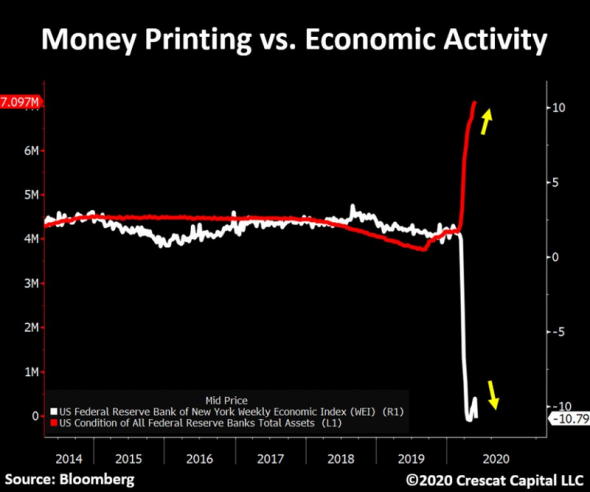

На графике выше показано как расходятся балансовые активы ФРС и еженедельный экономический индекс (WEI).

Печатание денег не помогает экономике. Индекс WEI измеряет активность путем объединения ряда других базовых индексов, таких как розничные продажи в том же магазине, потребительские настроения, первоначальные заявки на пособие по безработице, временная и контрактная занятость, производство стали, продажи топлива и даже потребление электроэнергии. Ясно показано, что этот индекс не испытывал никакого улучшения после мартовских минимумов, что является резким сравнением с недавним вертикальным ростом активов ФРС.

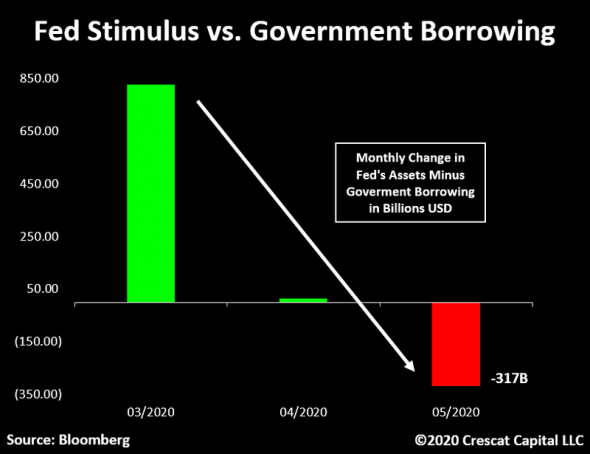

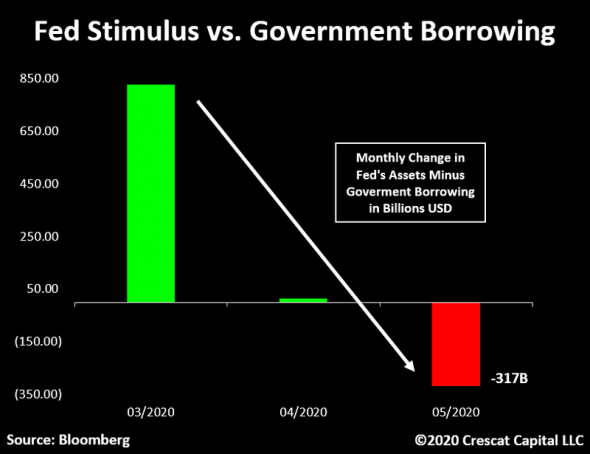

Значительный отток ликвидности из-за исторического долгового дисбаланса.

Еженедельное денежно-кредитное стимулирование ФРС не только резко сократилось, но и стало незначительным по сравнению с ростом государственного долга. Государственный долг не просто вытесняет всю новую ликвидность. Самый большой ежемесячный чистый выпуск казначейских облигаций в истории — $760 млрд только в мае. Это число превысило количественное смягчение ФРС более чем на $ 300 млрд! Это самое большое чистое снижение активов ФРС по сравнению с государственным долгом с тех пор, как кризис РЕПО начался еще в сентябре 2019 года.

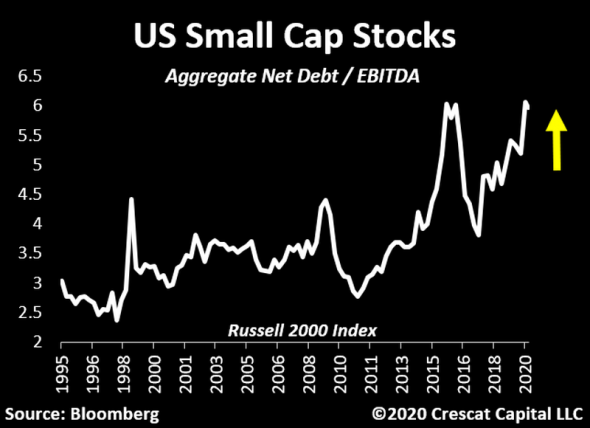

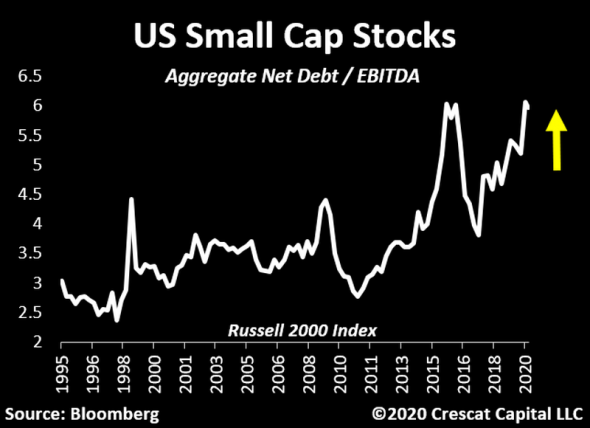

Акции с малой капитализацией.

Эти акции никогда еще не были так обременены долгами по отношению к EBITDA. Акции Russell 2000 теперь торгуются на историческом уровне 15x EV по сравнению с оценкой EBITDA 2020 года!

Это необоснованный уровень оптимизма!

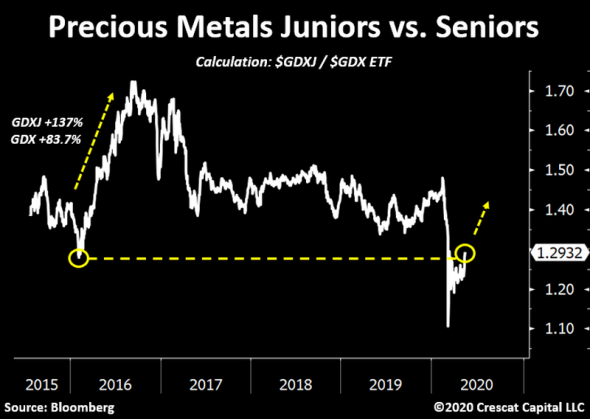

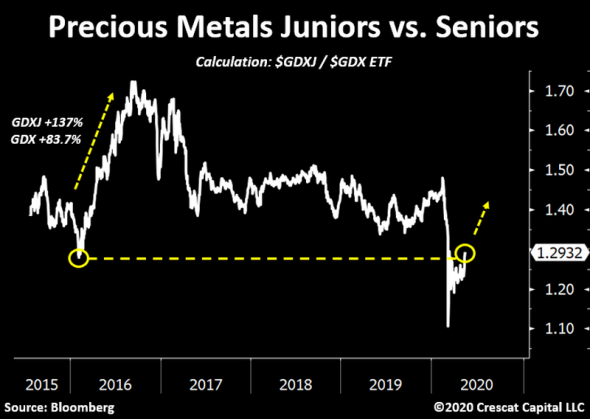

Мелкие добытчики драгоценных металлов начали опережать крупных. Соотношение младших и старших именно там, где оно было перед золотым ралли 2016 года. После 6 месяцев: GDX в режиме реального времени выросла на 87%, в режиме реального времени составил 137%!

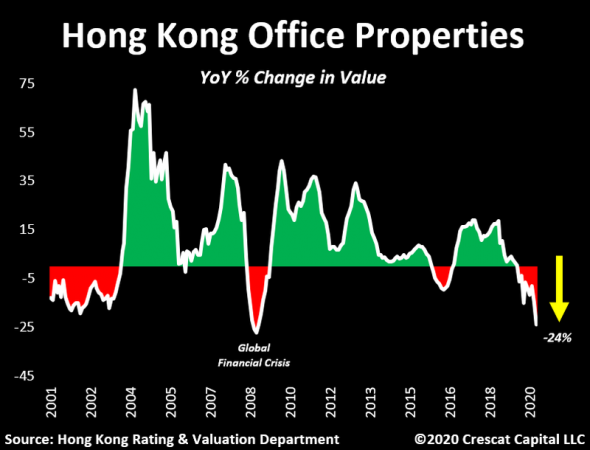

Гонконг теряет статус бывшей британской колонии как международного банковского убежища и поставил под угрозу ее особый торговый статус как с США, так и с Великобританией. Мировой капитал бежит из страны. Офисная недвижимость Гонконга падает на 24%, худший спад со времен мирового финансового кризиса.

Что по итогу имеем.

Пузыри активов всегда лопаются. Цены на американские акции намного опережают будущие фундаментальные показатели и готовы разочаровать. Рынки акций и кредитов не застрахованы от спада делового цикла. Они должны в конечном счете догнать ужасные основы современной глобальной экономики, которая находится в состоянии серьезной рецессии. Накачка цен на акции, совершенно неоправданная одновременным ухудшением фундаментальных показателей и основанная исключительно на вере в государственное стимулирование. Макро-основы для нового бычьего рынка драгоценных металлов никогда не были лучше чем сейчас.

Масштабность макро-событий, которые уже развернулись в этом году.

1. США и Иран оказались на грани войны в январе с все еще нерешенными проблемами.

2. Вирусная пандемия, которая сейчас имеет невероятно высокую вероятность развития 2-й волны.

3. Самый крутой экономический спад в истории США.

4. Первые месячные цены на сырую нефть в апреле стали отрицательными.

5. 47 млн. безработных американцев пользуются временным пособием федерального пособия по безработице в соответствии с Законом о заботах, программа которого истекает в конце июля.

6. Уровень сбережений вырос до 33% в апреле, что является самым высоким месячным уровнем за всю историю.

7. Непогашенный государственный долг в этом году увеличился на 2,5 трлн долларов, а дефицит удвоился с 5 до 10%, в то время как выпуск корпоративных долгов растет. Только казначейский долг поглотил все деньги, печатаемые ФРС.

8. Времена для американо-китайской торговой сделки давно прошли. После вспышки вируса отношения снова ухудшились.

9. Беспорядки и протесты вспыхивают по всей стране в США с расовой дискриминацией и неравенством богатства в основе.

10. Последние вливания ликвидности ФРС разделили богатых и бедных на самые высокие уровни со времен Великой Депрессии

11. Конфликты между Пекином и Гонконгом, и даже Тайванем, снова накаляются с неравенством богатства в Китае и Гонконге, даже большим, чем в США.

12. Как и Китай, Гонконг страдает от собственного кредитного пузыря. Низкий уровень жизни основной части молодого населения Гонконга подпитывает его готовность протестовать против недавнего вмешательства Коммунистической партии Китая.

Приведенный выше график является прекрасной иллюстрацией того, насколько безумно не связаны цены акций с их фундаментальными основами.

Американский фондовый рынок абсурдно переоценен. Разрыв между текущими ценами и дисконтированной приведенной стоимостью вероятных будущих денежных потоков является самым высоким за всю историю. Спекуляция свирепствует на рынок пришли толпы молодых дейтрейдеров.

Которые еще даже не осознают что такое падение на самом деле. Выкупают любые провалы.

Отношению к EBITDA для индекса S&P 500 никогда не была выше.

После мартовских минимумов инвесторы стали в подавляющем большинстве бычьими. Они верят, что ликвидность ЦБ чудесным образом создаст экономический рост. Продолжающиеся государственные фискальные и монетарные стимулы не предотвращают экономических спадов.

На графике выше показано как расходятся балансовые активы ФРС и еженедельный экономический индекс (WEI).

Печатание денег не помогает экономике. Индекс WEI измеряет активность путем объединения ряда других базовых индексов, таких как розничные продажи в том же магазине, потребительские настроения, первоначальные заявки на пособие по безработице, временная и контрактная занятость, производство стали, продажи топлива и даже потребление электроэнергии. Ясно показано, что этот индекс не испытывал никакого улучшения после мартовских минимумов, что является резким сравнением с недавним вертикальным ростом активов ФРС.

Значительный отток ликвидности из-за исторического долгового дисбаланса.

Еженедельное денежно-кредитное стимулирование ФРС не только резко сократилось, но и стало незначительным по сравнению с ростом государственного долга. Государственный долг не просто вытесняет всю новую ликвидность. Самый большой ежемесячный чистый выпуск казначейских облигаций в истории — $760 млрд только в мае. Это число превысило количественное смягчение ФРС более чем на $ 300 млрд! Это самое большое чистое снижение активов ФРС по сравнению с государственным долгом с тех пор, как кризис РЕПО начался еще в сентябре 2019 года.

Акции с малой капитализацией.

Эти акции никогда еще не были так обременены долгами по отношению к EBITDA. Акции Russell 2000 теперь торгуются на историческом уровне 15x EV по сравнению с оценкой EBITDA 2020 года!

Это необоснованный уровень оптимизма!

Мелкие добытчики драгоценных металлов начали опережать крупных. Соотношение младших и старших именно там, где оно было перед золотым ралли 2016 года. После 6 месяцев: GDX в режиме реального времени выросла на 87%, в режиме реального времени составил 137%!

Гонконг теряет статус бывшей британской колонии как международного банковского убежища и поставил под угрозу ее особый торговый статус как с США, так и с Великобританией. Мировой капитал бежит из страны. Офисная недвижимость Гонконга падает на 24%, худший спад со времен мирового финансового кризиса.

Что по итогу имеем.

Пузыри активов всегда лопаются. Цены на американские акции намного опережают будущие фундаментальные показатели и готовы разочаровать. Рынки акций и кредитов не застрахованы от спада делового цикла. Они должны в конечном счете догнать ужасные основы современной глобальной экономики, которая находится в состоянии серьезной рецессии. Накачка цен на акции, совершенно неоправданная одновременным ухудшением фундаментальных показателей и основанная исключительно на вере в государственное стимулирование. Макро-основы для нового бычьего рынка драгоценных металлов никогда не были лучше чем сейчас.

теги блога Байкал

- Amazon

- API

- Apple

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- VIX.волатильность

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- Брекзит brexit

- бренды

- брент

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- политсрач

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- Трамп или Клинтон

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

ты прям как Вася — он тоже устоявшиеся истины считает аргументом для будующего движения цены

Обязательно будет. Но потом

Солома уже сгнила в ожидании…

Только зачем ты его сюда притащил вообще не пойму.

Он не может не перехаить — у них же всё за*бись! )

Но скупка бумаг, кучи новичков и 0 ставка побеждает весь негатив в реальной экономике.

можно так грубо считать, что индекс упал на 10%, это примерно половина от квартала в 25%, который можно выкинуть из всех компаний по прибыли снижением дивов, посчитав, что не будет половины квартала.

Остальное поддержит ставка, ожидания будущего и влитые деньги

Да и деньжат у новичков маловато, чтобы пузыри надувать.

Тогда понятно почему по её сути в вашем ответе ноль.

Теслу вона как лихо разбирают — как тюльпаны....

Золото, кстати, уже давно биржевой товар — его защита весьма сомнительна…