SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Investor_Sergei

Есть 100% за год в портфеле акций США! Состав портфеля и моя стратегия

- 11 августа 2020, 10:01

- |

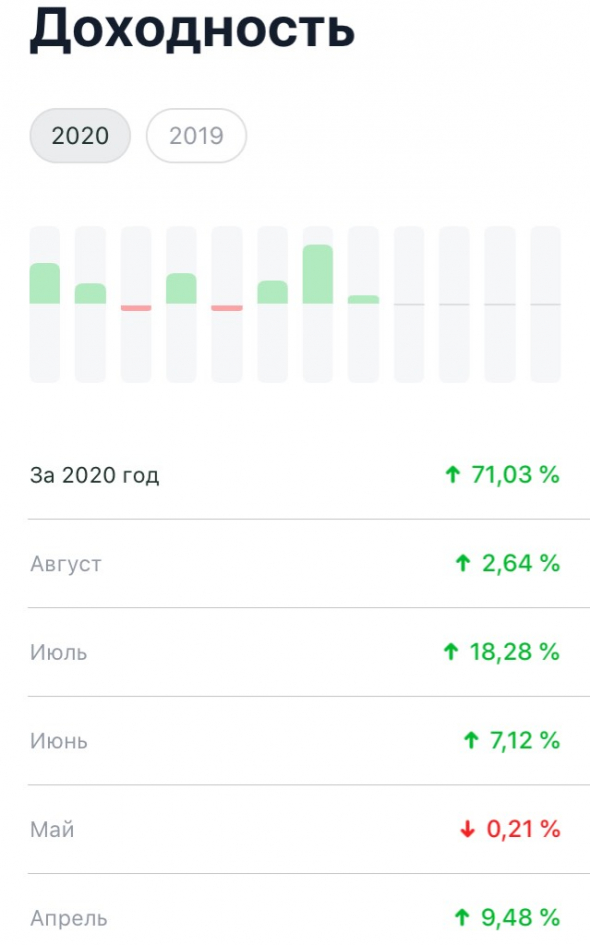

Ребята, тут такое дело. Мой публичный портфель на американские акции сделал 100% год к году. Пруфы прилагаю.

Проверить результат и посмотреть состав портфеля можно в сервисе Пульс брокера Тинькофф Инвестиции, где я веду портфель:

✅ В мобильном приложении. Ник — Investor_Sergei.

✅ Ссылка на веб-версию. Она урезана по сравнению с приложением.

Основные моменты:

- Это результат не всех моих активов, а только портфеля на американские акции, которые поддается проверке, потому что публичный.

- По всему спектру активов (включая высоконадежные, но низкодоходные) доходность около 33% за год. Я регулярно делаю в этом канале отчеты. Вот последний.

- Без учета дивидендов. Но на американском рынке они такие низкие, что существенно не влияют на доходность.

Моя стратегия держится на следующих принципах:

- Диверсификация активов, чтобы снизить риски.

- Периодическая ребалансировка портфеля. То есть восстановление первоначальных долей активов. Продаем часть подорожавшего, чтобы купить подешевевшее.

- Активный выбор акций (не индексное инвестирование). Именно в этой части мы можем добиваться хороших доходностей.

- Минимум спекулятивных сделок.

- Удержание издержек (налогов и комиссий) на минимальном уровне.

Про портфель американских акций

- К покупке акций отношусь как к вложениям в бизнес. Покупаю на очень долгую перспективу в десятки лет. За последние 5 лет не продал ни одной акции.

- За последние два года я лишь дважды крупно закупался акциями, увидев возможность приобрести хорошие компании по доступным ценам. Все остальное время я терпеливо ждал момента для входа.

- На коррекции рынка в начале 2019 года.

- Во время обвала котировок на фоне паники из-за пандемии весной 2020 года.

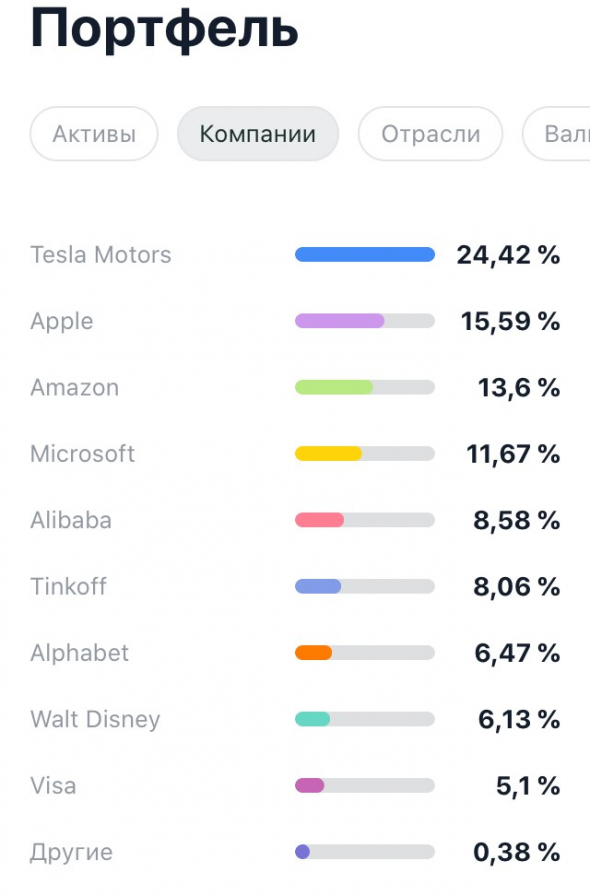

- Можно заметить некоторый перекос среди акций в сторону IT. Я сам работаю в этой сфере, поэтому неплохо знаю, как устроены технологические компании. Мне нравятся компании, которые строят экосистемы. Кроме того, из-за того, что IT растет выше рынка в портфеле образовался перекос в сторону этого сектора. Есть активы у других брокеров, где представлены акции и из других секторов.

Когда-то я был активным трейдером, но быстро переболел игроманией на бирже и выработал собственную систему инвестирования, которой делюсь на страницах своего канала.

Не является индивидуальной рекомендацией.

Если удобно, можно читать блог на других платформах:

Instagram —https://www.instagram.com/investor_sergei/

Telegram — @InvestorSergei -https://t.me/InvestorSergei

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- БПИФ УК Первая Сберегательный

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная карта

- кредитные карты

- кредиты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс

Пойду гляну, в какой фазе сейчас находится американский рынок вообще и IT сектор — в особенности.

Какая максимальная просадка по портфелю и по 1-ой бумаге была?

Одно но, во время кризиса лучше сидеть в кэше) при современных пузыря хз, через сколько все это подымится после Обрушения.

1. Продавать подорожавшее и покупать подешевевшее.

2. Если есть возможность довносить дополнительные средства, то покупать то, что просело в портфеле.

Я в основном иду по второму пути. Акции предпочитаю не продавать. А вот облигации и другие активы продаю, чтобы докупить акций.