Блог им. Kitten

Трамп готовит вакцину от демократов. Обзор на предстоящую неделю от 16.08.2020

- 16 августа 2020, 22:33

- |

По ФА…

1. Протокол ФРС, 19 августа

Самым главным в протоколе ФРС станет наличие или отсутствие указаний на возможные решения по новым монетарным стимулам в ходе сентябрьского заседания.

Риторика Пауэлла и других членов ФРС указывала на то, что к заседанию 16 сентября должно быть достаточно информации для определения размера, состава и длительности дополнительных монетарных стимулов, по крайней мере в отношении гарантий по длительности сохранения ставок на текущих уровнях и, возможно, для запуска «традиционной» программы QE с целью снижения ставок.

Бу глава ФРС Йеллен также недавно подогрела ожидания инвесторов, заявив, что ФРС может в сентябре определиться с гарантиями по ставкам и программе QE.

На самом деле, ситуация в экономике США не изменилась с момента июльского заседания.

Экономические отчеты США выходят сильными, рынок труда восстанавливается, а розничные продажи на уходящей неделе вышли гораздо лучше ожиданий, опровергнув утверждения некоторых членов ФРС о значительном снижении потребительских расходов в июле.

С экономической точки зрения потребности в новых монетарных стимулах ФРС нет, тем более что многие члены ФРС крайне неохотно соглашаются на дополнительное смягчение политики в ситуации, когда фондовый рынок находится на хаях.

Конечно, ФРС может быть обеспокоена негативным влиянием второй волны пандемии коронавируса и недостаточностью нового пакета фискальных стимулов через указы Трампа, но, при отсутствии явного замедления экономики США с учетом возможного прорыва по вакцинам к концу текущего года, более логично отложить принятие решения по программе QE и контролю кривой доходности ГКО США до конца года, ограничившись гарантиями по сохранению ставок на текущих уровнях на сентябрьском заседании.

Такое решение позволит ФРС избежать влияния на результат президентских выборов в США и получить больше информации о темпах восстановления экономики в 4 квартале, т.к. очевидно, что экономический рост в 3 квартале будет во многом связан с отложенным спросом после периода карантина.

Решение ФРС по таргетированию кривой доходности США логичнее рассматривать совместно с запуском «традиционной» программы QE, если ФРС решит ввести таргет доходности, то программа QE может не иметь объема, если ФРС откажется от применения контроля кривой доходности ГКО США, то программа QE должна иметь размер.

Отсутствие роста баланса ФРС на текущем этапе позволит запустить программу QE совместно с контролем кривой доходности в будущем при необходимости:

Ключевые моменты протокола ФРС:

— Гарантии ФРС по длительности сохранения ставок на текущих уровнях.

Согласно риторике членов ФРС предпочтительным вариантом является указание в «руководстве вперед» по сохранению ставок на текущих уровнях до тех пор, пока инфляция не достигнет 2,0% и не закрепиться выше данного значения на устойчивой основе.

Такое указание ФРС может включить в «руководство вперед» на заседании 16 сентября, но оно может стать препятствием для последующего введения таргетирования кривой доходности ГКО США, ибо в этом варианте логична гарантия сохранения ставок на календарной основе.

Данное решение не способно оказать влияние на рынки, ибо уже включено в цены финансовых инструментов.

— Запуск «традиционной» программы QE.

Если ФРС не планирует использовать контроль кривой доходности ГКО США, то оглашение о запуске «традиционной» программы QE можно совместить с оглашением гарантий по длительности сохранения ставок на текущих уровнях.

В противном случае логичнее совместить оглашение по контролю кривой доходности с запуском программы QE, ибо в этом случае размер, длительность программы QE будут привязаны к условиям по таргетированию доходностей ГКО США.

— Контроль кривой доходности ГКО США.

Обсуждение данной темы в протоколе ФРС окажет сильное влияние на все рынки.

Если ФРС до сих сомневается в необходимости данного инструмента, готова отложить решение до конца года – доллар вырастет.

Если ФРС склоняется к необходимости введения данного инструмента или готова определиться в отношении его использования к сентябрьскому заседанию – доллар упадет камнем.

Вывод по протоколу ФРС:

Участники рынка не сомневаются в готовности ФРС по оглашению гарантий по сохранению ставок на текущих уровнях и запуске «традиционной» программы QE с целью снижения ставок, наличие указаний в протоколе ФРС об оглашении этих монетарных стимулов в сентябре приведет к краткосрочному росту аппетита к риску на фоне падения доллара.

Но сильное и долгосрочное влияние на рынки может оказать лишь решение ФРС о запуске контроля кривой доходности ГКО США.

Если ФРС признает необходимость введения контроля кривой доходности ГКО США – доллар упадет камнем, если ФРС продолжит сомневаться в необходимости данного инструмента – любое падение доллара на анонсе оглашения новых монетарных стимулов ФРС на сентябрьском заседании будет краткосрочным.

2. Трампомания

На протяжении уходящей недели Трамп и чиновники его администрации убеждали инвесторов в отсутствии риска расторжения торгового соглашения «первой фазы» с Китае в результате обзора, запланированного на 15 августа.

Но в пятницу вечером СМИ сообщили об отмене видеоконференции главных переговорщиков США и Китая без указания новой даты.

Официально обзор был перенесен по причине несовпадения графиков переговорных команд, но источники в Белом доме сообщили, что Китай попросил больше времени для форсирования покупок продукции США для большего соответствия соглашению.

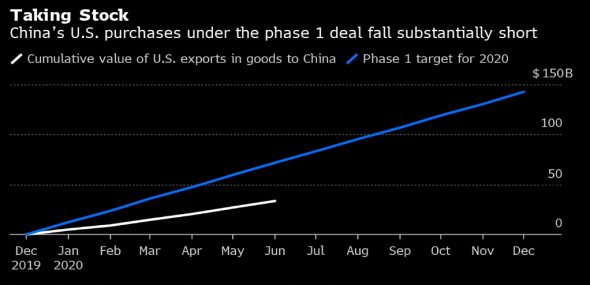

Нет сомнений в том, что Китай не исполняет условия торгового соглашения:

Но также очевидно, что Трамп не хочет расторжения торгового соглашения на текущем этапе, видимо, опасаясь обвала фондового рынка и замедления экономики США ещё до выборов.

Дополнительное время, предоставленное Китаю, поддержит аппетит к риску на открытии недели.

Переговоры республиканцев и демократов по новому пакету стимулов постигло фиаско.

Демократы требуют включить в пакет стимулов деньги штатам для голосования по почте, что является «красной линией» для администрации Трампа.

Почтовая служба США подтвердила, что бюллетени, отправленные по почте, могут не прибыть вовремя для подсчета голосов, что подтверждает заявление Трампа о том, что спикер нижней палаты Конгресса Пелоси хочет затянуть процесс подсчета голосов и стать исполняющей обязанности президента в период безвластия.

Исполнительные указы Трампа по продлению фискальных стимулов добавят голоса республиканцам и Трампу лично.

3. Экономические данные

На предстоящей неделе главными данными США станут PMI промышленности и услуг, недельные заявки по безработице, производственный индекс ФРБ Филадельфии, отчеты по сектору строительства.

По Еврозоне следует отследить PMI промышленности и услуг Еврозоны за август в первом чтении и инфляцию цен потребителей Еврозоны за июль в финальном чтении.

Следующий раунд переговоров ЕС и Британии по Брексит начнется 18 августа, главные переговорщики Барнье и Фрост отчитаются о ходе переговоров в пятницу 21 августа.

Дипломаты ЕС назвали предстоящий раунд переговоров «боем с тенью», прорыв на предстоящих переговорах по мнению чиновников ЕС маловероятен, главная цель – заложить основу для прогресса в будущем, определив границы для взаимных уступок.

Тем не менее, предстоящий раунд переговоров будет сосредоточен на проблеме рыболовства и нет сомнений в том, что обе стороны готовы к компромиссу в данном вопросе.

Президент Франции Макрон и канцлер Германии Меркель проведут встречу 20 августа и не исключено, что в ходе встречи Макрон даст согласие на уступки в вопросе рыболовства, что позволит добиться прогресса уже к пятнице, что станет позитивом для фунта и евро.

Из экономических отчетов Британии на предстоящей неделе необходимо обратить внимание на отчет по инфляции в среду, розничные продажи и PMI промышленности и услуг в пятницу.

По Китаю участники рынка будут ждать новую дату обзора соглашения США и Китая «первой фазы», до обзора сюрпризы маловероятны.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка, индекс рынка жилья NAHB, ТИКСы;

Вторник: закладки новых домов, разрешения на строительство;

Четверг: недельные заявки по безработице, производственный индекс ФРБ Филадельфии;

Пятница: PMI промышленности и услуг, продажи жилья на вторичном рынке.

— Еврозона:

Среда: инфляция цен потребителей Еврозоны;

Пятница: PMI промышленности и услуг Еврозоны.

4. Выступления членов ЦБ

Члены ФРС могут скорректировать ожидания участников рынка по действиям на сентябрьском заседании после публикации протокола ФРС.

Но, более вероятно, что члены ФРС предпочтут дождаться публикации отчета по рынку труда за август перед принятием окончательного решения.

Протокол ЕЦБ будет опубликован в четверг, но сюрпризов не ожидается.

Очевидно, что члены ЕЦБ обеспокоены ростом курса евро и его влиянием на экономику Еврозоны, но, более вероятно, они предпочтут дождаться сентябрьского заседания и уже на основании новых прогнозов попытаются оказать нисходящее давление на евро.

--------------------------------------------

По ТА…

По евродоллару есть основания для проекта ГП:

Но более вероятен перехай по евродоллару к 1,20й фигуре с текущих уровней или через возврат к поддержке перед среднесрочным разворотом вниз:

--------------------------------------------

Рубль

Запасы нефти продолжают снижение, Baker Hughes сообщил о падении количества активных нефтяных вышек до 172 против 176 неделей ранее.

Падение курса доллара пока не позволяет нефти уйти в нисходящую коррекцию.

Заседание комитета ОПЕК+вне ОПЕК состоится 19 августа, но призывов к дополнительному сокращению добычи нефти не ожидается.

По нефти сохраняется шанс перехая перед разворотом вниз на старшую коррекцию:

Рубль продолжает оставаться хуже рынка, но пробитие поддержки указывает на шанс достижения низа канала перед продолжением роста:

--------------------------------------------

Выводы:

Невзирая на вторую волну пандемии коронавируса в Европе, восходящий тренд по евродоллару пока продолжается.

Частично падение доллара на сохранении аппетита к риску объясняется снижением страха в отношении торговой войны США и Китая, а также сильными экономическими отчетами.

Но немаловажным фактором является сезонность, нередко в августе летний тренд достигает апогея перед разворотом в конце августа-начале сентября.

Нет сомнений в том, что возвращение крупных игроков на рынки приведет к покупкам доллара, который перепродан как по ФА, ибо очевидно, что экономика Еврозоны не выдержит вторую волну пандемии коронавируса на фоне падения экспорта по причине сильного евро, так и по ТА.

Предстоящая неделя может как усилить аргументы в пользу разворота тренда индекса доллара на восходящий, так и ускорить падение доллара в финальной волне перед разворотом в рост.

Протокол ФРС в среду скорректирует ожидания участников рынка на решение в ходе заседания 16 сентября.

Если ФРС укажет на готовность объявить новые монетарные стимулы на сентябрьском заседании, то доллар упадет, хотя без указаний по решению о запуске контроля кривой доходности ГКО США ФРС любое падение доллара будет локальным и краткосрочным.

PMI Еврозоны в первом чтении за август и пресс-конференция главных переговорщиков по Брексит Барнье и Фроста в пятницу станут решающими для тренда евро и фунта.

По ТА евродоллара очевидно желание добить 1,2000+- перед разворотом тренда вниз на среднесрочную перспективу.

Проект ГП по евродоллару пока имеет право на жизнь, но для его реализации необходимо отсутствие указаний о готовности ФРС к оглашению новых стимулов, присутствие рассуждений о логичности отложить это решение до конца года на фоне провальных PMI Еврозоны при отсутствии прогресса в переговорах по Брексит.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

-------------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1732.

Рассмотрю возможность шорта евродоллара в рамках проекта ГП в зависимости от ТА на мелких ТФ в начале недели.

При достижении 1,2000+- планирую шорт евродоллара.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Имхо, как раз очень хорошо смотрится вариант через 173х в 20хх — присесть, добрать и вынести

Теория заговора себя не оправдывает, но с учетом отсутствия событий в первые дня недели это логичный вариант

С экономической точки зрения потребности в новых монетарных стимулах ФРС нет

** Золотые слова.

А с политической точки зрения, у Трампа мечта об отрицательных ставках. Какой от этого стимул, мнения расходятся.

Профитов!)