SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

теги блога bozon

- 5 колонна

- CNYRUB

- MOEX

- telegram

- алготрейдинг

- Барак Обама

- венчурные инвестиции-смарт лаб

- Веселье

- волаильность

- волатильность

- второй эшелон

- гном

- Гном и Седой. Истории для бомжей от ФР

- гривна

- деривативы

- дискуссия

- доверие потребителей

- дом2

- инвестор

- КАРЛСОН

- Кванты

- кукл

- мобильный пост

- модели

- опциводы

- опционы

- открытие брокер

- оффтоп

- рецензия на книгу

- рубль

- рынок

- Рынок - взгляд

- сбербанк

- случайное блуждание

- Смартлаб

- Стратегия 2014

- Сульжик

- Тайвань

- торговые роботы

- торговые сигналы

- Трамп

- трейдинг

- тренд

- Украина

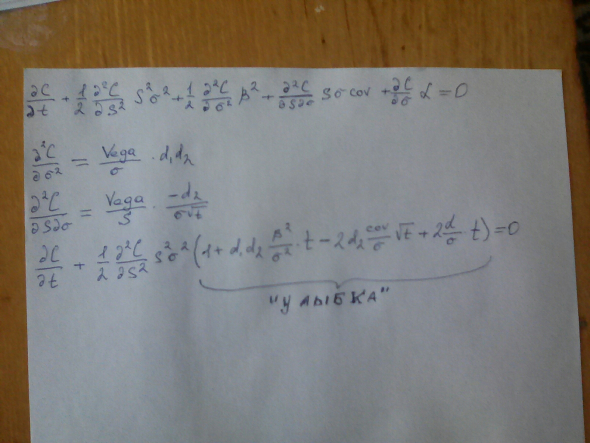

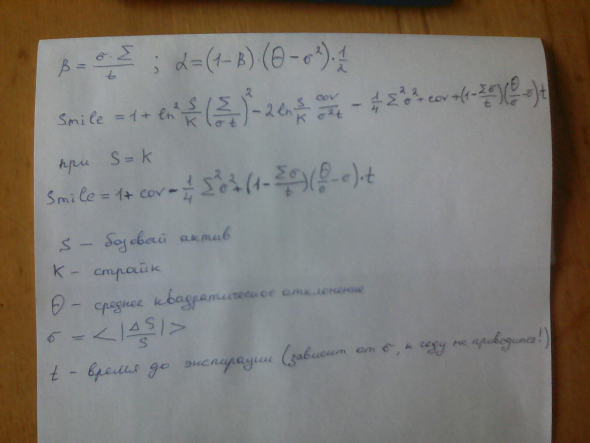

- улыбка волатильности

- финансист

- форекс

- экономика

- экономика России

- экономика США

- юмор

Ну что ж, ждём ваши хедж-фонды!))

а что тогда такое сигма маленькая? ведь сигма маленькая это тоже ско лог приращений цены

не пробовал сделать замену переменных x = ln(s/k)/sigma/sqrt(t)?

ln(s/k)/(sigma*sqrt(t))

имелось ввиду (так однозначнее)

Что-то нихт ферштейн зачем 3 волы?

У Хестона было 2 волы и корреляция, в сабре (https://en.wikipedia.org/wiki/SABR_volatility_model) тоже 2 волы и корреляция… и ничего, вроде справляются без третьей

как сигма и фи связаны? и кто собственно автор?

а не пробовал так подойти к вопросу:

0. все ставки = 0, дивиденды не дивиденды, фьючи, рассчеты вариационкой итд, короче все условия, чтобы ставки выбыли из модели

1. говорим, что цена фьюча Fut = w_plus * Fut_plus + w_minus * Fut_minus

и w_plus + w_minus = 1

2. считаем премии как Prem = w_plus * Prem_plus + w_minus * Prem_minus

где Prem_some = BS(Fut_some, Strike, Sigma_some, Time)

колопут в паритете, если что, дальше фитишь под рынок, можно весов сделать больше — взвешенная сумма из n слагаемых Prem_some

по большому счёту пункт 1 не нужен, он тут для наглядного введения в концепт, а фьюч в этом сетапе (пункт 0) стоит понимать как колл со страйком 0

да, к чему я это, как не странно, уже с двумя весами такой подход хорошо фитил самые абсурдные инструменты — как опционы на VXX и даже VIX, но поскольку у меня не было истории я посмотрел, что в моменте фитилось и отложил в долгий ящик

Непонятная динамика параметров? Вот её-то я и хотел посмотреть, но прогнать не на чем, а начать собирать историю опционов и вернуться к вопросу через полгода — как-то лениво, хотя где-то у меня лежит история за полгода 2013 по американскому рынку, но там стоки с дивами, а это слишком муторно аджастить

> Основная проблема — модель с конечным кол-вом компонент

> в смеси противоречит сама себе на разных горизонтах.

Не совсем понимаю… Имеется ввиду, что если зафитили распределение для серии c экспирацией t и экспирацией t+dt, то между ними нет «правильной эволюции»?

Тогда уж наверное надо вобще вот так:

V(K, T) = integrate(BS(S,K,T,sigma)*P_T(S,sigma)*dsigma*dS, R^2)

и думать как лаконично параметризовать P_T(S, sigma) = P(S, sigma | params_T), и даже более того params_T = params(T), но это ж слишком широкий аккорд )))

Идея была проще, есть только одна серия опционов и группы участников some с разными функциями полезностями и представлениями о распределении P(S_some, sigma_some) на экспирацию этой серии, они как бы сталкиваются на рынке и из-за разных функций полезности матчатся не бесконечно долго, а до насыщения, так появляются веса w_some, после чего рассуждения о полезностях забываем и просто фитим веса под рынок

А дальше уже писать не дифуры рынка, а дифуры этих групп, логично ожидать, что в динамике групп будет много минревёрса