SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. KiboR

Новичкам. Опционная стратегия "Гатс".

- 29 августа 2020, 11:35

- |

Всем привет.

Продолжаю прокачиваться по книге Натенберга, сейчас нахожусь на 179 странице, т.е. уже 179/479=37% пути осталось позади.

Читая Натенберга, наткнулся на одну интересную стратегию под названием Гатс. Я её не видел раньше в Саймоне, поэтому отдельно остановлю на ней своё внимание, попробую разобраться для чего она нужна.

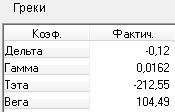

Для начала заходим в переводчик, смотрим что такое guts:

Ок, речь идёт про внутренности, мне уже это понятно, а читателю станет понятнее чуть позже.

Итак, о чём же стратегия Гатс?

Эта стратегия принадлежит к одному ряду бэкспредовых стратегий и является разновидностью Стрэнгла.

У стрэнгла есть свой обычай:

Другими словами, стрэнгл в деньгах — это гатс.

Но любой матёрый опционщик знает, что опционы в деньгах это неликвид, а торговать неликвид — это себя нужно не уважать. Попробуем разобраться с точки зрения греков чем же нам может приглядеться стратегия гатс.

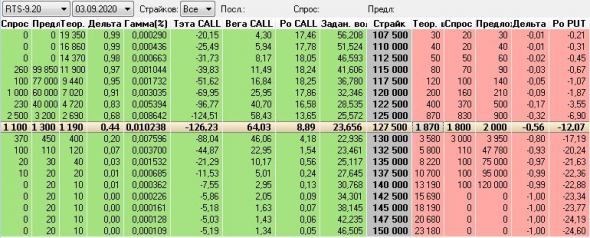

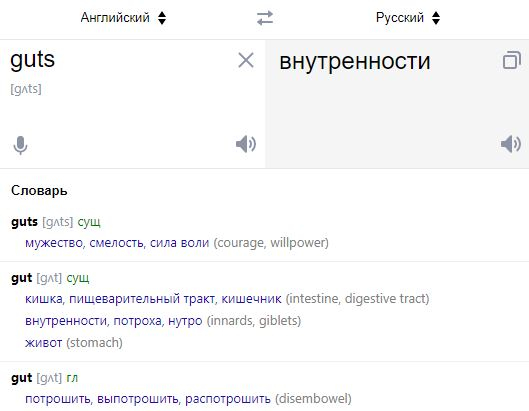

Берём доску опционов в Ри, стрэнгл и гатс будем строить на этом инструменте (помним, что вола/гамма/тэта/вега* у одинаковых страйков коллов и путов совпадает, поэтому в доске опционов для путов отдельно эти столбцы не выношу, чтобы не повторяться):

* — как читать греки из опционной доски писал здесь

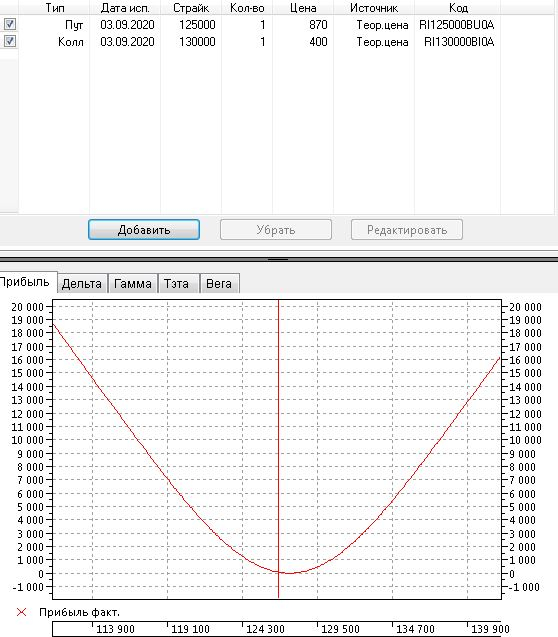

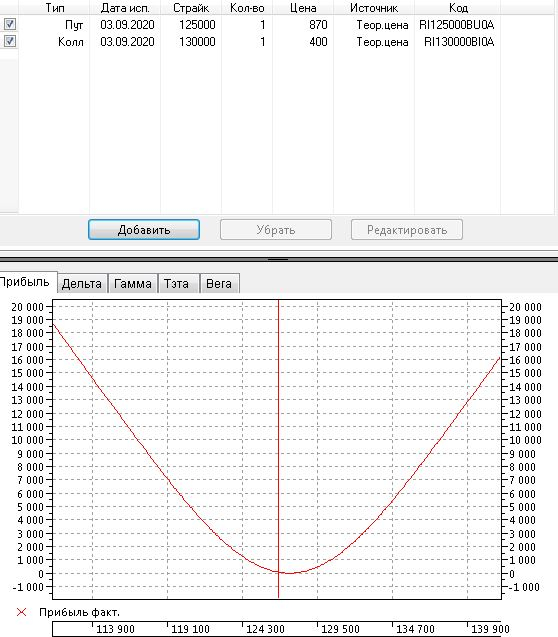

ЦС у нас сейчас 127,5, можем купить стрэнгл 125/130, то есть покупаем 125 пут стоимостью 870 и покупаем 130 колл стоимостью 400. Итого цена связки: 870+400 = 1270

Профиль позиции:

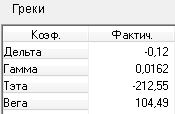

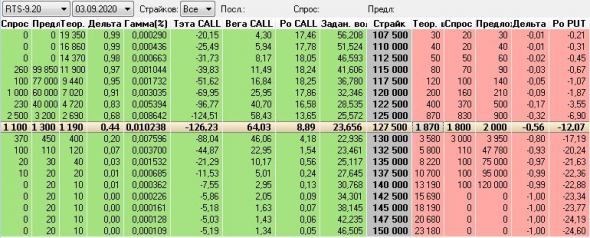

Греки:

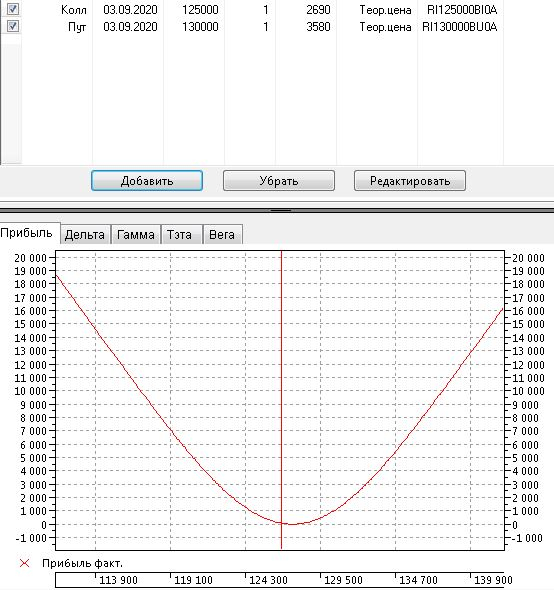

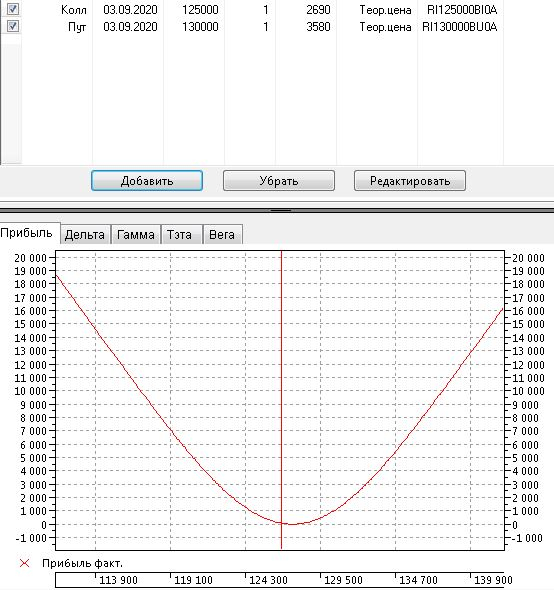

А теперь, внимание, строим стратегию ГАТС: покупаем 125 колл по 2690 и 130 пут по 3580. Итого цена связки: 2690 + 3580 = 6270

Профиль позиции:

Греки:

О, чудо! Между профилем позиции и греками стрэнгл и профилем позиции и греками гатс нет вообще никакой разницы! То есть с точки зрения профиля рисков и потенциальной доходности стратегии полностью идентичные.

Тогда на кой хрен эта гатс вообще нужна, если есть всем понятный стрэнгл?

Вся сила кроется в волшебных пузырьках!

Рассмотрим случай, когда цена БА на экспирацию опциона будет составлять ровно 127500, что у нас в этом сценарии останется от стрэнгла и гатса?

Стрэнгл мы покупали по 1270 пунктов, а при экспире 127500 его цена будет равна нулю, то есть мы теряем весь вложенный капитал.

Гатс мы покупали по 6270 пунктов, а при экспире 127500 его цена будет составлять 5000 пунктов, то есть мы потеряем лишь 20% от первоначально вложенного капитала, а 80% при этом у нас останется, что не так уж и плохо!

Вывод: покупая стрэнгл, мы рискуем потерять весь вложенный капитал, если БА на экспирацию опциона не выйдет за пределы купленных нами страйков; а покупая гатс, мы рискуем потерять лишь 20% от вложенного капитала (разобран пример для недельных опционов).

При этом у стратегии гатс есть два существенных недостатка:

Если статейка вам зашла — ставьте плюсики и добавляйте в избранное.

Любите опционы.

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат.

Продолжаю прокачиваться по книге Натенберга, сейчас нахожусь на 179 странице, т.е. уже 179/479=37% пути осталось позади.

Читая Натенберга, наткнулся на одну интересную стратегию под названием Гатс. Я её не видел раньше в Саймоне, поэтому отдельно остановлю на ней своё внимание, попробую разобраться для чего она нужна.

Для начала заходим в переводчик, смотрим что такое guts:

Ок, речь идёт про внутренности, мне уже это понятно, а читателю станет понятнее чуть позже.

Итак, о чём же стратегия Гатс?

Эта стратегия принадлежит к одному ряду бэкспредовых стратегий и является разновидностью Стрэнгла.

У стрэнгла есть свой обычай:

Если, говоря о стрэнгле, указывают только дату экспирации и цену исполнения, то остается неясным, какие именно опционы используются. Июньский 95/105 стрэнгл может состоять из июньского 95 пута и июньского 105 колла или из июньского 95 колла и июньского 105 пута. Обе комбинации в равной мере подпадают под определение стрэнгла. Во избежание путаницы обычно исходят из того, что стрэнгл состоит из опционов вне денег. Если текущая цена базового контракта 100, а трейдер хочет купить июньский 95/105 стрэнгл, то считается, что он покупает июньский 95 пут и июньский 105 колл. А вот когда оба опциона в деньгах, позицию называют Гатс.

Другими словами, стрэнгл в деньгах — это гатс.

Но любой матёрый опционщик знает, что опционы в деньгах это неликвид, а торговать неликвид — это себя нужно не уважать. Попробуем разобраться с точки зрения греков чем же нам может приглядеться стратегия гатс.

Берём доску опционов в Ри, стрэнгл и гатс будем строить на этом инструменте (помним, что вола/гамма/тэта/вега* у одинаковых страйков коллов и путов совпадает, поэтому в доске опционов для путов отдельно эти столбцы не выношу, чтобы не повторяться):

* — как читать греки из опционной доски писал здесь

ЦС у нас сейчас 127,5, можем купить стрэнгл 125/130, то есть покупаем 125 пут стоимостью 870 и покупаем 130 колл стоимостью 400. Итого цена связки: 870+400 = 1270

Профиль позиции:

Греки:

А теперь, внимание, строим стратегию ГАТС: покупаем 125 колл по 2690 и 130 пут по 3580. Итого цена связки: 2690 + 3580 = 6270

Профиль позиции:

Греки:

О, чудо! Между профилем позиции и греками стрэнгл и профилем позиции и греками гатс нет вообще никакой разницы! То есть с точки зрения профиля рисков и потенциальной доходности стратегии полностью идентичные.

Тогда на кой хрен эта гатс вообще нужна, если есть всем понятный стрэнгл?

Вся сила кроется в волшебных пузырьках!

Рассмотрим случай, когда цена БА на экспирацию опциона будет составлять ровно 127500, что у нас в этом сценарии останется от стрэнгла и гатса?

Стрэнгл мы покупали по 1270 пунктов, а при экспире 127500 его цена будет равна нулю, то есть мы теряем весь вложенный капитал.

Гатс мы покупали по 6270 пунктов, а при экспире 127500 его цена будет составлять 5000 пунктов, то есть мы потеряем лишь 20% от первоначально вложенного капитала, а 80% при этом у нас останется, что не так уж и плохо!

Вывод: покупая стрэнгл, мы рискуем потерять весь вложенный капитал, если БА на экспирацию опциона не выйдет за пределы купленных нами страйков; а покупая гатс, мы рискуем потерять лишь 20% от вложенного капитала (разобран пример для недельных опционов).

При этом у стратегии гатс есть два существенных недостатка:

- широкие бид-аск спрэды, так как мы покупаем опционы ITM;

- повышенное ГО при покупке ITM в отличии от пониженного ГО при покупке OTM для стрэнгла.

Если статейка вам зашла — ставьте плюсики и добавляйте в избранное.

Любите опционы.

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат.

теги блога KarL$oH

- karpov72

- Ri

- S&P500

- S&P500 фьючерс

- Seven_17

- Si

- US500

- zorro

- Алроса

- армагеддон

- Армагедон будет но чуть позже

- аукцион закрытия

- АФК Система

- Бабочки

- башнефть преф

- биткоин

- Блэк-Шоулз

- Валеев Ренат

- Ванга

- Василий Олейник

- Вася Олейник

- веселый молочник

- Вестников

- Витя

- Высшее образование

- Газпром

- гуру

- гусев в.п

- Джордж Сорос

- Доллар рубль

- еженедельные опционы

- ждун

- золото

- Игры разума

- ИгРы РаЗуМа 2020

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа2018

- иис

- инвесторы

- Коровин

- коэффициент Шарпа

- красный циркуль

- кризис 2020

- кукл

- Лукойл

- лчи

- ЛЧИ 2018

- ЛЧИ 2019

- лчи 2021

- ЛЧИ 2022

- Магнит

- маржин колл

- Мартынов

- математика на рынке

- медвежий рынок

- ММВБ

- мобильный пост

- мозг трейдера

- нетленочка

- Нефть

- новичкам

- обучение

- опрос

- Опционный чат

- опционы

- Опционы для новичков

- опционы для чайников

- опционы новичкам простыми словами

- открытие брокер

- оффтоп

- подкормка для плотвы

- попрошайка

- потеря денег

- промсвязьбанк

- психология трейдинга

- Распадская

- рецензия на книгу

- роботы

- Ростелеком

- Ростелеком а.о

- РТС

- Русагро

- сбербанк

- ситуация на текущий момент

- смартлаб

- Солодин Дмитрий

- Тарасов

- теханализ

- трейдинг

- тролли

- улыбка волатильности

- Управление портфелем активов для Алексея

- управление портфелем ценных бумаг

- ФСК Россети

- фьючерс ртс

- хомяк

- черная метка

- шорт - дело веселое

Я не знал по Гац.

Спасиб. ))

Только в случае с гатсом еще и дополнительные бы замораживали.

мах убыток 1157п, ГО считает 1720 руб

строю хитросделанный стреддл:

мах убыток 1157 п, ГО 1752 руб

далее. если строить хитросделанный через синтетику (что и нужно делать, если имеем дело с неликвидом в деньгах), имеем:

125 колл=125 пут +фьюч

130 пут =130 колл — фьюч

итого: 125 колл + 130 пут =125 пут + фьюч + 130 колл — фьюч = 125 пут + 130 колл = 1-й вариант

в чем подвох то? в каком месте мы хитро накалываем рынок? ))

Можешь в пн, вт, ср и чт в 14:10 заскринить ГО у этих двух портфелей?

Увидишь как у Гатса ГО вырастает с текущих 1752 руб до чуть больше 25 000 рублей

есть вопрос, может ответишь, наблюдал тут за двумя опционами соседних но разных страйков, пут в деньгах и кол вне денег. шло в сторону кола, его прибыльность росла, но несмотря что путов было 10, а колов 17, убыток по путам в деньгах был больше прибыли колов вне денег.

цена при этом была ближе к страйку который был вне денег.

другими словами каждая копейка движения базового актива приносила больше денег или убытка тому опциону который был хорошо в деньгах и сильно меньше тому который был вне денег.

от чего это зависит? и есть ли про это в книге о которой ты пишешь?

кстати если стренгл это оба вне денег, а гатс оба в деньгах, то как называется если только одна нога в деньгах и ожидается что обе будут там?

Какой срок был у опционов до экспирации, меньше недели?

То, что ты сейчас описал, выражается греком гамма. Когда мало времени до экспирации, гамма выражает как раз скорость изменения дельты и ту самую особенность какой из опционов больше потеряет/заработает при движении БА на 1 пункт.

Может для немаржируемых опционов в гатсе будет какой-то смысл.

У стрэнгла, как я понимаю, всё же плечо выше, чем у гатса, а гатс, надо думать, получается более безопасным с точки зрения сохранения капитала.

На самом деле, смысл понятия гатс не в стренгле, греках или кривых (даже профессионалы не смогут объяснить с полпинка все греки — это медицинский факт), смысл события «гатс», что обе строны в деньгах на экспирации.

То есть гатс нельзя назвать гатсом, пока не произошла экспирация.

Это именно событие, а не стратегия. По крайней мере, всегда был такого мнения.

Но всегда думал об этой страгии с точки зрения продаж. Если продавать близко к ЦС вне денег коллы и путы, а не на ЦС, то вероятность экспирации обоих опционов вне денег увеличивается, не сильно теряя в гамме.

Это лишний раз напоминает деривативную природу опционов. Успех зависит не от греков и мудреностей, а от хорошего понимания движения базового актива.