SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Северсталь - бесспорный лидер по рентабельности в стальном секторе - Атон

- 29 октября 2020, 17:02

- |

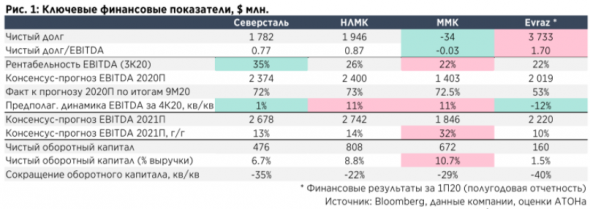

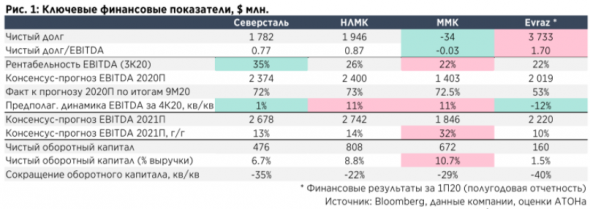

Производители стали находятся «в одной лодке», т.е. зависят от одних и тех же макроэкономических факторов. В данном отчете мы дифференцируем их по финансовым показателям, дивидендам, оценке, динамике и консенсус-прогнозам.

Нашим фаворитом остается Северсталь, предлагающая инвесторам высокоэффективную бизнес-модель с высокой рентабельностью и при этом имеющая дисконт в оценке к своему среднему 5-летнему показателю и основному конкуренту – НЛМК.

ММК отличился в плане левериджа – чистая денежная позиция в размере $34 млн дает значительный запас прочности для дивидендов: выплата меньше 100% FCF предусмотрена при росте отношения чистого долга к EBITDA выше 1.0x (сейчас -0.03x). Самый высокий коэффициент чистого левериджа у Evraz – 1.7x.

Реализовать консенсус-прогноз 2020П по EBITDA легче всего Северстали (в 4К20 ожидается снижение показателя на 3% кв/кв). Наиболее агрессивны консенсус-прогнозы 2020П для ММК и НЛМК, где в 4К20 ожидается заметный рост EBITDA (+11% кв/кв).

Консенсус-оценка 2021П для ММК, как мы полагаем, слишком агрессивная – на $100-150 млн выше нейтрального уровня, с прогнозом роста EBITDA на 32% г/г против 10-14% у российских аналогов. На наш взгляд, это означает искусственно заниженный мультипликатор оценки и чересчур агрессивные дивидендные ожидания.

У ММК невыгодная позиция по чистому оборотному капиталу: его уровень в 3К20 сократился у всех производителей стали, но самый высокий уровень по отношению к выручке именно у ММК (10.7%). Вместе с тем, это предполагает и более высокий потенциал высвобождения – позитивный фактор в прогнозе FCF.

Дивиденды. Общая дивидендная доходность ММК за 9М20 составляет 8.0%, т.е. на уровне аналогов, несмотря на впечатляющие промежуточные дивиденды за 3К20 в размере 2.4 руб. на акцию с доходностью 6.4% против 3.4-3.5% у НЛМК и Северстали. На наш взгляд, это является следствием недоплаты дивидендов в 1П20.

Консенсус-оценки по дивидендам некорректны – слишком низкие ожидания по НЛМК и ММК в 2020 предполагают практически нулевую доходность за 4К20. Ожидаемая дивидендная доходность у ММК в 2021 (14%), по нашим оценкам, на 2.5-3.0 пп выше обоснованного уровня.

У Evraz наименее прозрачная дивидендная политика, в рамках которой установлен лишь нижний порог ($300 млн), в отличие от четкой привязки выплат к FCF у других производителей стали. Фактически дивиденды платятся на усмотрение компании, что осложняет их прогнозирование для инвесторов.

Оценка. ММК и Северсталь недооценены по мультипликаторам относительно исторических уровней – Северсталь торгуется по консенсус-мультипликатору EV/EBITDA 2021П с дисконтом 10% к собственному среднему 5-летнему уровню. У ММК дисконт 26%, но, на наш взгляд, это в некоторой степени обусловлено слишком агрессивной консенсус-оценкой EBITDA, а реальный дисконт ниже – около 18%.

Рост дисконта ММК к аналогам: дисконт по текущему мультипликатору EV/EBITDA относительно трех других крупнейших российских производителей стали теперь достигает 30%. Это на 15 пп выше среднего уровня за 2 года (15%) и объясняется, на наш взгляд, неудачной вертикальной интеграцией и возможным исключением из индекса.

Динамика стоимости акций. Динамика акций ММК отстала от сектора – на 13 пп ниже среднего уровня по трем другим российским производителям стали в последний месяц, на 29 пп – в последние 3 месяца и на 23 пп за период с начала года.

Evraz, напротив, в последнее время показывал опережающую динамику – его акции торговались на 10 пп дороже среднего уровня по трем другим российским производителям стали за последний месяц, на 20 пп – в последние 3 месяца.

Вертикальная интеграция. MMK и Evraz занимают наименее благоприятные позиции – цены на железную руду остаются устойчивыми и «съедают» часть прибыли ММК, которая только на 20% обеспечена этим сырьем. Восстановление цен на коксующийся уголь оказалось недолговечным, и цены опускаются вниз, что негативно для Evraz, который на 240% интегрирован в уголь.

НЛМК и Северсталь имеют оптимальную интеграцию – НЛМК занимает идеальные позиции, т.к. не имеет интеграции в коксующийся уголь и почти полностью обеспечен ЖРС. Профицитные мощности Северстали по производству железной руды и небольшая интеграция в коксующийся уголь – также плюс для компании, на наш взгляд.

Структура продаж, рост и прочее. Северсталь лидирует с точки зрения гибкости продаж, что важно, поскольку внутренние цены на г/к сталь в настоящий момент имеют дисконт (тогда как исторически наблюдается премия) из-за низкого сезона и ослабления рубля.

Затраты на транспортировку существенно выше у ММК (примерно 4 000-4 500 руб./т до Владивостока против 1 600 руб./т до Балтики у Северстали). В связи с этим ММК обладает наименьшей гибкостью с точки зрения географии продаж.

Нашим фаворитом остается Северсталь, предлагающая инвесторам высокоэффективную бизнес-модель с высокой рентабельностью и при этом имеющая дисконт в оценке к своему среднему 5-летнему показателю и основному конкуренту – НЛМК.

Финансовые результаты. Северсталь – бесспорный лидер по рентабельности: рентабельность EBITDA в 3К20 составила 35%. В аутсайдерах оказался ММК (22%) – в 3К20 у него самая низкая рентабельность среди российских аналогов из-за девальвации рубля и роста цен на ЖРС.Атон

ММК отличился в плане левериджа – чистая денежная позиция в размере $34 млн дает значительный запас прочности для дивидендов: выплата меньше 100% FCF предусмотрена при росте отношения чистого долга к EBITDA выше 1.0x (сейчас -0.03x). Самый высокий коэффициент чистого левериджа у Evraz – 1.7x.

Реализовать консенсус-прогноз 2020П по EBITDA легче всего Северстали (в 4К20 ожидается снижение показателя на 3% кв/кв). Наиболее агрессивны консенсус-прогнозы 2020П для ММК и НЛМК, где в 4К20 ожидается заметный рост EBITDA (+11% кв/кв).

Консенсус-оценка 2021П для ММК, как мы полагаем, слишком агрессивная – на $100-150 млн выше нейтрального уровня, с прогнозом роста EBITDA на 32% г/г против 10-14% у российских аналогов. На наш взгляд, это означает искусственно заниженный мультипликатор оценки и чересчур агрессивные дивидендные ожидания.

У ММК невыгодная позиция по чистому оборотному капиталу: его уровень в 3К20 сократился у всех производителей стали, но самый высокий уровень по отношению к выручке именно у ММК (10.7%). Вместе с тем, это предполагает и более высокий потенциал высвобождения – позитивный фактор в прогнозе FCF.

Дивиденды. Общая дивидендная доходность ММК за 9М20 составляет 8.0%, т.е. на уровне аналогов, несмотря на впечатляющие промежуточные дивиденды за 3К20 в размере 2.4 руб. на акцию с доходностью 6.4% против 3.4-3.5% у НЛМК и Северстали. На наш взгляд, это является следствием недоплаты дивидендов в 1П20.

Консенсус-оценки по дивидендам некорректны – слишком низкие ожидания по НЛМК и ММК в 2020 предполагают практически нулевую доходность за 4К20. Ожидаемая дивидендная доходность у ММК в 2021 (14%), по нашим оценкам, на 2.5-3.0 пп выше обоснованного уровня.

У Evraz наименее прозрачная дивидендная политика, в рамках которой установлен лишь нижний порог ($300 млн), в отличие от четкой привязки выплат к FCF у других производителей стали. Фактически дивиденды платятся на усмотрение компании, что осложняет их прогнозирование для инвесторов.

Оценка. ММК и Северсталь недооценены по мультипликаторам относительно исторических уровней – Северсталь торгуется по консенсус-мультипликатору EV/EBITDA 2021П с дисконтом 10% к собственному среднему 5-летнему уровню. У ММК дисконт 26%, но, на наш взгляд, это в некоторой степени обусловлено слишком агрессивной консенсус-оценкой EBITDA, а реальный дисконт ниже – около 18%.

Рост дисконта ММК к аналогам: дисконт по текущему мультипликатору EV/EBITDA относительно трех других крупнейших российских производителей стали теперь достигает 30%. Это на 15 пп выше среднего уровня за 2 года (15%) и объясняется, на наш взгляд, неудачной вертикальной интеграцией и возможным исключением из индекса.

Динамика стоимости акций. Динамика акций ММК отстала от сектора – на 13 пп ниже среднего уровня по трем другим российским производителям стали в последний месяц, на 29 пп – в последние 3 месяца и на 23 пп за период с начала года.

Evraz, напротив, в последнее время показывал опережающую динамику – его акции торговались на 10 пп дороже среднего уровня по трем другим российским производителям стали за последний месяц, на 20 пп – в последние 3 месяца.

Вертикальная интеграция. MMK и Evraz занимают наименее благоприятные позиции – цены на железную руду остаются устойчивыми и «съедают» часть прибыли ММК, которая только на 20% обеспечена этим сырьем. Восстановление цен на коксующийся уголь оказалось недолговечным, и цены опускаются вниз, что негативно для Evraz, который на 240% интегрирован в уголь.

НЛМК и Северсталь имеют оптимальную интеграцию – НЛМК занимает идеальные позиции, т.к. не имеет интеграции в коксующийся уголь и почти полностью обеспечен ЖРС. Профицитные мощности Северстали по производству железной руды и небольшая интеграция в коксующийся уголь – также плюс для компании, на наш взгляд.

Структура продаж, рост и прочее. Северсталь лидирует с точки зрения гибкости продаж, что важно, поскольку внутренние цены на г/к сталь в настоящий момент имеют дисконт (тогда как исторически наблюдается премия) из-за низкого сезона и ослабления рубля.

Затраты на транспортировку существенно выше у ММК (примерно 4 000-4 500 руб./т до Владивостока против 1 600 руб./т до Балтики у Северстали). В связи с этим ММК обладает наименьшей гибкостью с точки зрения географии продаж.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания