SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

Рекордная эйфория инвесторов теперь буквально зашкаливает

- 10 января 2021, 23:24

- |

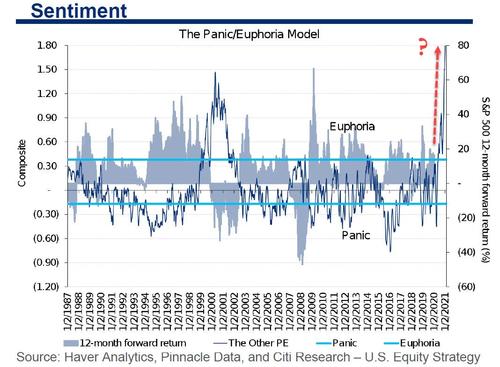

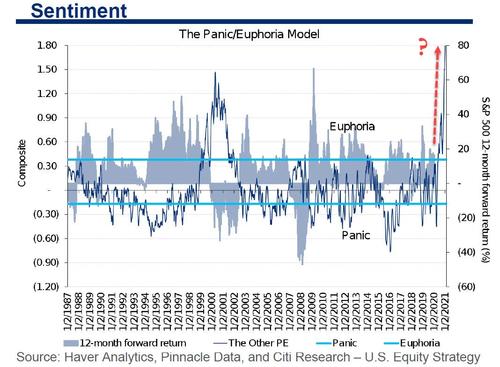

Последние несколько месяцев лучше всего можно охарактеризовать как период беспрецедентного рыночного оптимизма и чистой эйфории, и мы сделали это в нескольких недавних статьях. Но если в недавнем прошлом эйфория всегда ограничивалась верхним пределом, достигнутым во время ненасытного всплеска покупок пузыря доткомов, то в первую неделю года мы вышли за график. Буквально. Как показывает последняя модель Citi Panic / Euphoria, на этой неделе Panic / Euphoria подскочила до рекордных 1,83 против пересмотренного в сторону повышения 1,69 на предыдущей неделе.

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

«Объем Nasdaq в % от NYSE (хотя и волатильный), розничные фонды денежного рынка, маржинальный долг, бычий настрой AAII & II, премии пут / колл и коэффициент краткосрочной процентной ставки NYSE — все это способствовало повышенному показателю», — сообщает Citi.

И чтобы еще больше сбить с толку, в том же отчете Левкович пишет, что «анализ разрыва нормализованной прибыли на 1,56 стандартных отклонения ниже его 40-летнего среднего значения, что дает 88% -ную вероятность роста рынков через год, исходя из истории.» Итак… 100% вероятность, что рынок будет ниже, и вероятность 88%, что он будет выше: великолепно.

Не только Citi был ошеломлен рекордной эйфорией рынка: в своем последнем отчете о потоках и ликвидности аналитик JPM Ник Панигирцоглу взял паузу в критике биткойнов (ну, не совсем, подробнее об этом в следующем посте, достаточно сказать, что любой, кто слушал его и продал в прошлую пятницу упустил 35% прироста за прошлую неделю), и вместо этого размышляет об устойчивости рынка, движимой — чем еще — эйфорией инвесторов, а именно:

«Взлет Демократов на этой неделе добавил масла на рынки риска и поднял доходность государственных облигаций США до новых максимумов. Ни жестокие сцены на Капитолийском холме, ни потенциальные негативные последствия демократической зачистки, то есть повышение налогов и более строгое регулирование, не смогли расстроить рынки рисков на этой неделе. Рисковые рынки продемонстрировали аналогичную устойчивость в декабре. В то время отсутствие какого-либо нового политического импульса со стороны ФРС, перебалансирование потоков пенсионных фондов и опасения по поводу британского варианта вируса не смогли расстроить рынки риска.»

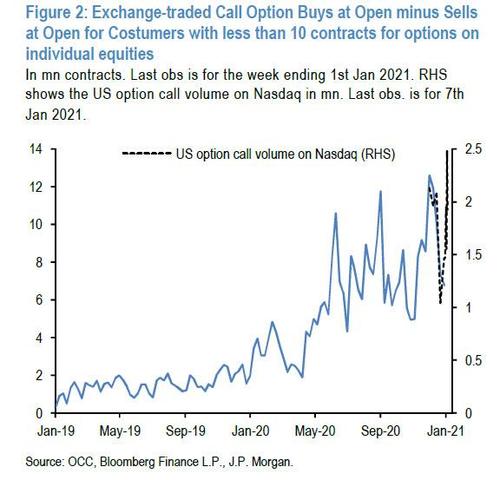

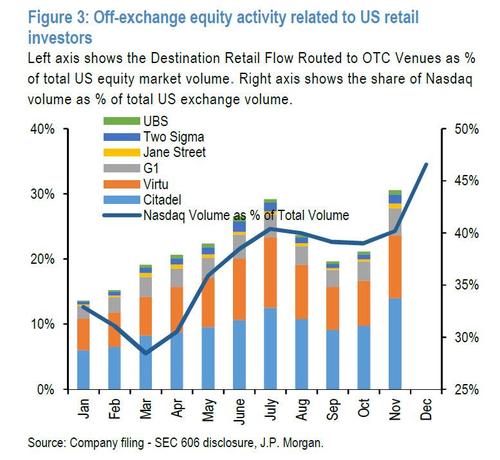

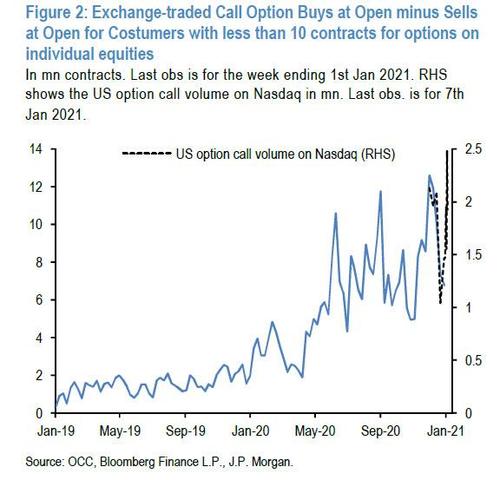

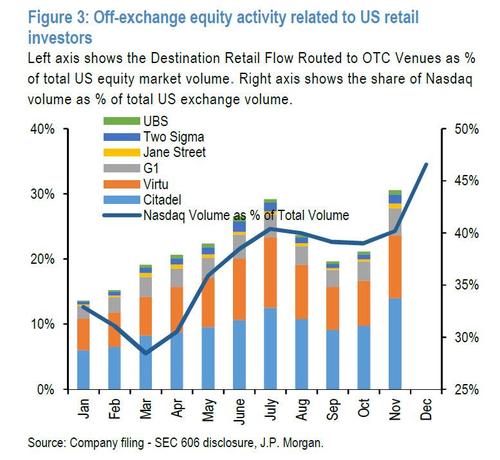

Чем, по мнению JPM, объясняется такая замечательная устойчивость фондовых рынков и рынков рисков в целом с декабря? Ответ прост: центральные банки, или, скорее, ликвидность, «которая, похоже, снова интенсивно отражается через розничных инвесторов, что повторяет второй квартале прошлого года». Панигирцоглу указывает на активность розничных инвесторов, особенно молодых когорт, и говорит, что это «ожидание дальнейших стимулов со стороны США»...twitter.com/BloombergTV/status/1346565509400174593… «эта сила, вероятно, будет поддерживаться в ближайшие недели», — говорит JPM и указывает на несколько индикаторов эйфорической активности розничных трейдеров, включая рекордную торговлю опционами колл на бирже, что вызывает еще одно гамма-сжатие (или, как JPM утверждает, что «в той мере, в какой это накопление длинных позиций в опционах колл будет продолжаться розничными инвесторами, это может в конечном итоге привести к увеличению объема продаж за счет дельта-хеджирования накопленных коротких позиций в опционах колл дилерами, выступающими на другой стороне, как и в августе прошлого года»). Для количественной оценки последнего JPM рассматривает шесть основных площадок внебиржевого рынка, используемых розничными брокерами: Virtu Americas LLC, Citadel Execution Services, G1 Execution Services, Two Sigma Securities LLC, Wolverine Securities LLC и UBS Securities LLC. На приведенном ниже графике показана совокупная доля внебиржевых транзакций, направленных розничными брокерами на различные рынки (поток назначения), снова в процентах от общего объема рынка акций США. После замедления в третьем квартале розничная активность в США «сильно восстановилась в ноябре».

Для количественной оценки последнего JPM рассматривает шесть основных площадок внебиржевого рынка, используемых розничными брокерами: Virtu Americas LLC, Citadel Execution Services, G1 Execution Services, Two Sigma Securities LLC, Wolverine Securities LLC и UBS Securities LLC. На приведенном ниже графике показана совокупная доля внебиржевых транзакций, направленных розничными брокерами на различные рынки (поток назначения), снова в процентах от общего объема рынка акций США. После замедления в третьем квартале розничная активность в США «сильно восстановилась в ноябре». А этот график только до ноября: можно только представить, что здесь нам понадобится и больший график для декабрьских данных.

А этот график только до ноября: можно только представить, что здесь нам понадобится и больший график для декабрьских данных.

Таким образом, JPM приходит к выводу, что рекордная эйфория вызвана «силой ликвидности», то есть центральными банками и последним раундом налогово-бюджетных стимулов, которые, как представляется, снова сильно отразились на розничных инвесторах, повторяя Второй квартал прошлого года. Учитывая ожидание дальнейшей фискальной поддержки (например, дополнительные чеки США по стимулированию экономики в размере 1400 долларов, чтобы получить первоначальное предложение в размере 2000 долларов), эта сила, вероятно, сохранится в ближайшие недели».

перевод отсюда

«Волнующие времена для азиатско-тихоокеанских рынков!» (1 неделя ПОЛНЫЙ БЕСПЛАТНЫЙ доступ 29 декабря — 6 января)

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».«Объем Nasdaq в % от NYSE (хотя и волатильный), розничные фонды денежного рынка, маржинальный долг, бычий настрой AAII & II, премии пут / колл и коэффициент краткосрочной процентной ставки NYSE — все это способствовало повышенному показателю», — сообщает Citi.

И чтобы еще больше сбить с толку, в том же отчете Левкович пишет, что «анализ разрыва нормализованной прибыли на 1,56 стандартных отклонения ниже его 40-летнего среднего значения, что дает 88% -ную вероятность роста рынков через год, исходя из истории.» Итак… 100% вероятность, что рынок будет ниже, и вероятность 88%, что он будет выше: великолепно.

Не только Citi был ошеломлен рекордной эйфорией рынка: в своем последнем отчете о потоках и ликвидности аналитик JPM Ник Панигирцоглу взял паузу в критике биткойнов (ну, не совсем, подробнее об этом в следующем посте, достаточно сказать, что любой, кто слушал его и продал в прошлую пятницу упустил 35% прироста за прошлую неделю), и вместо этого размышляет об устойчивости рынка, движимой — чем еще — эйфорией инвесторов, а именно:

«Взлет Демократов на этой неделе добавил масла на рынки риска и поднял доходность государственных облигаций США до новых максимумов. Ни жестокие сцены на Капитолийском холме, ни потенциальные негативные последствия демократической зачистки, то есть повышение налогов и более строгое регулирование, не смогли расстроить рынки рисков на этой неделе. Рисковые рынки продемонстрировали аналогичную устойчивость в декабре. В то время отсутствие какого-либо нового политического импульса со стороны ФРС, перебалансирование потоков пенсионных фондов и опасения по поводу британского варианта вируса не смогли расстроить рынки риска.»

Чем, по мнению JPM, объясняется такая замечательная устойчивость фондовых рынков и рынков рисков в целом с декабря? Ответ прост: центральные банки, или, скорее, ликвидность, «которая, похоже, снова интенсивно отражается через розничных инвесторов, что повторяет второй квартале прошлого года». Панигирцоглу указывает на активность розничных инвесторов, особенно молодых когорт, и говорит, что это «ожидание дальнейших стимулов со стороны США»...twitter.com/BloombergTV/status/1346565509400174593… «эта сила, вероятно, будет поддерживаться в ближайшие недели», — говорит JPM и указывает на несколько индикаторов эйфорической активности розничных трейдеров, включая рекордную торговлю опционами колл на бирже, что вызывает еще одно гамма-сжатие (или, как JPM утверждает, что «в той мере, в какой это накопление длинных позиций в опционах колл будет продолжаться розничными инвесторами, это может в конечном итоге привести к увеличению объема продаж за счет дельта-хеджирования накопленных коротких позиций в опционах колл дилерами, выступающими на другой стороне, как и в августе прошлого года»).

Для количественной оценки последнего JPM рассматривает шесть основных площадок внебиржевого рынка, используемых розничными брокерами: Virtu Americas LLC, Citadel Execution Services, G1 Execution Services, Two Sigma Securities LLC, Wolverine Securities LLC и UBS Securities LLC. На приведенном ниже графике показана совокупная доля внебиржевых транзакций, направленных розничными брокерами на различные рынки (поток назначения), снова в процентах от общего объема рынка акций США. После замедления в третьем квартале розничная активность в США «сильно восстановилась в ноябре».

Для количественной оценки последнего JPM рассматривает шесть основных площадок внебиржевого рынка, используемых розничными брокерами: Virtu Americas LLC, Citadel Execution Services, G1 Execution Services, Two Sigma Securities LLC, Wolverine Securities LLC и UBS Securities LLC. На приведенном ниже графике показана совокупная доля внебиржевых транзакций, направленных розничными брокерами на различные рынки (поток назначения), снова в процентах от общего объема рынка акций США. После замедления в третьем квартале розничная активность в США «сильно восстановилась в ноябре». А этот график только до ноября: можно только представить, что здесь нам понадобится и больший график для декабрьских данных.

А этот график только до ноября: можно только представить, что здесь нам понадобится и больший график для декабрьских данных.Таким образом, JPM приходит к выводу, что рекордная эйфория вызвана «силой ликвидности», то есть центральными банками и последним раундом налогово-бюджетных стимулов, которые, как представляется, снова сильно отразились на розничных инвесторах, повторяя Второй квартал прошлого года. Учитывая ожидание дальнейшей фискальной поддержки (например, дополнительные чеки США по стимулированию экономики в размере 1400 долларов, чтобы получить первоначальное предложение в размере 2000 долларов), эта сила, вероятно, сохранится в ближайшие недели».

перевод отсюда

«Волнующие времена для азиатско-тихоокеанских рынков!» (1 неделя ПОЛНЫЙ БЕСПЛАТНЫЙ доступ 29 декабря — 6 января)

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

8 комментариев

+1

Все понятно. Будем расти дальше.

- 11 января 2021, 00:02

+1

Amigos, у целом да, но корректоз назрел

- 11 января 2021, 00:09

RUH666, когда начнётся?

- 11 января 2021, 11:31

+3

Да это вообще полный треш. Когда повалимся, сколько триллионов понадобиться на спасение рынка. 10, 20, 30??

- 11 января 2021, 00:12

Gravizapa, в этот раз думаю не много, скорректируемся и дальше поедем

- 11 января 2021, 00:14

+2

3450 пройти бы, потом полегче пойдет.

- 11 января 2021, 01:08

+1

100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней». Ну пря гений, мля.))

- 11 января 2021, 09:05

Алексей Мананников, это из серии, что график пойдет вправо ))

- 11 января 2021, 11:33

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- экономика США

- эллиотт

- юмор