Блог им. AVBacherov

Технический анализ для долгосрочного инвестора

- 13 января 2021, 15:45

- |

Я не раз писал и говорил в своих интервью, что я не сторонник классического технического анализа. В большей степени это продиктовано моим первым опытом, когда я только «пришел на биржу» вначале 2000-х. В последствии я укрепился в этой мысли, когда в 2017 — 2018 писал с другом собственных роботов. Из массы опробованных идей, почерпнутых из книг по ТА, работала пара, и то с очень серьезными доработками. При этом конечный результат на работах у меня был положительный, но совсем не тот на который я рассчитывал.

Но это не означает, что в своей инвестиционной деятельности я совсем не применяю никакие индикаторы. Правда, я бы скорее охарактеризовал их как статистически-технические. И даже те, которые близки к классическим, я использую иначе, вкладывая в них больше фундаментальных основ из статистики. Об одном из таких индикаторов я писал в статье: "Про один из моих индикаторов — Differential"

В этой статье я хотел бы продемонстрировать те из них, которые являются моими «настольными», и на которые я обращаю внимание как инвестор. К тому же, я теперь их объединил в отдельную удобную программу Python, что в купе с собственной базой SQL, мне позволяет легко оценивать и следить за любым интересующем меня инструментом или экономическим показателем.

Продемонстрирую я работу данной программы на IMOEX. Но прежде пара важных замечаний общего характера!

1. Любой инвестор, кто достаточно долго прожил на рынке, знает, что долгосрочные инвестиции более стабильны и в конечном итоге в подавляющем большинстве случаев результативнее краткосрочных спекуляций. Поэтому временные горизонты в моих оценках имеют период обычно от 5 лет.

2. Индикаторы краткосрочного и даже среднесрочного прогнозирования я использую для определения параметров хеджирования своих позиций, и очень редко в спекулятивных целях. В основном они помогают мне правильно рассчитать профили позиции по срочным контрактам (тоже писал пару статей по этой теме здесь на Смарт-Лаб: "Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?", "Красивый профиль позиции в опционах — еще не залог хорошего результата")

Исходя из этих двух факторов, то что я напишу дальше вряд ли будет полезно при активных спекуляциях, но однозначно может помочь инвесторам.

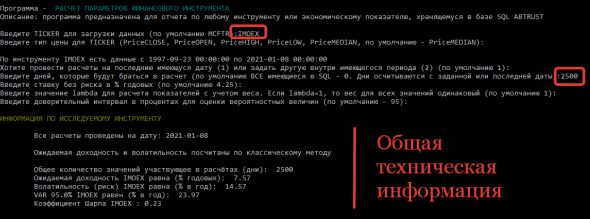

1. Вначале все тривиально. Программа просит ввести Инструмент и первые параметры, которые будут необходимы для всех расчетов. Как я написал выше, я продемонстрирую ее работу на примере IMOEX и возьму дневные данные за 10 лет.

Общая техническая информация — с её помощью можно легко и быстро сравнить основные показатели с другими инструментами, а также легко использовать для быстрых оценок перспективности включения актива в портфель. Для более детального сравнения и я использую другую программу: "Профессиональный инвестиционный калькулятор на Python". Описывать суть каждого параметра я здесь не буду, иначе это статья потянет на дипломную работу :)

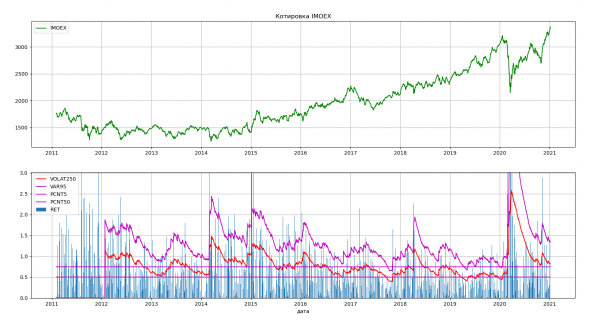

2. Для моделирования и расчетов позиций по хеджированию, одним из основных показателей является «Волатильность», поэтому я недолго думая включил ее расчет. Для таких задач я предпочитаю считать Волатильность по методике JPMorgan, о которой кратко писал в статье "Ещё немного о волатильности!"

Красным цветом на графике нанесена сама Волатильность.

Смещенный пурпурный график показывает Волатильность с учетом заданного доверительного интервала (для удобства) — VAR.

Две прямые пурпурные линии показывают прецентили для значений волатильности. В данном случае для 5% и 50%. Они хороши тем, что позволяют быстро ценить численно высокая волатильность на рынке или наоборот низкая.

Синими столбиками показаны дневные отклонения цен по модулю. Кстати пересечения этими столбиками VAR, тоже могут сигнализировать о каких-то существенных изменениях на рынке, но тут без дополнительных индикаторов или внешних факторов интерпретировать их не получится.

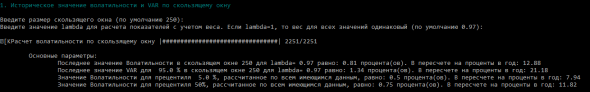

В конце я получаю сводные данные по последним значениям Волатильности, которые как раз удобно использовать при расчете хеджирования позиций, а также при моделировании методом Монте Карло в конце программы (в этой статье я описывать работу этой части я не буду, демонстрировал частично в статье "Красивый профиль позиции в опционах — еще не залог хорошего результата"

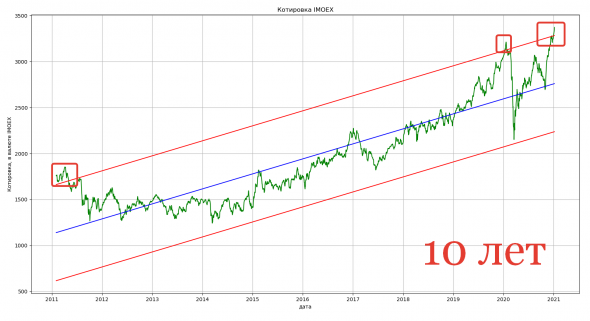

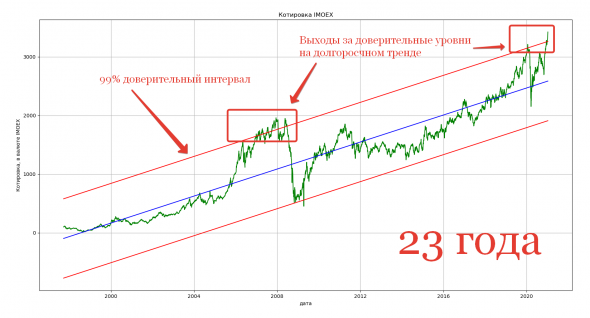

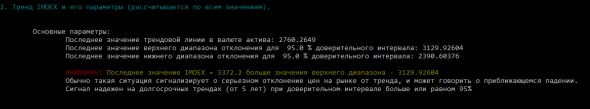

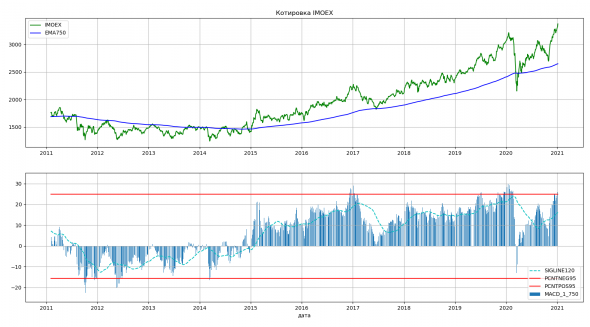

3. Долгосрочные тренды очень устойчивы. Поэтому я люблю такие истории, которые как и сейчас сформировались на IMOEX.

Конкретно эти две картинки демонстрируют 10 и 23 летние тренды IMOEX c доверительным интервалом 99%!!! В обоих случаях мы видим выход значения IMOEX за данный интервал. Поскольку тренды построены на основе статистических расчетов (не на глазок), то можно с большой долей вероятности ожидать возврата к среднему значению — к трендовой линии (синяя), а это значит, что в текущий момент очень опасно открывать длинные позиции. Но и шортить пока не лучший вариант! Как говорил Кейнс: «Рынки могут оставаться иррациональны дольше, чем мы платежеспособными». Хороший сигнал появляется, когда цена пройдет верхнюю границу сверху вниз — это повод открыть короткую позицию или захеджировать портфель акций, если таковой имеется. Но в любом случае в уже сейчас стоит существенно сокращать свои позиции в акциях, если Вы не готовы их хеджировать.

И краткая сводная информация по тому, что я вижу на картинке в цифрах.

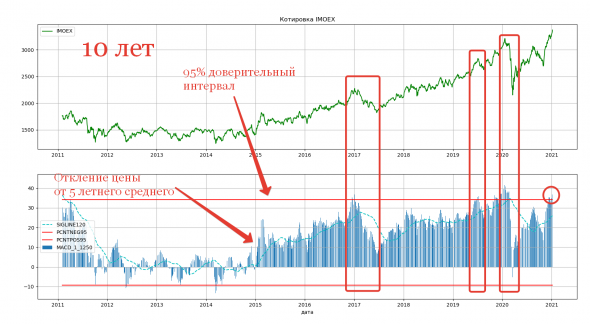

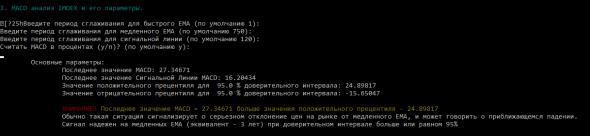

4. Следующий пункт программы — это расчет MACD, но не в классическом его представлении. Те кто любит ТА, знают что MACD это разница двух EMA, которые называют быстрой и медленной. Если быструю EMA заменить ценами, то можно посчитать отклонение каждого дня от медленной EMA в абсолютных величинах, такой же расчет можно выполнить и в относительных.

На данном графике в качестве медленной EMA взят 5-летний эквивалент (долгосрочно, не правда ли :)). Прецентили показывают уровни выше (для положительных) и ниже (для отрицательных), которых находится всего 5% значений. То есть такие отклонения цены от среднего настолько редки, что они сами «кричат» о скорой коррекции, а возможно и переходе к медвежьему рынку.

Тот же график для медленной EMA эквивалентной 3-м годам.

Поскольку MACD зачастую считают осциллятором, то его показатели предиктивны, особенно в таком варианте. Но проблема в том, что он не покажет насколько глубока может быть коррекция.

В каком-то смысле все эти индикаторы в моей программе дополняют друг друга, а сейчас картинку можно даже назвать идеальной. Но хочу предупредить, что использовать их без понимания внешних или как говорят экзогенных факторов — нельзя.

Программа полезна для меня при принятии инвестиционных решений, но это всего лишь часть того чем я оперирую.

Надеюсь Вам было интересно.

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- БПИФ

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- Китай

- книга

- конференции

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- цб

- экономика

- экономика России

- юмор

- Ян Арт

Исходя из приведенных индикаторов, оставили ли вы какие-то позиции в российских акциях, или всё продали подчистую?

Продолжаете ждать очередного падения для покупок.

Характерно для новичков, хотя и савюк вон — тоже на заборе весь год.

ну чтож, каждому свое...

Cергей С, почему кэшем? Я весьма консервативно их разместил. Результат хороший. Отвечал в комментарии другому, повторю здесь.

Свои результаты я озвучил у Андрея Верникова в интервью перед Новым годом, и они замечательные, Шарп по рублевой и валютной части портфеля больше 2.

А пост полезный, надо его сохранить.

Ещё раз оговорюсь, что разделяю Ваш подход к инвестированию.

Но вот что я подумал. Мировая экономика. последнее время. по сути растёт лишь за счёт Кита. Учитывая огромное количество «стимулирующих» денег пришедших на глобальный рынок мы столкнёмся с беспрецедентной волатильностью. Предполагаю, движение рынка можно будет сравнить со скачками шарика игры в пинг-понг. И такое движение может растянуться на длительный промежуток времени. Не потеряет ли смысл на таком рынке принятие долгосрочных инвестиционных решений? Может лучшая стратегия это пока остаться в стороне?

Наша жизнь не в малой степени напоминает книгу Льюса Кэррола «Алиса в стране чудес». Помните как там было?

«Нужно бежать со всех ног, чтобы только оставаться на месте, а чтобы куда-то попасть, надо бежать как минимум вдвое быстрее!»

Своим комментарием я хотел лишь привлечь внимание посетителей smart-lab не принимать долгосрочных инвестиционных решений в рисковых активах на высокой волатильности.

И немного философии: Важно не только бежать, но и устоять на ногах (что значит — не упасть)…

а пунктирная линия это ЕМА? какой у нее период, считается по отклонению?

Тут логическая ошибка, в чём именно не все догадаются.

Поэтому ничего такие отклонения не показывают.

Это тоже не так, по той же причине.

Чуть логичнее было бы сравнивать усреднённое с ценой 2,5 года назад. И то сомнительно. Смысл усреднения в мгновенности (в идеале) результата для текущей точки. А у Вас пять лет прошлого.

svgr, Вы похоже невнимательно прочли. Я сравниваю относительные изменения цен. И в этом ключе — все как раз логично.