Блог им. ejik

Госдолг США. Это было всего один раз в истории!

- 14 января 2021, 15:12

- |

Поэтому в тему про госдолг США.

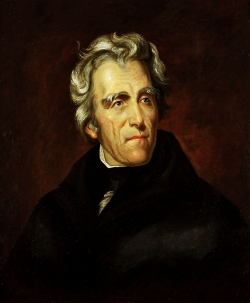

186 лет назад, 8 января 1835 года, президент США Эндрю Джексон совершил то, чего не делал ни один другой американский президент ни до, ни после: он погасил государственный долг.

7-й Президент США. Первый президент США, избранный как кандидат от Демократической партии; считается одним из её основателей.

Джексон был убежденным фискальным консерватором. Он презирал банки.

Поэтому он заплатил все примерно 5 миллионов долларов.

Это был первый и единственный раз, когда государственный долг США был равен нулю.

К концу 1835 года долг вырос до тривиальных 33 733 долларов. За три года эта сумма выросла в 100 раз и составила 3,3 миллиона долларов. А к 1847 году он вырос еще в 10 раз, до 33 миллионов долларов.

Рост продолжался, государственный долг впервые за время Гражданской войны превысил 1 миллиард долларов.

Затем 10 миллиардов долларов впервые во время Первой мировой войны, затем 100 миллиардов долларов впервые во время Второй мировой войны.

Впервые он превысил 1 триллион долларов во время пика холодной войны в начале 1980-х.

И впервые 10 триллионов долларов в 2008 году после многолетней войны в Ираке и Афганистане, за которой последовал мировой финансовый кризис.

Госдолг США сейчас составляет почти 28 трлн. на 40% больше, чем вся экономика США. Долг достигнет 30 трлн. в течение следующих нескольких месяцев.

Только в прошлом году долг вырос на 4,5 трлн. из-за всех стимулов Covid.

Рано или поздно этот долг нужно будет погасить.

Сейчас когда государственные облигации истекают, многие инвесторы просто реинвестируют свои доходы в совершенно новые облигации. И правительству на самом деле не нужно никому платить они просто продолжают рефинансировать.

И министерство финансов молится, чтобы держатели облигаций продолжали эту практику вечно.

Но вечно это продолжаться не будет.

Китай и Япония (крупнейшие владельцы госдолга), уже начали сокращать свои активы.

До ковида иностранцы владели государственными облигациями США на сумму 7,23 трлн. 30% от общего госдолга.

К октябрю общая сумма немного снизилась до 7,07 трлн. В процентном отношении сократилась примерно до 25% от общего государственного долга.

После нескольких лет растущей напряженности Китай постепенно сократил свои запасы американского долга с пика в $ 1,32 трлн. в ноябре 2013 года до $1,07 трлн. в октябре 2020 года.

И маловероятно, что Китай вдруг проявит великодушие и решит расширить свои казначейские запасы США.

Соц. обеспечение за эти годы накопило огромные денежные резервы в своих различных траст. фондах, и эти трастовые фонды на 100% инвестированы в государственные облигации США.

Традиционно соц.обеспечение всегда покупает новые облигации, когда их существующие облигации истекают. Поэтому они продолжают рефинансировать долг для правительства США.

Но теперь есть огромная проблема трастовые фонды быстро заканчиваются. Целевые фонды социального обеспечения будут полностью исчерпаны к 2034 году.

Безработица росла, предприятия закрывались, налоги на заработную плату были приостановлены. Деньги в трастовые фонды не поступали.

Увеличились выплаты по соц.обеспечению, еще больше людей вышли на пенсию и начали получать пособия. Приток средств на социальное обеспечение упал до нуля, отток подскочил.

Трастовые фонды могут быть полностью исчерпаны уже в 2029 году из-за неблагоприятного воздействия ковида.

По данным Bloomberg, только в этом году госдолг США достигнет 8 трлн.

Бюджетное управление Конгресса ожидает еще одного дефицита в размере 2+ трлн. в этом году из-за более активного стимулирования.

Это потенциально более чем 10 трлн. госдолга, который необходимо будет разместить в этом году. Это 300 000 долларов в секунду.

Единственный реальный способ добиться этого если ФРС напечатает триллионы долларов новых денег.

В январе 2020 года ФРС владела государственным долгом США на сумму 2,3 трлн. Сегодня они владеют $ 4,7 трлн, плюс еще триллионы в других облигациях, при общем балансе в $ 7 трлн.

Это магия ЦБ, ФРС увеличило денежную массу на 25% в прошлом году. Затем они использовали эти деньги для покупки государственных облигаций США.

ФРС придется напечатать еще 3 с лишним триллиона долларов, чтобы вывести свой баланс за отметку в 10 трлн.

И если они действительно пойдут по этому разрушительному пути 30 триллионов долларов государственного долга, 10 триллионов долларов баланса ФРС то 2021 год может стать годом, когда мир окончательно потеряет доверие к доллару США.

Я завел телеграмм канал. Ну и конечно же подписываемся)))

https://t.me/baikalfinance

БайкалФинансы.

Самая актуальная и оперативная инфа по рынку.

Только ТОП контент!

теги блога Байкал

- Amazon

- API

- Apple

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- VIX.волатильность

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- Брекзит brexit

- бренды

- брент

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- политсрач

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- Трамп или Клинтон

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

глядя на фондовые индексы, понимаешь, что это может продолжаться вечно )))

каждый, купивший на хаях, радуется, что выгодно купил, завтра новый перехай хая и так до бесконечности )))

а кто меня заставит откупать шорты, если я продал свои акции?

Возможно потому и есть будущее у Крипты. Она реальная ближайшая замена $. Нельзя менять $ ни на Юань, ни на Йену, ни на рупь.

«Весь мир в своих расчетах использует доллар.» Это значит что цены всех товаров мира, в долларах, начнут неуклонно расти. Как это сейчас происходит например с коммодитис.

Сегодня Байдена выбрали ничего не производящие любители дармовых казённых денег.

Попытки продвинуть этот проэкт уже не раз предпринимались, но пока все жестко блокируется заинтересованными в сохранении доллара , как мировой валюты силами(видимо связанными с держателями ФРС).

А контроль быть должен, так как жизнь показывает, что не регулируемый рынок это катастрофа.

Ситуация же, когда контролирует один, и при этом, потеряв берега начинает злоупотреблять, уже всех -напрягает, имхо… в ближайшее десятилетие-два перемены-последуют…

Где речь заходит о шкурных интересах, говорить о коллегиальном контроля — смехотворно.

Коллегиальность контроля срабатывает в стандартизации физических величин, потому что никто не может выиграть в свою пользу от контроля за эталоном метра, килограмма и т.п. С деньгами — всё не так.

Но стоит только отказаться от государственного контроля за деньгами, люди немедленно вернутся к полностью бесконтрольным деньгам — золоту. Для его использования по всему миру не нужно ничего согласовывать.

Коллегиальность в ЕВРО -вполне себе работает, не смотря на шкурные интересы входящих в ЕС стран и корпораций...

Потом… введение РАСЧЕТНОЙ мировой коллегиальной валюты--отнюдь не отменяет существование страновых национальных и манипуляций соотв. правительств ими (при их желании таковые иметь).

Мировая же валюта с КОЛЛЕГИАЛЬНЫМ управлением ее эмиссией и оборотом--скорее на первых порах, может служить эталоном стоимости (вместо доллара) при расчетах и конвертациях, а также как мировая расчетная система.

1) делай как минфин там умные люди.

2) кто-то проплатил очередную уже 30 лет как повторяющуюся мантру — чушь «доллару хана».

2.1) тут сразу несколько несколько статей только на этом ресурсе.

так что все понятно — можно взять плечи)

А что нужно делать ВСЕМ вместе для своей страны — читайте Эрика Райнерта «Как богатые страны стали богатыми и почему бедные страны остаются бедными».

Я не понял, почему мир должен потерять доверие к доллару США? Поясните пожалуйста.

а контроля рынков достаточно для эмиссии валюты.

Необходимо и достаточно.

НО...

---------------------

Расходная часть бюджета США 2020 составляет 3,69 трлн. Из них социальных программ всех видов – на 1,95 трлн. Таким образом в действительности «свободных денег» у правительства лишь 1,73 трлн. Из которых на обслуживание долга уходит 147,6 млрд или… 8,53% от «свободных денег». А так как из них еще приходится вычесть 619,5 млрд «на Пентагон» и около 240 млрд на разные прочие силовые ведомства, то на выходе «свободными» получается всего 871 млрд, из которых на обслуживание долгов расходуется 16,94%.

А самое смешное, что этих денег у американского правительства уже нет. Совсем. Бюджетный дефицит достиг 665 млрд. Это 34% «действительно свободных денег» или 76,3% средств, остающихся после расходов на армию и спецслужбы.

Вы скажете, что, коль припрет, их можно будет урезать? Так вот нет. Государственные расходы формируют половину ВВП Соединенных Штатов. И делается это, прежде всего, через армию, предоставляющую рабочие места для вольнонаемных и заказы для оборонной промышленности. Урезаем их – тут же теряем в налогах, в размере ВВП и… оказываемся вынуждены занимать еще больше.

Складывается классический замкнутый круг.Неоднократный анализ которого, в том числе специалистами ФРС, Минфина США, Всемирного банка и МВФ, приводит к примерно одинаковому результату: предел возможностей США по обслуживанию долгов упирается в сумму выплат около 310–340 млрд долл в ценах 2019 года.

Отсюда вытекает, что назанимать американское правительство способно не более 58 трлн. долл. С демонстрируемыми темпами роста размера государственного долга в 1–1,2 трлн в год выходит расчетный промежуток продолжения «банкета» примерно в 25 лет.

Правда, в реальности рубеж явно ближе, так как аппетит к заимствованиям увеличивается в процессе еды. Если в 2016 казна «заняла» 1,3 трлн, то в 2018 уже 1,6 трлн, а в нынешнем так и вообще больше 4 трлн долларов. Это наводит на мысль, что 25 лет – слишком сильно оптимистичный прогноз. Свой оставшийся ресурс американцы исчерпают значительно раньше.

Вероятно в пределах 8–10 лет, потому что минимизировать расходы по обслуживанию долга ФРС пытается через удешевление заимствований путем понижения учетной ставки. Сейчас равной 0,25%.

Конечно, нарисовать можно даже ноль, только вот беда, именно доходность «треажурес» является основным источником получения денег пенсионными фондами и большинством местных бюджетов США. Им, чтобы продолжать исполнять свои обязательства, нужна ставка не ниже 4,75–5,0%. Текущая «четвертушка» все равно что «серпом по фаберже».

Для сохранения уже законтрактованных платежей нынешним пенсионерам фонды вынуждены начать постепенно проедать основной капитал. Которого хватит примерно на 7 – 8 лет. Причем прекращение приема новых контрактов состоится около 2024 – 2025 годов.

Бюджетное управление американского Конгресса (Congressional Budget Office (CBO) выпустило доклад по итогам анализа перспектив государственного долга, учитывающий все перечисленные моменты. По нему-то и выходит, что нет у Америки «еще четверти века». Рубежным для начала дефолта доллара оказывается примерно 2028-2029 год.

Хотя внешне, надо признать, все будет смотреться красиво. По крайней мере, если судить по непрерывности роста фондовой капитализации.-------------------------------------------------

==========https://yandexwebcache.net/yandbtm?lang=ru&fmode=inject&tm=1610629121&tld=ru&la=1610363264&text=%D0%9A%D0%B0%D0%BA%20%D0%B4%D0%BE%D0%BB%D0%B3%D0%BE%20%D0%A1%D0%A8%D0%90%20%D0%B5%D1%89%D0%B5%20%D0%BC%D0%BE%D0%B3%D1%83%D1%82%20%D0%BF%D0%B5%D1%87%D0%B0%D1%82%D0%B0%D1%82%D1%8C%20%D0%B4%D0%BE%D0%BB%D0%BB%D0%B0%D1%80%D1%8B%20%D0%B8%20%D0%BD%D0%B5%20%D1%80%D0%B0%D0%B7%D0%BE%D1%80%D1%8F%D1%82%D1%8C%D1%81%D1%8F%20...&url=https%3A%2F%2FAfterShock.news%2F%3Fq%3Dnode%2F933915%26page%3D1&l10n=ru&mime=html&sign=7ebd0d1dcee9a1ca42de826963b679c1&keyno=0======================

знал бы он, что его потомки в офисе Теслы будут использовать, вместо туалетной бумаги, рулоны 100долларовых купюр )

интересуют: что происходит, из-за чего, и что из этого следует. Причинно-следственная связь.

С течением времени всё в стройную систему выстраивается, становится понятно что будет дальше.

Откуда вот это утверждение?

Его нужно доказывать.

Применительно к США отдельно.

«Рано или поздно этот долг нужно будет погасить.»

Это очень смелое утверждение.

И у меня есть куча аргументов что оно ложное.

Но главное что приводится без доказательства.

Как аксиома.

При этом долг это обязательство и право требования.

Как реализуется право требования у сильнейшего государства в мире?

Никак.

Этого права нет, так как нет механизма принуждения.

Это только личная «добрая воля» сша????

Получается что это не совсем долг.

А что-то иное, выраженное для удобство в виде долга.

1) Режим ЦБ (кучи стран ) currency-board ОБЯЗЫВАЕТ их покупать;

2) ФРС находится на территории США и обязана исполнять законы;

3) нефть ОБЯЗАТЕЛЬНО продается за доллары;

4) это итоги Второй Мировой Войны.

Я вижу что это дело не совсем добровольное.

Пример Китая который заерепенился и получил торговую войну.

А до этого Ливии, которая решила выпустить золотой динар.

А до этого СССР.

А до этого ....

Я вижу что это итог второй мировой войны.

Это часть гегемонии США по итогам мировой войны.

Сломаться это может тоже по итогам МИРОВОЙ ВОЙНЫ.

А мне совсем не хочется никакой войны.

Как я думаю и Вам.

Конечно бесконечно империи не доминируют.

Но населению эти сломы империй выливаются слезами.

Лучше не при нашей жизни.

Доллар это долговые деньги США

Он печатается под долг в виде облигаций.

Долларов всегда хватит на все облигации сша.

Это как две стороны одной монеты.

Вот один из ответов.

Возможных.

Что такое долг сша.

В основном это долг сша перед фрс.

Возможно это такой механизм печатать деньги.

Не понятно вообще что такое долг сша, и перед кем.

Но точно сравнивать его с долгом Васи перед сбербанком нет возможности.

И бессмысленно.

Васю можно принудить к выплате силой оружия.

А США?

«Рано или поздно долг нужно будет погасить» — просто фантазия.

Когда президент Джексон гасил госдолг, доллар был привязан к золоту. Поэтому тогда это имело хоть какой-то смысл. Какой сейчас смысл в полном погашении долга?

Торговый дефицит США — это и причина внешнего долга, и необходимое условие для доллара как мировой валюты. Иначе доллар вернулся бы в американскую экономику и не был резервной валютой.

Иностранные государства размещают свои резервы в госдолге США. А куда им иначе вкладывать, Аргентине в долг давать? «Безрисковый» доход может предложить лишь страна-эмитент.

А печать новых долларов — сеньораж.

Это всё взаимосвязанные вещи.

Вводить отрицательные ставки.

Что мы и видим прямо сейчас.

Чистые отрицательные ставки в евро.

И отрицательные с учетом 2% инфляции (таргет фрс) в США.

Под -2% можно хоть вечно держать долг.

Считай сам погашается.

Зачем дергаться?

1) что это вообще за облигации.

1.1) часть из них 30 летние в usd если взять инфляцию 2% (таргет ФРС) то

(1-0.02)^30== .54

чуть больше половины номинала текущая цена...

а оценка долга идет по номиналу

Еесли взять инфляцию в 4%, что для сша реально, там и больше были несколько десятилетий.

4% это не прям кризис-кризис, а часть нормы статистически.

(1-0.04)^30 =0.293

меньше трети от номинала.

а «долг» считается в номинале.

плюс это методика создания долларов из ничего.

под этот долг.

(см. долговые деньги)

Так что все там сложно.

И заявлять что этот долг придется вернуть рано или поздно крайне смелое утверждение.

Получается, что?! ФРС избран спасителем после начала отказа от казначеек США китайцами? что важен не объем долга, а то, кому и при каком эффекте инфляции он возвращается. Ибо 1 доллар сегодня <> 1 доллар в 2051 году? Получается чем больше ФРС владеет долгом, и чем сильнее инфляция, тем меньше фактический гос долг, который придется возвращать? я ничего не понимаю))

Объяснять на пальцах мне сложно.

Я сам вижу только часть информации.

Вообще информация о том что такое деньги чрезвычайно закрытая.

Это не долг, в том смысле, в котором он принят между человеком и банком.

Это финансовый инструмент.

Подходить к нему, как к тому, что будет отдано когда-либо, либо даже ожидается, что будет отдано, неверно.

1) это часть эмиссии долговых денег;

2) это финансирование гегемона;

3) это часть инструмента ЦБ всех стран мира — currency board и связанных с этим методов доения всего мира;

4) это результат передела рынков по итогам второй мировой войны;

4) перечислено не все.

Пропорции не известны.

Чтобы понять, нужно читать исследования на той стороне.

Это инструмент финансирования США.

Его объем это не слабость, а показатель СИЛЫ США.

Чем он больше от мирового ВВП, тем сильнее США, и лучше для США.

В статье же представлено ровно наоборот, что тем больше тем хуже.

Это, скорее всего, сознательное введение в заблуждение.

Чтобы понять это можно оценить когда объем этого финансового монстра рос сильнее всего.

А рос он когда США становилось СИЛЬНЕЕ!

Вопрос доверия — это и вопрос альтернативы.

Если не хранить резервы в гособлигациях США, то в чём?

Евро отрицательные ставки. Иена отрицательные ставки. Великобритания готовится ввести отрицательные ставки.

Вы в какой валюте хотите резервы хранить? В юане? У него доля в международных расчётах 1,22% за 2020 (данные SWIFT). Или в долларе с долей 43,58%?

Конечно, можно резервы хранить и в битке. Расскажите про это Эльвире Сахипзадовне

Но и рушить доллар уже 30 лет подряд смешно.

Выше я спросил почему вы утверждаете что

"«Рано или поздно этот долг нужно будет погасить.»"

Это утверждение на чем-то жиждется?

Какие-то исследования.

Факты.

Или это просто наброс на вентилятор?

Предположение?

ru.wikipedia.org/wiki/%D0%9A%D1%80%D0%B5%D0%B4%D0%B8%D1%82%D0%BD%D1%8B%D0%B5_%D0%B4%D0%B5%D0%BD%D1%8C%D0%B3%D0%B8

Это не долг Васи Сберу.

Где на сбер работает гос суд, и гос полиция.

Которая принудительно заставит Васю вернуть долг.

Кто заставит США вернуть долг?

Никто.

По этому права требования нет.

А раз нет права требования то это не долг.

Это какой-то другой инструмент.

Это вообще не долг в потребительском смысле.

А, скорее, инструмент финансирования.

Там тоже не было права требования.

Так как принудить и обязать исполнить нет возможности.

По этому это не долг.

А инструмент финансирования.

Это же касается всех облигаций всех государств выпущенных для внутреннего использования.

Права требования там очень условно.

Реализация этого права требования,, по фактам истории, ничтожна.

Вспомним историю про отдачу долга борзыми щенками.

www.kinopoisk.ru/film/310655/

Они сами в ах… е, но сделать ничего не могут.

Alex Zebra, ну так он и по отношению к ВВП растет.

Ставка на то, что доллар утратит статус мировой резервной валюты — это ставка на то, что американцы не умеют вести бизнес.

Мне это кажется наивностью, подкреплённой лишь политическими предпочтениями.