Блог им. point_31

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

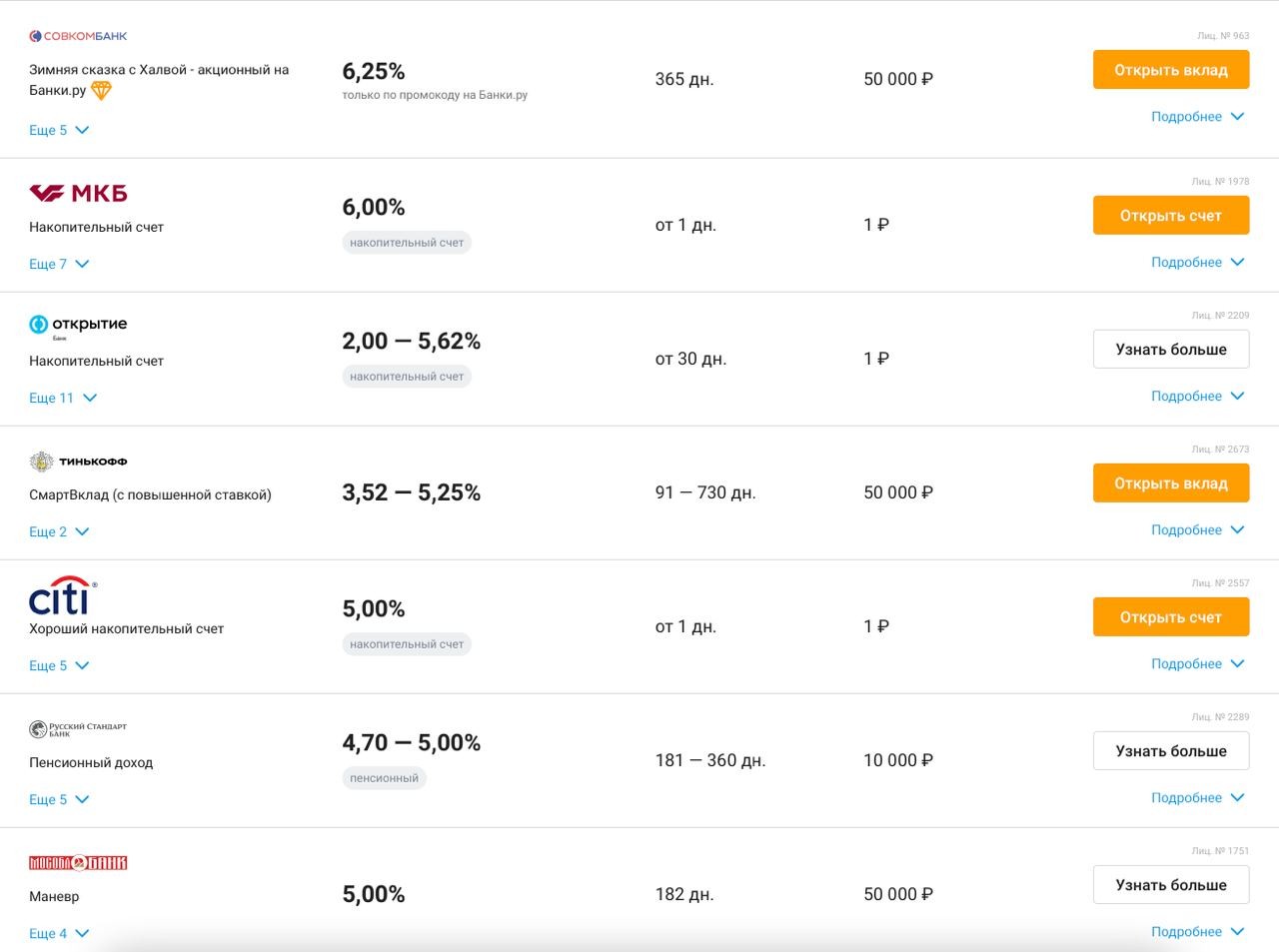

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

Структурные ноты и накопительное страхование жизни также выкидываем. Наполнение этих продуктов и доходность у меня вызывает скепсис. Да и большинство банковских сотрудников с трудом могут объяснить, как работает инструмент.

Сейчас все больше появляется краудфандинговых платформ, которые предоставляют различные инструменты для инвесторов. Их тоже пропустим. Мало того, что частенько мошенники прячутся за красивыми вывесками, так и деятельность их вызывает сомнения. Есть действительно рабочие компании с лицензиями ЦБ, но я все-таки предпочитаю держать инвестиции в своих руках и избавиться от дополнительных рисков.

Остается вновь вернуться к изучению рыночных инструментов и выделить несколько для инвестирования 300 тысяч рублей на полгода — год. На изучения берем:

1) Акции отечественных и зарубежных компаний

2) Облигации (ОФЗ, корпоративные и ВДО)

3) ETF фонды и БПИФы

Рынок акций

Действительно, инвестирование в акции начали набирать популярность в марте прошлого года, когда произошел обвал на всех площадках в связи с пандемией. Если в 2017-2018 году еще никто не знал, что такое покупка акций с помощью телефона и относились с пренебрежением к трейдерам, то уже через год Московская биржа зафиксировала рекордный рост зарегистрированных пользователей. Население охотно несло деньги брокерам и с жаждой покупали все компании без исключения.

Спустя год мы видим, как эйфория на рынках разогнала активы и уже никто не смотрит за перегретые мультипликаторы, которые более не работают. Инвесторы скупали все. Сбербанк, который начал платить 50% от прибыли в качестве дивидендов и активно развивает свою экосистему. Норникель, который несмотря на аварию, так любят акционеры. Все компании, которые платили маломальские дивиденды, попадали в портфели инвесторов. Не кичились они и энергетического сектора, который испытывает проблемы, и даже возможные санкции в отношении Русала не останавливают их.

Что в итоге? На сегодняшний день российский рынок акций значительно перегрет. Многие активы переписали свои исторические максимумы. Динамика может продолжиться и далее, но покупки сейчас могут привести к убыткам в последствии. Не надо путать март, когда был паник sell и действительно хорошие активы раздавались в пол цены, и январь 2021 года, когда акции растут на любом упоминании в СМИ. В сложившейся обстановке я бы не стал парковать свои консервативные 300 000 рублей в акциях на полгода.

С американским рынков дела обстоят не лучше. Многие активы также перегреты, а политическая обстановка не располагает к масштабным покупкам. Опять же активы нужно выбирать точечно, но сделать это самостоятельно довольно непростая задача. Поэтому пропускаем рынок акций и переходим к более консервативному инструменту.

ОФЗ

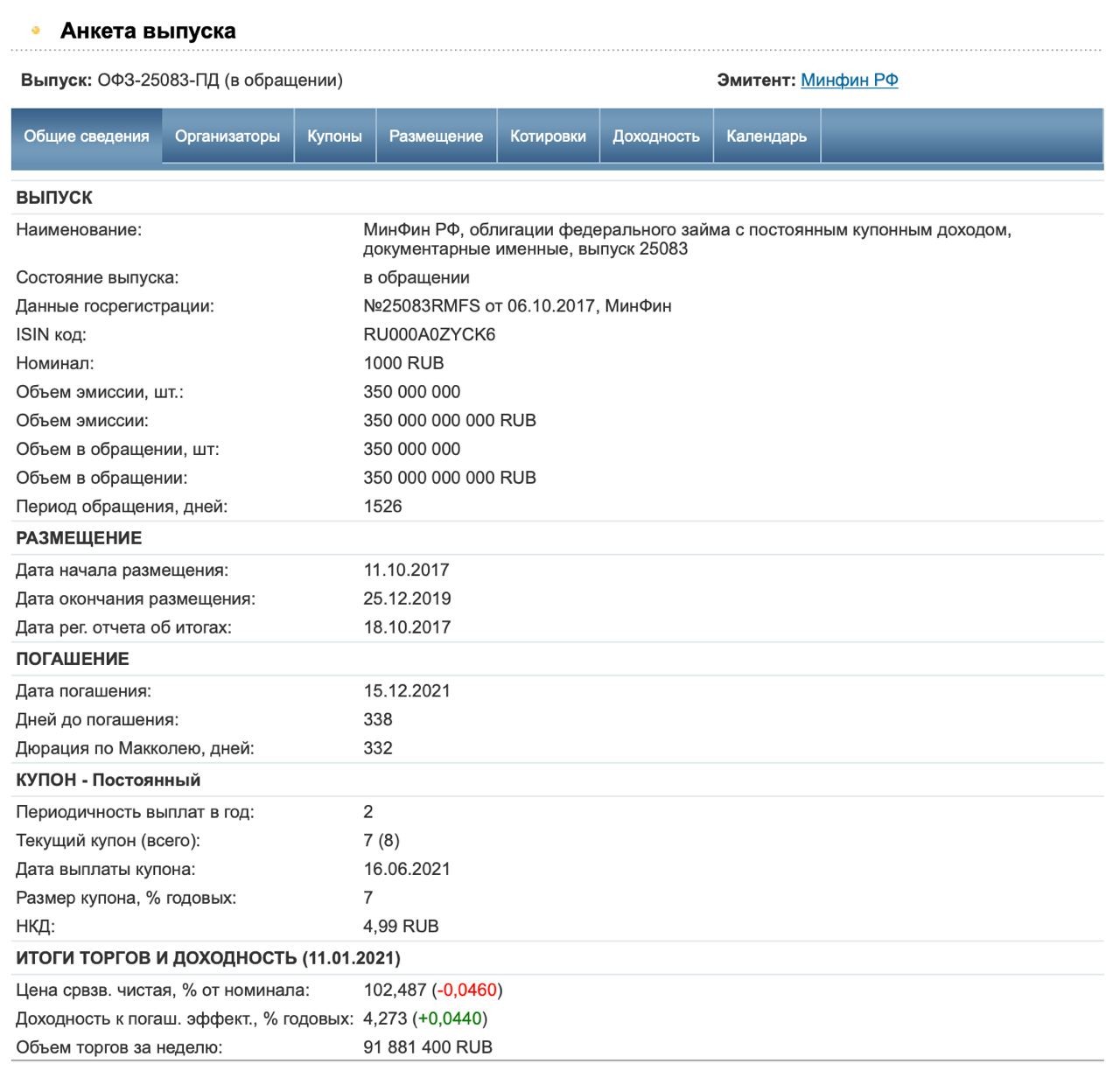

Более надёжные и ликвидные бумаги на рынке, но и доходность у них конечно же меньше. Она не превышает ставку ЦБ и те депозиты в банках, о которых я рассказывал ранее. Подобрать их довольно просто. Нужно воспользоваться специализированными сервисами, типа rusbonds.ru. На текущий момент я бы выделил лишь две ОФЗ с датой погашения в конце года. Короткие облигации ОФЗ-25083-ПД и ОФЗ-46018-АД менее волатильным и более устойчивы к падениям. Но идоходности по ним маленькая — 4,2 и 4% соответственно. Пока возьмем на заметку.

Корпоративные облигации

Чуть более доходные и рискованные. Если брать облигации Сбербанка или того же Газпрома, то они не менее надежны, чем федеральные, но и доходности небольшие. Если брать компании 2-3 эшелона, то с ростом купонных выплат, растут и риски. В текущей ситуации я бы лучше предпочел акции этих компаний.

Высокодоходные облигации

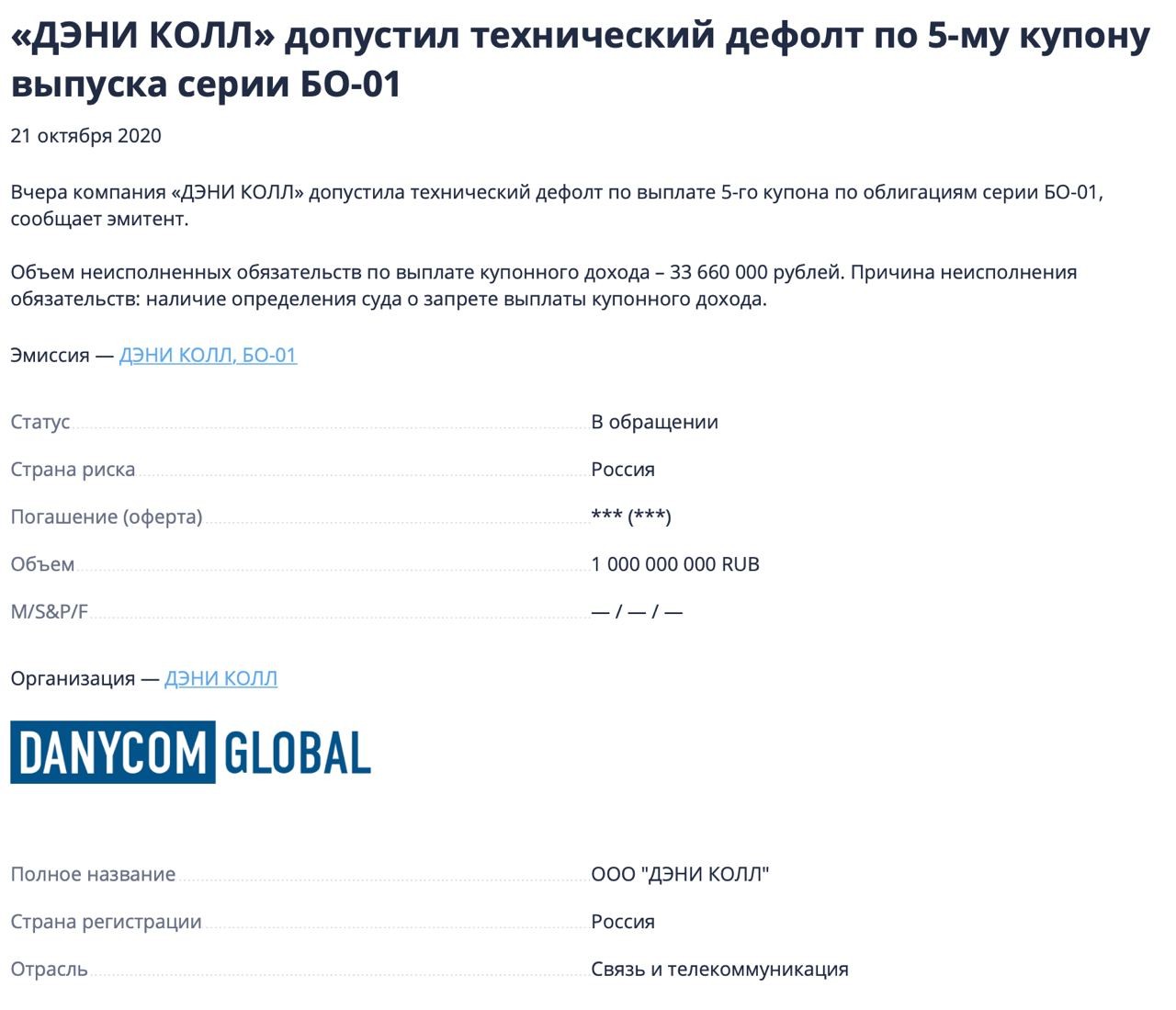

ВДО начали не так давно набирать популярность. ВДО всегда имеют большую доходность по отношению к корпоратам, но некоторые из них сомнительного качества. Трудность заключается в определении надежности эмитента. Из последних громких дефолтов можно выделить ДЭНИ КОЛЛ. Я такой риск не очень люблю, поэтому доходность чуть выше обычных облигаций меня не притягивает. Пожалуй пропустим.

Нам осталось разобрать фонды ETF и БПИФ и можно приступать к формированию портфеля.

ETF фонды

Иностранные биржевые инвестиционные фонды, которые в своем составе имеют различные базовые активы. Основным эмитентом является Finex — крупнейший ETF провайдер на рынке России. Подробнее разбор всех ETF делал в отдельной статье. Если кратко, то их можно разделить по следующим категориям:

По странам:

FXRL — фонд, состоящий из крупнейших компаний России

FXUS — американские бумаги

FXCN — компании Китая

FXKZ — даже фонд на акции Казахстана

FXDE- ну и крупнейшие компании Германии

FXWO- глобальный долларовый фонд

FXRW- глобальный фонд с рублевым хэджем

По секторам:

FXIT- фондвысокотехнологических компаний

FXGD- золотой ETF

Еврооблигации:

FXRU- ETF на еврооблигации РФ с валютным хэджем

FXRB- рублевый ETF на еврооблигации РФ

FXMM- фонд гособлигаций США

FXTB- долларовый ETF

БПИФы

Отечественные аналоги иностранных биржевых инвестиционных фондов. По сути это те же ETF, только эмитентами выступают крупные отечественные банки. Базовые активы также схожи. Есть БПИФы состоящие из еврооблигаций, золота, индексов, а также акций. Самые ликвидные предоставляют Сбербанк, ВТБ, Альфабанк и Тинькофф.

Индексные:

SBSP — на индекс S&P500

SBMX — на индекс Мосбиржи

TIPO — индекс IPO от Тинькофф

Золотые:

VTBG — от ВТБ

TGLD — от Тинькофф

Облигации:

SBRB — рублевые корпоративные облигации

VTBB — корп. облигации Московской биржи

SBGB — ОФЗ Московской биржи

VTBM — ОФЗ Московской биржи от ВТБ

Это не полный список БПИФов, но самый ликвидный. Этого перечня полностью хватит для формирования портфеля о котором поговорим далее.

Итак, мы разобрали основные инструменты благодаря которым мы с вами можем инвестировать наши 300 000 рублей на короткий срок. Все они вполне ликвидны и доступны у любого брокера. Так какую же комбинацию инструментов выбрать, дабы сохранить диверсификацию и надежность в любой фазе рынка? Для себя я выделил несколько.

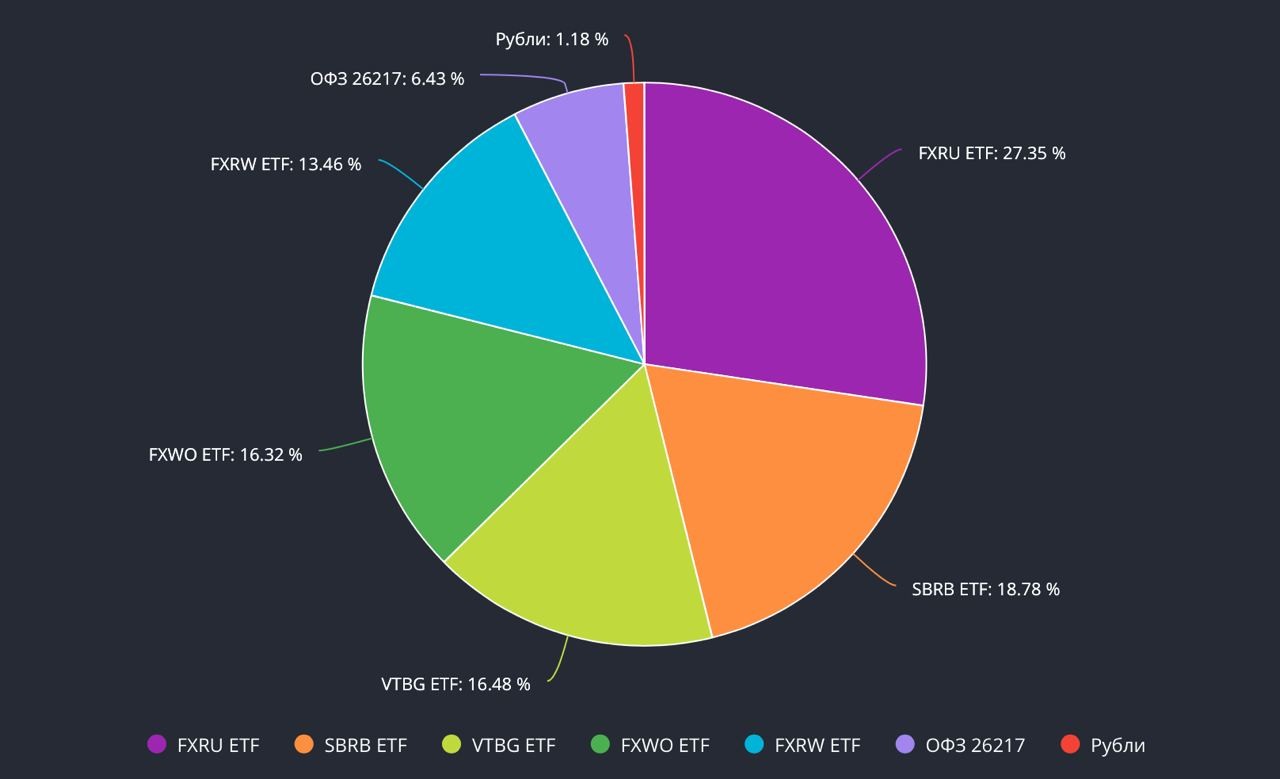

FXRU

ETF, который в своей структуре имеет базовый актив в виде еврооблигаций крупнейших компаний России. Отличительной особенностью является валютное хеджирование, которое помогает в моменты падения национальной валюты выигрывать от курсового роста ETF. Для России он максимально эффективен и защитит нас от девальвации рубля.

SBRB

Фонд инвестирует в корпоративные облигации России. Он защищен от резкого падения рынков, но довольно консервативен и не дает значительного прироста курсовой стоимости. От части компенсирует FXRU и VTBG, о котором поговорим позднее.

VTBG

Золотой фонд от ВТБ. Он полностью коррелирует с основным активом — золотом. В периоды нестабильности золото всегда являлось защитным активом. Поэтому мой выбор пал на этот фонд. На росте рынок может падать, съедая часть прибыли. Однако, защитит нас в период падения рынков.

FXWO

Фонд на глобальный рынок акций, входящих в индексы США, Германии, России, Китая и прочих. Доходность и риски снижены за счет диверсификации. Это долларовый фонд с валютным хеджированием и выступает, как защита от девальвации рубля. Но базовый актив в виде акций может снижаться на падениях индексов.

FXRW

Это аналогичный с FXWO фонд на глобальный рынок акций, но только с рублевым хэджем. Выступает, как защита от риска валютных колебаний. Но также, как и FXWO может снижаться на коррекционных настроениях.

В итоге, мой портфель, призванный сохранить и приумножить вложения выглядит именно так. Я принял решение о покупке данных инструментов в равных долях, дабы максимально диверсифицировать портфель. Сумма вложений превысит обозначенную в начале статьи величину, но отлично подойдет для парковки 300 000 рублей. Страновая диверсификация будет соблюдена, как и риски эмитентов. Портфель нельзя назвать полностью защитным в период обвалов, однако, если глобального падения не произойдет, доходность в разы превысит банковские депозиты.

*Не является индивидуальной инвестиционной рекомендацией. Я не рекомендую повторять за моими действиями. К тому же формирование такого портфеля не отменяет классическое инвестирование в акции.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

Вконтакте

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- М.Видео

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- Юнипро

- Яндекс

- Яндекс компания

будем ждать.

2. Смысл в ОФЗ сейчас, если вклад вообще не волатилен и может дать выше доходность.

3. Зачем VTG, если есть более дешевый FXGD?

4. Про комиссии FXWO/FXRW писать не буду)

да и в целом для такой небольшой суммы столь сложный портфель, нагруженный разными дорогими и дублирующими фондами...

на любителя

Но тут верно заметили, что Вы не заслуженно забыли «его величество $».

облигации и биржа — это для реально лишних денег… которыми можно рискнуть… а тут нищий с 300к последних… ну накуй тебе это надо

а прибыль — в телеге автора… гдеж еще?)))

завтра будет уже дорогое )

Аргументировать сможете?

— перепутали, хеджированный фонд — FXRB.

Причем по тексту у вас смысл правильный, FXRU защищает от падения рубля. Но формально сам фонд FXRB — так и называется — «Еврооблигации российских эмитентов с рублевым хеджем».

FXRB Самый сомнительный выбор, на мой взгляд — по сути ты получаешь рублевую доходность уровня еврооблигаций без валютной переоценки. Зачем такое нужно, если есть просто рублевые облигации тех же корпоратов, которые входят в этот етф с боле высокой доходностью?

С еврооблигациями все понятно, лотность не позволит маленьким инвесторам собрать диверсифицированный портфель. FXRB подойдет отыгрывать спрос на сами еврооблигаации при снижении ставок в европе и штатах, но это вроде уже не актуально. Еще при укреплении рубля спасет.

Я так делаю. Только у меня 400 тыс. если в рубли переводить.

Получается 1-1.5% в день прибыли, если всё по плану.

А что с депозитами сейчас не так по сравнению со, скажем 10-м или 15-м годом?

фонды евробондов напихан неликвид, в случае падения рубля евробонды валятся быстрее офз плюс комиссия за управления, и хрен ты сних выйдешь с крупными деньгами, вывод только доллар или шорт ри

ИМХО.

С ув.,

Спасибо

Опять читал-читал, и опять ниочемная простыня чисто ради "читайте меня". Переливание из Интернета в Интернет.

Если речь о 300 000 на полгода, и не на депозит, то либо в доллары, либо в ВДО. ВДО, по мне, лучше: доллар может приподняться, может болтаться на текущих уровнях, но, по крайней мере, не рухнет. Мелкие эмитенты тоже за полгода не обанкротятся, а купоны кое-какие сострижешь. Много не наваришься, но и не просрешь, а на акциях и ETFах — запросто.

Ну как, в разы превысил?))