Блог им. InvestHero

Удача любит тех, кто подготовился

- 17 февраля 2021, 17:34

- |

Пролог: покайтесь, ибо грядет!

Думаю, вы читали эти блоги. Если посмотреть на доводы комментаторов (см. ниже):

то у них 3 общих аргумента:

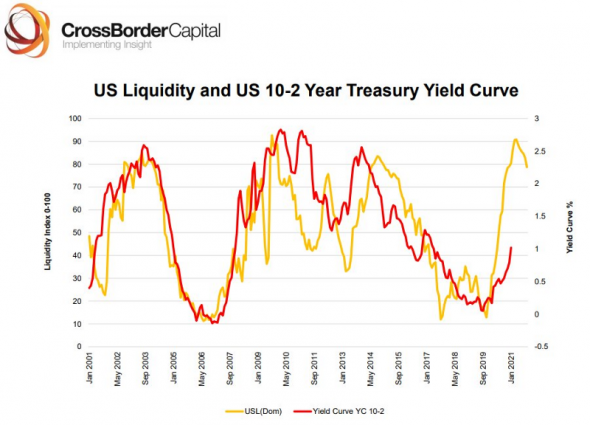

(1) Сигнал от кривой доходностей гособлигаций США (она становится круче, т.е. ожидаемые ставки выше текущих коротких).

(2) Ставка на большую толпу новичков на рынке (там действительно киш-миш. и они обычно пугливы при падениях / учитывая социальность трейдинга «reddit», могут повести себя иначе и не выкупать просадки, а, наоборот, начать сразу шортить).

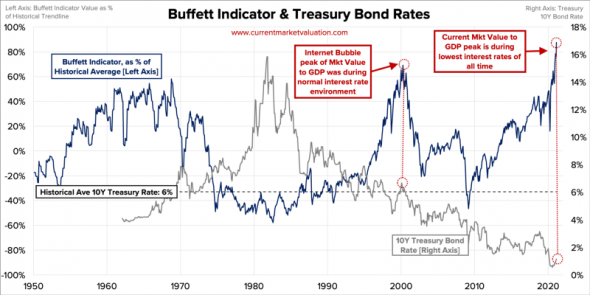

и (3) Переоцененность рынка акций (например, индикатор Баффета показывает, что акции = 170% ВВП США).

Несмотря на то, что объективно стоимость денег растет и судя по всему будет расти, а акции дорогие, нам важно попробовать разобраться, почему рынок не упал ещё вчера и когда будет уязвим.

Индикатор Баффета зашкаливает — что это значит / чего не учитывает?

Индикатор Баффета — это соотношение стоимости рынка акций к ВВП. Поскольку ВВП = своеобразная выручка экономики, то этот индикатор похож на Price/Sales для отдельной компании.

Его значения несравнимы во времени, строго говоря, т.к. он не учитывает стоимость денег:

- Допустим, в экономике ВВП = $1000, а фондовый рынок стоит $1200 при прибыли всех компаний = $120 в год, а стоимость денег (% ставка с учетом премии за риск) = 10%.

- Тогда получается, что в этой экономике индикатор Баффета = $1200 / $1000 = 120% (как сейчас), а компании оценены по P/E=10х (прибыль $120 и $1200 капитализация).

- Если стоимость денег опустить до 6%, то оценка фондового рынка вырастет до $2000 ($120 / 6% = $2000, а раньше было $120/10% = $1200), а индикатор Баффета составит $2000 / $1000 = 200%.

Итого:

- Если посмотреть на индикатор Баффета, то он почти всю свою историю считался на % ставках гораздо выше, чем сейчас, и старые значения несравнимы (пик доткомов 2000г = 5% доходность против 1,3% сейчас).

- Сейчас при более низких ставках пик индекса может быть куда безумнее чисто математически (вспомните, как мы делили $120 на 10% и на 6% в примере выше — у нас получалось, что капитализация вырастала на +66%).

- Важна доля прибыли в ВВП и ее тренд. При одинаковом ВВП может быть разной прибыль компаний на бирже и, соответственно, разным их мультипликатор (тот же P/E).

Вывод 1. О чем говорит нам индикатор Баффета? — О том, что, вероятно, в течение года случится обвал или рынок перейдет в боковик, а ВВП вырастет, и индикатор сдуется.

При этом это не относится к рынку РФ, который торгуется по гораздо более низким мультипликаторам и, например, в 2000 г. почти игнорировал крах доткомов.

Вывод 2. О чем говорят нам доходности treasuries? — О том, что раз деньги в этот раз намного дешевле, то индикатор установит новый пик.

История роста доходности Treasuries

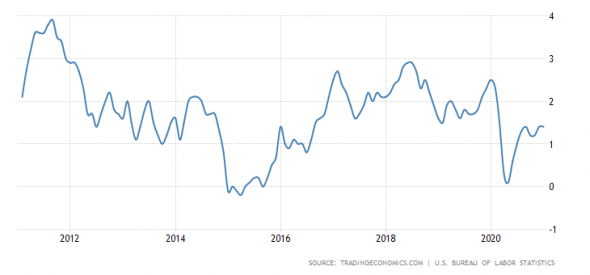

Почему растут доходности облигаций? — Потому что растет ожидаемая инфляция (и инвесторы не хотят терять, вкладываясь в облигации). Вот как она выражается (разница между Treasuries без страховки от инфляции и с таковой).

Средняя ожидаемая рынком инфляция за 10 лет = 2,25% (и думаю, растет к 2,5%-2,6%):

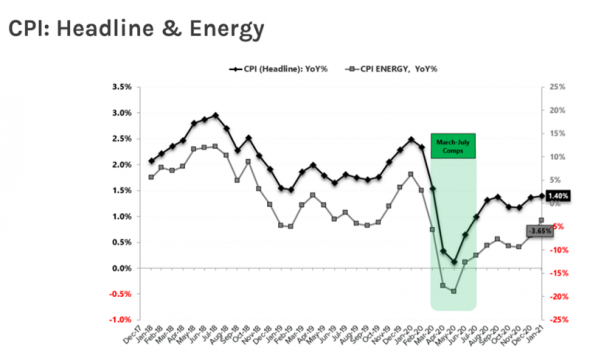

Фактическая инфляция пока намного ниже (1,5%):

… но если посмотреть на то, что инфляция считается год-к-году, то очевидно, что уже весной на эффекте низкой базы она вырастет в сравнении с мартом-апрелем 2020 до 2% и выше:

… но если посмотреть на то, что инфляция считается год-к-году, то очевидно, что уже весной на эффекте низкой базы она вырастет в сравнении с мартом-апрелем 2020 до 2% и выше:

Вывод 3. Соответственно, вырастут и доходности облигаций. К маю 2021 я жду 1,6% и в случае волатильности всплеск до 2%. Это значит, что:

- облигации в долларах будут дешеветь (например, рост доходности на 0,5% облигации с дюрацией 4х = погашение в 2028 примерно даст вам 2% убыток по ней);

- золото тоже будет под давлением (т.к. хоть и растет инфляция, но все больше облигаций с положительной реальной доходностью). Думаю, либо сходит на $1750, либо на волатильности может оказаться около $1600.

Процесс в экономике — восстановление от шока (не кризиса)

Глобально сейчас экономика находится в фазе восстановления после шока коронавируса (я считаю, что его и дальше будет все меньше, а государства занимаются починкой экономик, помогая им большими пакетами стимулов).

При этом, как справедливо отмечают Олейник и Кречетов, мы не прошли нормальный экономический кризис: огромный долг стран, физиков и юриков не перерос в волну банкротств. Поэтому COVID — это шок, который залили межгалактическим количеством денег, чтобы не случился кризис.

Чем-то похож по макро последствиям, например, 2016 год, когда в Китае бахнула биржа, экономики по миру захворали и цены на нефть уронились, сланцевые компании в США чуть не умерли, а ФРС передумал поднимать % ставки до декабря 2018-го.

С прошлого ноября раллировали акции сырья вслед за самим сырьем на фоне рекордного падения запасов. Потом выросло и продовольствие, что было следствием дефицита также (т.к. COVID = шок спроса, то, когда спрос нормализуется, предложение не успевает подстроиться так же быстро, и образуется «шип вверх» в ценах, а через год инфляция утихает).

Поэтому нефть $64, а медь $8000+ = больше чем до COVID, древесина в США +112%, а сталь +50% (на снижение предложения наложился спрос электромобилей и бум домостроения в США). Всем этим ценам предстоит упасть и найти баланс со спросом.

Тогда, кстати, с ноября Олейник и Invest Heroes правильно зарядили денег в нефтянку, а Кречетов пропустил огромный рост акций нефтегаза, до этого отыграв шорт рынка РФ / с тех пор мы в лонге серебра и нефти, и это принесло +34% к российскому портфелю и +21% к акциям США в долларах с начала ноября. Сейчас я сворачиваю лонги постепенно и буду готовиться к волатильности.

В итоге сейчас мы подходим к появлению инфляции, о чем я писал ранее. И сочетание оттока ликвидности, опасений за инфляцию, перспектив сокращения поддержки экономики и замедления ее роста — это коктейль для волатильности.

Почему все ещё не упало?

Есть несколько причин:

- Экономика восстанавливается. С учетом стимула в США = 9% ВВП ($1,9 трлн) почти точно ВВП вырастет на 4–6% по оценкам разных аналитиков.

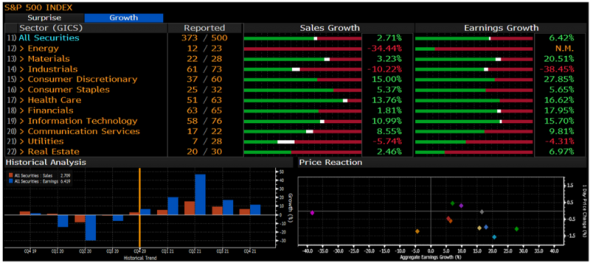

- Рост доходностей не быстрый. То есть и доходности растут, и бизнес отчитывается лучше ожиданий примерно на 6% по EPS и 3% по выручкам по итогам 4кв 2020 (модели аналитиков заточены на экон кризисы, а мы не выходим из кризиса — мы включаем то, что было выключено, поэтому спрос растет быстрее).

- Ликвидность в избытке (пока). QE приводит к тому, что Центробанк выкупает облигации у банков, и у них куча наличности. Пока экономика слабая, они не кредитуют физлиц и компании, опасаясь рисков, и эти деньги доступны для заимствований на финрынках под 0,1–0,2%.

- Вложения в акции по отношению к доступной ликвидности — вообще не максимум, кстати, так что S&P +25% не удивляйтесь (после коррекции).

- Чеки населению. Зафиксировано, что каждые $1000–2000 чеков населению США — это рост рынка на 2–4 недели :)

Вывод 4. Хоть нам и предстоит поволноваться, у рынка правильная причина для роста = рост экономики. Проблема лишь в том, что акции обогнали время >> на коррекции акции всяких космолетов будущего с P/E = 100x или перегретых small caps сложатся, а качественные активы упадут и отрастут обратно (!).

Как (я думаю) может выглядеть спусковой крючок / индикаторы?

В целом на истории рынок хорошо воспринимает экономический рост, и рост доходностей в 2003, 2011,2013, 2016 — примеры когда восстановление доходностей прошло без ущерба. А 2009 и 2018 — примеры когда рынок проваливался.

В 2003, 2011–2013 и 2016 был выход из кризисов, но индексы были на низах, а сейчас мы на вершинах. Поэтому сейчас рост доходности, скорее всего, обрушит рынок или переведет в многомесячный боковик, но это будет его репрайсинг (переоценка) ввиду того, что изначально рынок вырос, не ожидая такой сильной инфляции, а она случилась, и ему нужно переоценить акции (как это было в 2018, когда ФРС удивил рынок, объявив повышение ставок раньше, чем кто-либо ожидал).

Но как только это произойдет вслед за ростом прибылей, рост рынка продолжится. Тем более, что я пока не рассчитывал бы на устойчиво высокую инфляцию, и за ее всплеском скорее всего последует нормализация (и снижение доходностей во 2П 2021), т.к. многие взлеты цен — результат шоков.

См. график (белый — S&P, свечки — доходности):

Далее приведу просто список соображений:

- Вряд ли кого-то удивит инфляция около 2% в марте или апреле. Это настолько очевидно, что если бы этого рынок боялся, упал бы заранее.

- 15 марта дедлайн по согласованию пакета Байдена. Логика «покупай на ожиданиях / продавай на фактах» уместна.

- После одобрения стимулов физики могут устроить волну покупок на 2–4 недели — это, вероятно, и будет пик.

- В апреле Фаучи говорил, что «вакцина будет доступна каждому» — на фоне этого активизируется население и бизнес, вырастет спрос на кредит и потребление (то бишь отток ликвидности + рост инфляции).

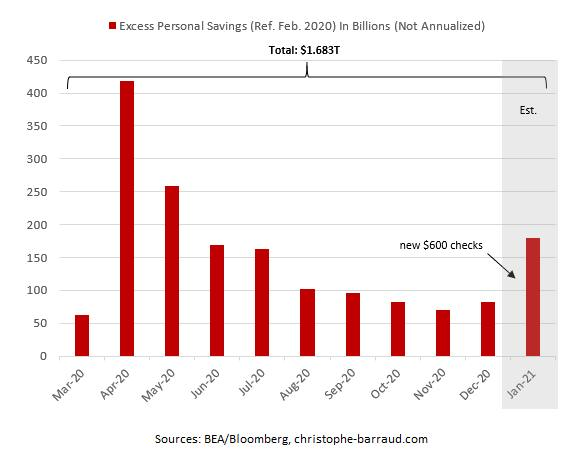

А у населения США большой отложенный спрос — огромный кэш у населения ($1,6 трлн+), и ем ещё выдадут чеки не менее $1000 на человека. Вот анализ от top-1 экономиста по США, выигрывающего этот титул уже 9 лет подряд (Christophe Barraud):

И напоследок:

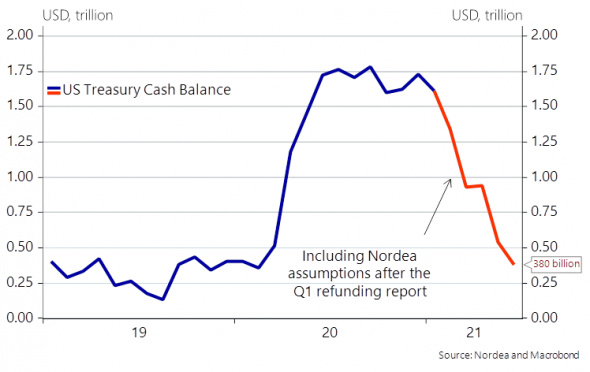

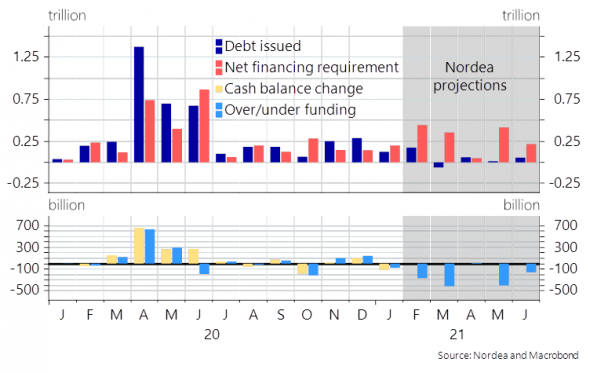

- В 1кв. Минфин США отменил программу заимствований на 450 млрд долларов и вместо этого начал погашать старые облигации, де-факто отдавая кэш в рынок и добавляя ликвидность.

- Как только Байденовский пакет вступит в силу, Минфин США должен будет занять на рынке около $1 трлн или более, чтобы обеспечить бюджету новые $1,9 трлн расходов.

В общем, у меня получается, что до 15–30 марта мы увидим рост рынков к новым вершинам, выше 4100 по S&P, а потом в течение 1–2 мес. случится раздача.

В этот момент золото как раз вероятнее всего упадет ниже $1750, Treasuries пойдет к 2%, нефть нарисует $65 или сколько хотите и резко упадет, индекс доллара DXY провалится к 88 и потом резко подскочит и т. д…

Как защититься?

Итак, перед нами рост доходностей и соотношение Russell2000/S&P500 а внизу доходность Treasuries / синий красный это Amazon и Microsoft (крупные корпорации, выигравшие в post-COVID мире):

Как видите, дешевые деньги разогрели копании малой капитализации и препятствовали росту гигантов типа Amazon и Microsoft. Соответственно к лету обе группы акций должны скорректироваться, но защитной стратегией будет:

- шорт треша vs лонг качества (SPX vs RUT / шорт «Тесл» наконец-то сработает);

- выход в кэш на 40% и подбор качественных активов;

- лонг банков (JPM, BAC, Citi) и высокодивидендных акций, которым на руку рост доходностей (AT&T, Verizon);

- самое время продавать сырье уже скоро… (я думаю нефть сдавать по 64–65, в лонге с декабря с перерывами / серебро сдать по 28.5 и посмотреть что дальше).

Мы недавно пересчитывали модели, и у нас получалось, что 0,15% роста Treasuries это -2…-5% стоимости разных акций (-2% для value, -5% для growth). Поэтому взлет treasuries до 2% доходности — это 10–25% коррекция в зависимости от ее резкости. Если все будет плавно, то вообще может выйти -7..-15% и боковик вверх-вниз до осени.

В России все будет проще: если нефть упадет, то РТС нарисует, например, 15% коррекцию, а акции в рублях упадут процентов на 10. РФ — рынок value, а не growth.

Послесловие

Как вы видите, с одной стороны, я постарался оцифровать и обосновать для вас сроки и размеры движений на рынках исходя из вычислений и собственного опыта. С другой, рынок не падает по предсказуемым причинам, и лучший способ защиты — избегать перегретых активов и готовить кэш.

Чтобы быть предельно корректным:

- Все три автора, кого я привел в начале — опытные трейдеры и хорошо знают, чего бояться (в каких случаях часто бывает жарко) / хотя и ни один из них не управляет миллиардным фондом.

- Я вполне согласен с тем, что толпа новичков на рынке = фактор, усиливающий волатильность, а рост доходностей облигаций США вслед за инфляцией произойдет.

- Добавлю к этому, что нефть по $64 уже выше равновесных значений на долгосрок, закладываемых нефтяниками, так что есть высокий шанс, что российский индекс РТС в декабре 2021 окажется ниже, чем в марте 2021.

- Но благодаря фундаментальному анализу (который все 3 трейдера не делают сами, а аналитики IH считают) я лучше понимаю стоимость отдельных акций и секторов при разных макро допущениях и поэтому не столь апокалиптичен / также отличается мой макро взгляд на экономику.

P. S. Алексей, Василий, Тимофей — вы меня знаете, будет здорово, если пост будет приглашением к дискуссии:) Заочно привет проф. Когану — с ним у нас мысли похожи.

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

Avalanche, да, я думаю, что будет момент, когда ставки нормализуются, а инфляция останется. И кроме того рост M2 никто не отменял

Статистически важно для роста золота, чтобы рост ВВП начал замедляться, что как раз похоже на 3-4кв 2021. Стагфляция тоже хорошо (рост инфляции и медленный рост ВВП)

Плюс к этому есть риск близорукости, то есть не принятия во внимания возможных событий, которые просто не были в опыте текущего поколения, выросшего в период падающих процентных ставок и стероидной экономики.

Так что, вероятно, на краткосроке что-то и будет похожее, но в среднесроке картинка станет совсем другой.

Имхо.

Если я правильно понял — все норм, обвала не будет в скором будущем, а Вася и пр — зря армагеддонят тк не считают ФА.

VJIX — Vasiliy Jittery IndeX

Хотя насчет инфляции… Если б они считали ее опасной — пакета б не было.

Коррекция случится. Деревья не растут до небес. Период — где то летом

В целом главное занятость: если 1.9 трлн потратят без мультипликатора и не победят безработицу, то эффект стимула пройдет и исчезнет, ВВП затормозит

а ЦБ Японии несколько лет назад?

Нет ощущения, что западный мир повторяет Японию?

Плюсанул, считаю что должно попасть в еженедельную подборку Тимофея, но ...

Уважаемый автор исходит из предпосылки логичного поведения рынка. Но рынок нелогичен по своей природе, плюс то, что сделало с рынком КУЕ — это надругательство над самой природой ссудного процента.

Сейчас внутри рынка накоплены такие напряжения, что невозможно предсказать ни силу взрыва, ни его момент…

А по поводу умности рынка итп — я как раз постарался найти какие-то причины, которые помогают угадать тайминг — обычно если постараться, видишь почему рынок не ведет себя как «должен» по мнению многих, далее если найти когда они теряют силу, рынок меняется

Отличный пример — помните вынос DXY вверх в январе вверх? — он закончился когда Казначейство США перевернулось на 1кв из net заемщика в net кредитора. Об этом мало кто писал, но это огромный сдвиг в ликвидности

Они тебя не заметят. «Пиарнуться» не выйдет.

Хотя тимоха как-то отреагирует конеш

кстати

тема...

многие дурачки жду кризиса в америке...

и забывают что когда в америке в 1930ых был кризис была массовая безработица и раздавали бесплатный суп на улицах

то в ссср просто умерло от голода 7мио человек… и дошло прямо до людоедства… вот такие 2 стороны одного кризиса

ves2010, Да что ты такое несёшь? В США причина кризиса экономическая. В СССР причина голода политическая: саботаж посевной и уборочной, воровство зерна.Плюс поражение зерна болезнями: ржавчиной, головней и спорыньей. Засилье сорняков, как следствие саботажа колхозников, которые не пропалывали летом поля. Плюс последствия засухи 1931-1932 годов.

В Европе в эти годы также был голодомор, только об этом почему-то ни гу-гу.Цифру жертв у свидомых взяли или сам кастрюля? Брокгауз даёт цифру в 4 млн.

работы по факту нет, а значит придется продавать свои пенсионные накопления и выводить бабло с биржи.

сейчас падать то с чего? если у тебя нет работы — тебе платят бабло и ты можешь спокойно проедать гос бабло, а свое не трогать и наслаждаться ростом сипи