Блог им. point_31

Норникель - разбор финансовой отчетности по МСФО за 2020 год

- 21 февраля 2021, 19:22

- |

А вот и долгожданный отчет МСФО Норникеля за 2020 год. Сразу отмечу, что внешних факторов, оказывающих негативное влияние на показатели, предостаточно. Справилась ли компания с ними и как завершила год, узнаете из этой статьи.

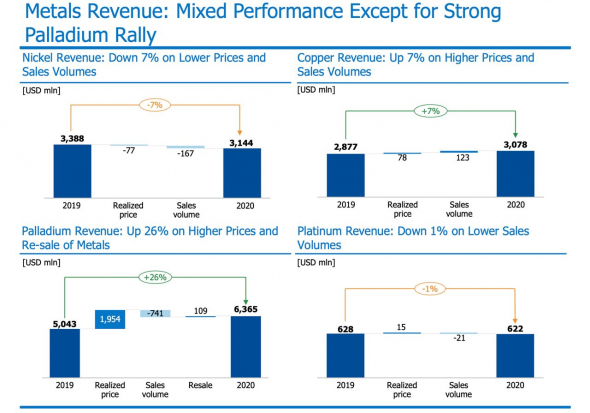

Выручка компании за 12 месяцев 2020 года увеличилась на 15% и впервые в своей истории превысила триллион, а именно 1,1 трлн рублей. Поспособствовали этому высокие цены на основные металлы. Если медь и платина продемонстрировали устойчивость, то цена на палладий — основной металл компании, вообще вырос на 43% до $2000 за унцию. Напомню, что продажа именно этого металла составляет половину выручки Группы. Эффективности добавил выход Быстринского ГОКа на проектную мощность.

С выручкой разобрались. А вот в расходах можно найти парочку интересных статей. Во-первых, себестоимость и операционные расходы остались на уровне прошлого года. Это очень хороший показатель. Руководству удалось в сложный год не допустить роста ненужных расходов. В 2020 году компании пришлось признать убыток от обесценения нефинансовых активов (Газодобывающие активы и КГМК) в размере 22,9 млрд рублей.

Основной удар по показателям нанесли резервы под убытки от экологической аварии в Норильске. Всего компания зарезервировала 193 млрд рублей под эти расходы. Судебные тяжбы были проиграны, и теперь уже эти резервы будут списаны в 2021 году на покрытие расходов. ГМК вовремя отказалась от продолжения оспаривания штрафа, ввиду попыток чиновников обязать компанию выплачивать дополнительные средства.

Но и это еще не все статьи расходов. По результатам 2020 года Норникель переоценил валютные обязательства на сумму в 63 млрд рублей. А также получил убыток по курсовым разницам в 70 млрд рублей. Все это привело к падению чистой прибыли за период на 32% до 263,8 млрд рублей.

Падение всего 32% на фоне таких высоких финансовых расходов. Я решил посчитать скорректированную прибыли и вычесть курсовые разницы, резервы и обесценение активов. У меня получилась прибыль в размере 606 млрд рублей по итогам 2020 года, против 367 млрд рублей годом ранее. Рост составил бы в 2 раза. В добавок чистый долг компании за год снизился на 30%, а NetDebt/EBITDA уже составляет 0,6x, что делает Норникель еще более устойчивым.

В целом, ГМК показал сильный отчет и динамику за прошедший год. Устойчивые, а местами растущие цены на продукцию поддерживают результаты. Руководство прогнозирует нейтральную динамику цен на 2021 год. Однако, даже стабильных цен с лихвой хватит для поддержания уровня дивидендов и выплат своим акционерам. Я остаюсь приверженцем инвестирования в компанию, однако, текущие уровни не позволяют мне это сделать.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 23 тысяч подписчиков

Вконтакте — уже больше 4 тысяч подписчиков

Instagram — есть теперь у меня и такой )

ClubHouse — мой ник @Trader_31

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- М.Видео

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- Юнипро

- Яндекс

- Яндекс компания

То есть сегодня ГМКН — идеальная бумага, чтобы продавать. Если она у тебя была.