Блог им. chem1

Размещение ОФЗ + Доля нерезидентов

- 03 марта 2021, 18:37

- |

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26234

Спрос составил 152,382 млрд рублей по номиналу. Итоговая доходность 6,17%. Разместили 89,879 млрд рублей по номиналу .

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26234 с погашением 16 июля 2025 года составила 94,023% от номинала, что соответствует доходности 6,17% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 89,879 млрд. рублей по номиналу при спросе 152,382 млрд. рублей по номиналу. Выручка от аукциона составила 84,973 млрд. рублей.

Цена отсечения была установлена на уровне 94% от номинала, что соответствует доходности 6,17% годовых.

ОФЗ 52003

Спрос составил 40,672 млрд рублей по номиналу. Итоговая доходность 2,61%. Разместили 14,253 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ИН серии 52003 с погашением 17 июля 2030 года составила 99,255% от номинала, что соответствует доходности 2,61% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 14,253 млрд. рублей по номиналу при спросе 40,672 млрд. рублей по номиналу. Выручка от аукциона составила 14,181 млрд. рублей.

Цена отсечения была установлена на уровне 99,191% от номинала, что соответствует доходности 2,61% годовых.

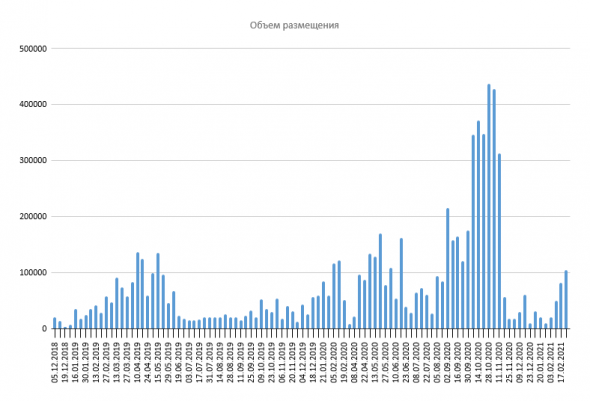

Объем размещения

Премия при размещении

СЦ Т-1 — средневзвешенная цена предыдущего аукциону дня

График доходности по цене отсечения ОФЗ-ПД

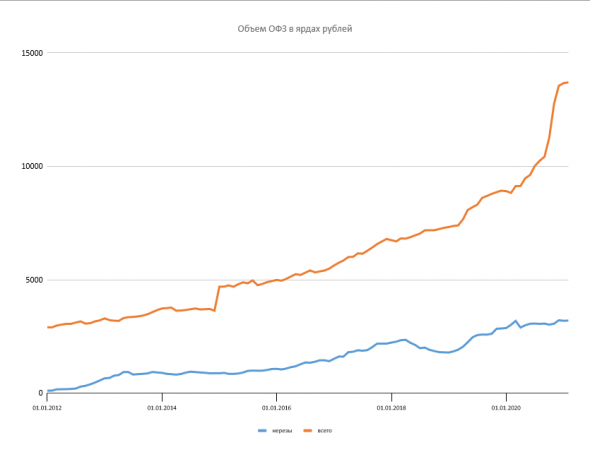

На сайте ЦБ появились данные о доле нерезов за январь.

теги блога chem1 (Сергей Нужнов)

- Brent

- Carry Trade

- RGBI

- USOIL

- WTI

- американские акции

- Антисанкции

- АСВ

- аукцион минфина

- аукцион ОФЗ

- ахтунг

- Банк Пересвет

- Банки

- безвизовый режим

- БИН

- Бин-банк

- БОМП

- брент в рублях

- ВДО

- вклады

- вопрос

- воровство

- всё пропало

- выбор брокера

- выплаты

- ГЕОТЕК Сейсм облигации

- ГЕОТЕК Сейсморазведка

- год

- Греция

- гривна

- Девольвация

- Демура

- дестабилизация

- дефолт

- долг

- Долгосрок

- доллар по 100

- Доля нерезидентов

- доля нерезидентов в ОФЗ

- домашние деньги

- Донбасс

- ЕС

- золотовалютные резервы

- Каркаде

- карта

- Керри Трейд

- КОБР

- кредит

- мвф

- металлоинвест

- Мечел Сбер

- МинФин

- мистраль

- МКБ

- Молдавия

- Мордовия

- НБУ

- Неразмещение ОФЗ

- Нефть

- Облигации

- объем ОФЗ

- опрос

- опционные конструкции

- Открытие

- офз

- ОФЗ 29012

- ОФЗ облигации

- ОФЗ с переменным купоном

- оффтоп

- паника

- Переговоры

- Пересвет

- Приднестровье

- прогноз курса рубля

- размещение ОФЗ

- резервный фонд

- Ренессанс

- Рольф

- РОЛЬФ облигации

- рубль

- Самолет облигации

- санкции

- свечи

- Сибирский гостинец

- Сирия

- страхование вкладов

- структурный продукт

- Татфондбанк

- техдефолт

- Тинькофф

- торговые роботы

- торговые сигналы

- Турция

- Украина

- Фонд национального благосостояния

- Хоум Кредит

Проводится аукцион размещения новых бумаг или доразмещения уже существующих бумаг. Минфин предлагает определенный объём в млрд. руб. на каждый заявленный выпуск (обычно их 2).

Участники аукциона подают заявки на участие и указывают желаемый объём (сколько участник хочет купить) и ставку (=доходность).

Удовлетворяют тех участников, кто предложит лучшие условия для Минфина, при условии, что суммарный спрос всех участников по объёму превысит объём предложения Минфина.

Если аукцион состоится, ставку по итогу устанавливают одинаковую для всех участников кого удовлетворили = точно не знаю какую, возможно средневзвешенную по заявкам участниками, возможно минимально заявленную на аукционе.

Логично для участника нет смысла указывать в аукционе ставку ниже той, что есть сейчас на рынке — тогда он может купить эту облигацию на рынке.

Исключение — ошибка участника аукциона или большой желаемый объём для приобретения, чтобы на рынке не покупать, а купить напрямую у Минфина посредством аукциона, пусть и дороже.

Примеры.

ОФЗ 52003: цена на бирже сейчас 99.55, а Минфин провёл аукцион с такой ставкой, что цена стала 92.255. Эта разница = 0.295 и есть безрисковая премия участников аукционов («по-детски» = подарок от Минфина что пришли на аукцион и забрали этих ОФЗ-шек)

ОФЗ 26234:

цена на бирже сейчас 93.837, а Минфин провёл аукцион с такой ставкой, что цена стала 94.023. Здесь премия =-0.186 — отрицательная для участников аукциона, но положительная для Минфина (он продал по большей цене, чем сейчас на рынке).

Причина — см. выше Исключение.

* это я по-простому написал, чтобы не грузить деталями. Если нужны подробности, лучше спросите дядю «КРЫС» — он профи по облигациям.

Если вопрос не интимный, то просто нажать «Ответить» и написать (как мне писали)

Если же вопрос интимный, то нажать на слово «КРЫС» и написать ему письмо:

сначало ведь аукцион проводится, а потом уже бумаги на биржу попадают и там продаются?

мне просто надо уяснить процесс проведения аукциона, чтобы понимать как что и откуда все получается))

не понятен момент где Вы говорите «и цена стала»… как стала, сама стала или кто то установил?))

При первичном размещении — сначала проводит аукцион, а потом бумаги торгуются на бирже. До первичного размещения данных ценных бумаг на бирже нет.

Рынок, биржа — это вторичное обращение ценных бумаг. Т.е. те кто купили на первичном аукционе через некоторое время хотят их продать тем, кто в первичном аукционе не участвовал, но купить хочет.

То же самое что на рынке акций — IPO и затем ежедневные торги на бирже.

цена стала после аукциона — это его итог.

Обычно проводится аукцион доразмещения, т.е. конкретная облигация уже торгуется. Минфину нужны деньги и он доразмещает некоторый объём именно по данной облигации.

Сам аукцион выглядит так как я описал вчера, см. выше.

По-детски: Минфину нужны деньги, пусть 20 руб., он объявляет аукцион и называет конкретные выпуски, по которым будет продавать бумаги. Банки и др. профучастники — если им это интересно — подают заявки: сумма, которую они готовы купить и ставку % = доходность облигации, которая их устроит.

Участников много, суммы и ставки у всех разные. Один подал на 1 руб., по ставке 6.0%, другой — на 2 руб. по ставке 6.2%, третий на 0.5 руб. по ставке 4% и т.д.

Собрали все заявки.

Выбрали те заявки, которые в сумме дают 20 руб. и с минимальными ставками (Минфину выгодны минимальные ставки, по сути: Минфин берет деньги в кредит у большого кол-ва кредиторов и чем меньше ставка, тем ему лучше = меньше потом платить по кредиту).

Потом считают по этой сумме в 20 руб. по отобранным заявкам средневзвешенное значение ставки.

Средневзвес ставки считается просто = (сумма произведений 1*0.06 + 2*0.062 + ...) / (сумму денег 1 + 2 +...)

В знаменателе должно быть 20 руб.

Получена некая ставка, она итог аукциона. Пусть будет 6.17% годовых.

А т.к. ставка=доходность однозначно связана с ценой облигации по формуле, то я и пишу «цена стала 92.255». Это цена облигации соответствует данной доходности сегодня. Которую и объявляют всем после аукциона.

Люди торгуют цены — и сразу видят как прошёл аукцион доразмещения и думают что будет с ценой в ближайшем будущем.

Точно, во всех деталях как проводится аукцион — я не знаю. Спросите здесь у профи или найдите описание на сайте Минфина или биржи.

что используется для анализа направления движения цены в ближайшем будущем? )

ну т.е. как мне начать прогнозировать что с ней будет?

на какие исходные данные смотреть, чтобы предположить что она может пойти вниз и соответственно доходность по бумаге вырастет (правильно я говорю?) или пойдет вверх и доходность по этой бумаге снизиться

после объявления итогов аукциона становится понятно как рынок себя ощущает — хочет покупать ещё бумаг, не хочет (иногда бывает «аукцион не состоялся»), как цена соотносится с текущей биржевой и т.п.

Самое простое: спрос участников превысил предложение Минфина в 10 раз. Тогда часть этих неудовлетворенных участников придёт на рынок и будет покупать эту бумагу, цена на неё пойдёт вверх.

я не спец по облигационному рынку, поэтому ответ =

Лучше спросить у профи!

Что влияет в принципе:

— ставка МБК, а скорее наличие/отсутствие большого дефицита рублей в банковской системе РФ,

— ставка ЦБ РФ и ожидания её повышения/понижения,

— курс рубля (к доллару),

— поведение доходностей рынка гос. облигаций США: US2Y и US10Y (2-х и 10-и летних соответственно),

— CDS 5Y (мера риска на страну на горизонте 5 лет),

— пугалки страшными санкциями,

— как Минфин себя чувствует как заёмщик на рынке? Как дела с бюджетом?

— ...

правильно.

Для начала неплохо бы что-нибудь почитать по теме.

А мой главный вопрос: неужели этот рынок интересен???

С корпоратами больше «специфических» рисков. Типа в проспекте эмиссии какую-нибудь хитрость пропишут мелким шрифтом или как у той же «Системы» Сечин захочет «немного млрд. руб. денег забрать.

У КРЫСа спрашивали?

у Крыса только начинаю спрашивать)

Ну например этот случай, который может быть не последним:

www.vedomosti.ru/business/articles/2017/05/03/688505-aktsii-afk-sistemi

На вашем месте я бы делал так: перед покупкой конкретной ценной бумаги, изучил бы эмитента и его специфические риски. А потом риски конкретной ценной бумаги.

Эффективнее всего читать про это на Смартлабе на форуме — вроде по каждому эмитенту есть информация. И если информации не достаточно — то задал бы вопрос там на месте — подскажут оперативно.

Смысл ссылки: такими наездами можно отжать вообще весь кэш из компании.

Как тогда она будет купоны платить? А основной долг?

Сколько будет стоить облигация?

С рынка уходит ещё один фактор волатильности…