SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. d4ni3l

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Привет, смарт-лаб! Мой первый пост!

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

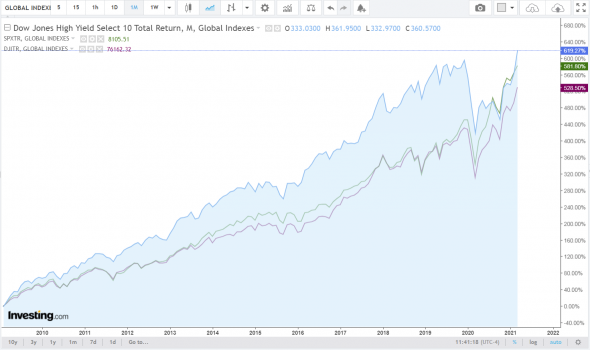

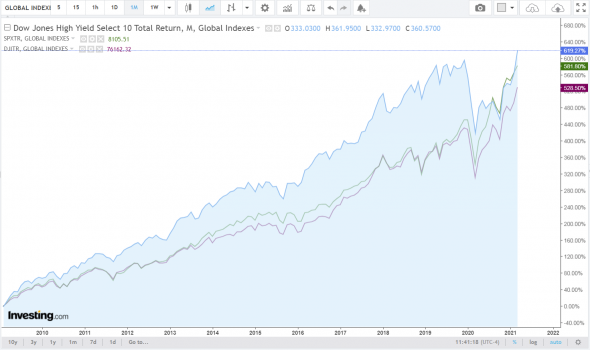

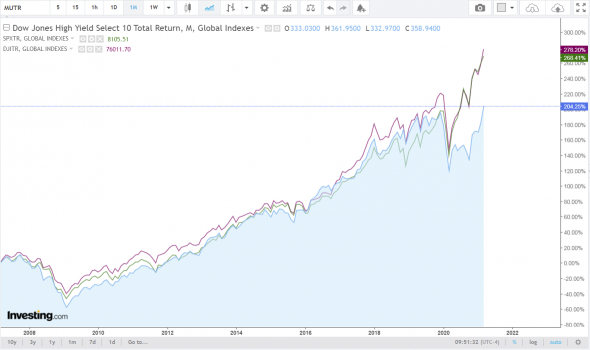

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

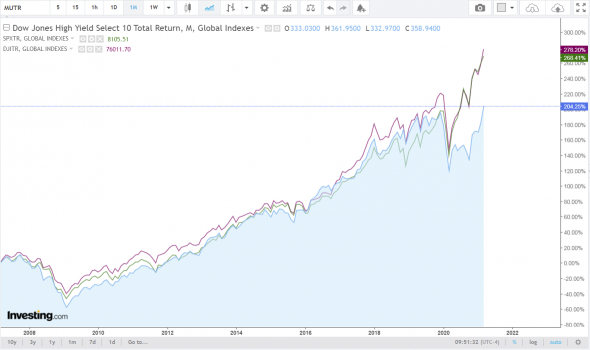

Однако если взять график от начала расчета 2007 года, то увидим полную динамику.

Здесь можно увидеть, что геп 2008 был закрыт в июне 2012 (добрался до пика октября 2007), по сравнению с другими индексами не так критично, SPXTR и DJITR закрыли чуть раньше, в марте 2012.

Обвал с февраля 2020 года был закрыт ноябре, когда SPXTR в августе уже отыграл падение полностью. Текущее отставание выглядит скорее даже позитивно в сравнении с пузырем SP500, хорошие компании можно купить на уровнях прошлого года. Медленный рост после обвала объясним бумом IT сектора, который в индексе представлен только двумя компаниями.

Какие же это 10 акций?

Состав индекса не удалось найти нигде, но в документации я нашел очень непрозрачную подсказку:

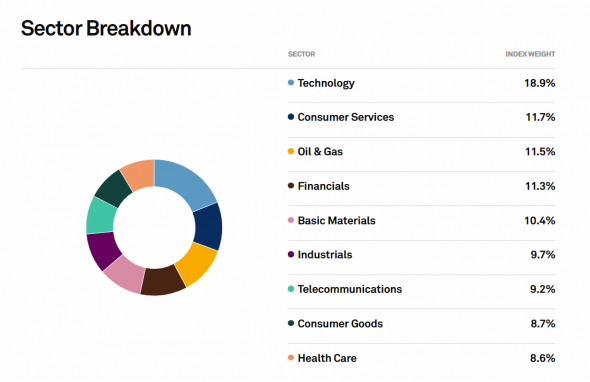

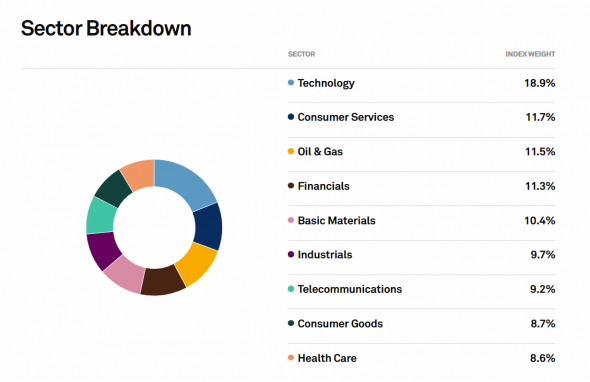

По инфографику легко догадаться, что тут две компании сектора Technology, и остальные сектора представлены по одной компании.

Из описания фонда: The Dow Jones Hight Yeld Select 10 Index is designed to measure the top 10 companies in Dow Jones Industrial Average, selected based on indicated annual dividend yeld. То есть, из основного индекса выбраны компании с наибольшей дивдоходностью. Теперь можно легко проанализировать каждый сектор из DJI и восстановить состав этого индекса.

На данный момент индекс DJI выглядит так (wikipedia):

Идем на финвиз и смотрим dividend % (annual yeld) и выбираем самые доходные по секторам.

Здесь есть проблема с названиями секторов, так как dow использует свою классификацию, но разобраться можно.

На etfdb достаточно поискать ETF на секторальные индексы Dow Jones, и из них понять какие компании к какому сектору относятся.

Получилось вот так, в скобках текущие годовые дивиденды:

Это всего лишь 19% от всего состава DJI.

Чтобы собрать индекс примерно в равных долях в супер-эконом режиме понадобится ~1800$

На 3300$ можно уже собрать поточнее

Конечно, главная проблема в диверсификации этого фонда, которая при обвалах (2008, 2020) не позволяет быстро закрыть геп. Посмотреть динамику ранее 2007 года тоже не представляется возможным. Но в периоды роста MUTR идет примерно вместе с SPXTR! И может служить интересной альтернативой нашим ЕТФ-ам на SP500.

Краткий итог.

Плюсы:

+ Стабильный денежный поток;

+ Диверсификация по секторам;

+ Динамика, имеющая потенциал к опережению более крупных индексов;

+ Легко купить и ребалансировать самому;

+ Достаточно 1800$ для первой покупки в приемлемой балансировке;

+ Нет комиссии за управление (можете сами себе назначить комиссию ;)

+ После 3х лет владения можно продать без уплаты налога по ЛДВ (в случае с американскими ETF что на СПБ, что на IB — не получится);

+ Не нужен статус квала (чтобы самостоятельно собрать SP500 или чтобы купить американский ETF — нужен);

Минусы:

— Платить самостоятельно налог 3% с дивидендов каждый год (Если подписана 8w-ben). Налоги создают отставание от индекса (комиссии ETF тоже);

— Нет открытой информации о составе фонда;

— Если из DJI исключается какая-то компания, и она у Вас во владении меньше 3 лет, придётся её продавать (можно и не продавать ;) с выплатой налога на прибыль, если она есть, и закупать новую бумагу;

— Геп после глобальных кризисов закрывается дольше;

— Ограниченная диверсификация, мало IT (хорошая идея купить);

UPDATE

В зарубежных источниках эта стратегия называется «Dow Dogs», ETF DOD

Идеи витают в воздухе, поэтому ранее другой автор на инвестинге уже рассмотрел эту стратегию буквально в конце прошлого года здесь ru.investing.com/analysis/article-200276852

Так же есть веб-сайт https://www.dogsofthedow.com/ если подписаться на рассылку открывается множество аналитической информации, а так же состав индекса начиная с 1996! На 2021 год я в этом топике угадал почти всё точно) Кроме одной компании, вместо JP Morgan выбран Amgen!

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

Однако если взять график от начала расчета 2007 года, то увидим полную динамику.

Здесь можно увидеть, что геп 2008 был закрыт в июне 2012 (добрался до пика октября 2007), по сравнению с другими индексами не так критично, SPXTR и DJITR закрыли чуть раньше, в марте 2012.

Обвал с февраля 2020 года был закрыт ноябре, когда SPXTR в августе уже отыграл падение полностью. Текущее отставание выглядит скорее даже позитивно в сравнении с пузырем SP500, хорошие компании можно купить на уровнях прошлого года. Медленный рост после обвала объясним бумом IT сектора, который в индексе представлен только двумя компаниями.

Какие же это 10 акций?

Состав индекса не удалось найти нигде, но в документации я нашел очень непрозрачную подсказку:

По инфографику легко догадаться, что тут две компании сектора Technology, и остальные сектора представлены по одной компании.

Из описания фонда: The Dow Jones Hight Yeld Select 10 Index is designed to measure the top 10 companies in Dow Jones Industrial Average, selected based on indicated annual dividend yeld. То есть, из основного индекса выбраны компании с наибольшей дивдоходностью. Теперь можно легко проанализировать каждый сектор из DJI и восстановить состав этого индекса.

На данный момент индекс DJI выглядит так (wikipedia):

Идем на финвиз и смотрим dividend % (annual yeld) и выбираем самые доходные по секторам.

Здесь есть проблема с названиями секторов, так как dow использует свою классификацию, но разобраться можно.

На etfdb достаточно поискать ETF на секторальные индексы Dow Jones, и из них понять какие компании к какому сектору относятся.

Получилось вот так, в скобках текущие годовые дивиденды:

- Technology: IBM (4.90%), Cisco (2.93%)

- Consumer service: Walgreens Boots Alliance (3.62%)

- Oil & Gas: Chevron (4.91%)

- Financials: JP Morgan (2.36%)

- Basic Materials: Dow Inc. (4.43%)

- Industrials: 3M Company (3.07%)

- Telecom: Verizon (4.37%)

- Consumer Goods: Coca-Cola (3.23%)

- Health Care: Merck (3.42%)

Это всего лишь 19% от всего состава DJI.

Чтобы собрать индекс примерно в равных долях в супер-эконом режиме понадобится ~1800$

ticker price q total % mmm 193,32 1 193,32 10,59 jpm 154,75 1 154,75 8,48 ibm 133,27 1 133,27 7,30 cvx 106,83 2 213,66 11,70 mrk 76,05 2 152,1 8,33 dow 63,43 3 190,29 10,42 vz 57,49 3 172,47 9,45 ko 52,1 4 208,4 11,41 wba 51,41 4 205,64 11,26 csco 50,49 4 201,96 11,06 amount 1825,86

На 3300$ можно уже собрать поточнее

ticker price q total % mmm 193,32 2 386,64 11,62 jpm 154,75 2 309,5 9,30 ibm 133,27 2 266,54 8,01 cvx 106,83 3 320,49 9,63 mrk 76,05 4 304,2 9,14 dow 63,43 5 317,15 9,53 vz 57,49 6 344,94 10,37 ko 52,1 7 364,7 10,96 wba 51,41 7 359,87 10,82 csco 50,49 7 353,43 10,62 amount 3327,46Далее с ежемесячным пополнением можно постепенно прийти к паритету веса каждой компании. В документации заявлена ежегодная ребалансировка в декабре.

Конечно, главная проблема в диверсификации этого фонда, которая при обвалах (2008, 2020) не позволяет быстро закрыть геп. Посмотреть динамику ранее 2007 года тоже не представляется возможным. Но в периоды роста MUTR идет примерно вместе с SPXTR! И может служить интересной альтернативой нашим ЕТФ-ам на SP500.

Краткий итог.

Плюсы:

+ Стабильный денежный поток;

+ Диверсификация по секторам;

+ Динамика, имеющая потенциал к опережению более крупных индексов;

+ Легко купить и ребалансировать самому;

+ Достаточно 1800$ для первой покупки в приемлемой балансировке;

+ Нет комиссии за управление (можете сами себе назначить комиссию ;)

+ После 3х лет владения можно продать без уплаты налога по ЛДВ (в случае с американскими ETF что на СПБ, что на IB — не получится);

+ Не нужен статус квала (чтобы самостоятельно собрать SP500 или чтобы купить американский ETF — нужен);

Минусы:

— Платить самостоятельно налог 3% с дивидендов каждый год (Если подписана 8w-ben). Налоги создают отставание от индекса (комиссии ETF тоже);

— Нет открытой информации о составе фонда;

— Если из DJI исключается какая-то компания, и она у Вас во владении меньше 3 лет, придётся её продавать (можно и не продавать ;) с выплатой налога на прибыль, если она есть, и закупать новую бумагу;

— Геп после глобальных кризисов закрывается дольше;

— Ограниченная диверсификация, мало IT (хорошая идея купить);

UPDATE

В зарубежных источниках эта стратегия называется «Dow Dogs», ETF DOD

Идеи витают в воздухе, поэтому ранее другой автор на инвестинге уже рассмотрел эту стратегию буквально в конце прошлого года здесь ru.investing.com/analysis/article-200276852

Так же есть веб-сайт https://www.dogsofthedow.com/ если подписаться на рассылку открывается множество аналитической информации, а так же состав индекса начиная с 1996! На 2021 год я в этом топике угадал почти всё точно) Кроме одной компании, вместо JP Morgan выбран Amgen!

теги блога d4ni3l

- chf

- dividends

- Dow Jones

- Dow Jones и S&P 500

- forex

- moex

- nasdaq

- nyse

- S&P500

- банки

- бкс

- брокер

- брокеры

- валюта

- Дивидендные акции

- дивиденды

- доллар

- заявки

- индекс

- индексное инвестирование

- Индексы

- Индексы DJIA

- индексы акций

- кэш

- Ленивый инвестор

- мосбиржа

- пассивное инвестирование

- пассивные инвестиции

- форекс

- швейцарский франк