SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. broker25

Опционы. Тесты продаж одиночных опционов

- 30 марта 2021, 15:21

- |

В моих планах провести тесты различных стратегий на нашем и американском рынках опционов. Прежде чем разобрать итоги работы опционных спредов, логично начать с самого простого. В данной статье я привожу результаты продаж одиночных опционов на индекс и доллар на нашем рынке с хеджем и без него.

Тесты основаны на теоретической стоимости опционов, рассчитанной Московской Биржей с июня 2010 г. по июнь 2018 г.

Понятно, что теоретическая стоимость иногда вылазит за границы спреда и не очень достоверно отражает текущий рынок.

Тем не менее, я полагаю, что это происходит не так часто, да и на дистанции ошибки сглаживаются и компенсируют друг друга.

К тому же, в моей стратегии промежуточные цены опционов влияют на результат только через хеджирование.

Как устроены тесты

Раз в месяц продаются сто опционов одного страйка и держатся до экспирации.

Для каждого теста фиксируется удаленность страйка от центрального в шагах.

К примеру, стратегия «Strike -1» означает, что раз в месяц продаются опционы страйка, находящегося на 1 шаг слева от текущего центрального страйка.

Один шаг равен 5000 пунктов для опционов на индекс РТС и 1000 пунктов для USD.

Хедж, если он есть, происходит один раз в час во время основной торговой сессии.

Опционы хеджируются по биржевой волатильности.

Для всех страйков, включая центральный и ниже его, продаются путы. Выше центрального страйка используются коллы.

Приступим к результатам

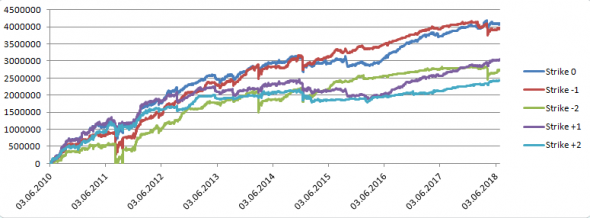

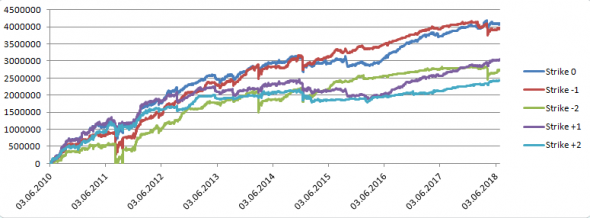

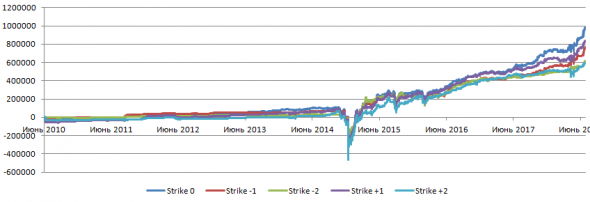

На графике ниже эквити стратегии продаж хеджированных опционов на индекс РТС без учета транзакционных издержек.

Сюрпризов не наблюдается. Как и ожидалось, продажа опционов приносит доход, но кривая этого дохода не слишком гладкая, имеются просадки. Положительный итог стратегии объясняется тем, что обычно цена опциона несколько завышена относительно его справедливой стоимости, ведь в цену опциона входит страховка от риска. Доходность подобной конструкции с учетом того, что ГО составляет при входе в позицию 33% от счета можно грубо оценить в 12% годовых. Доходность выше при продажах центра и -1-го страйка, ниже — при продажах +2-го страйка.

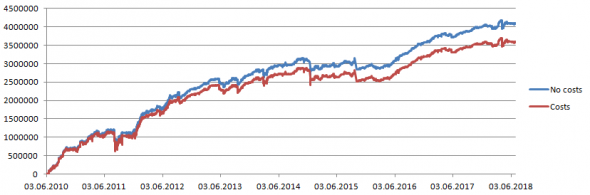

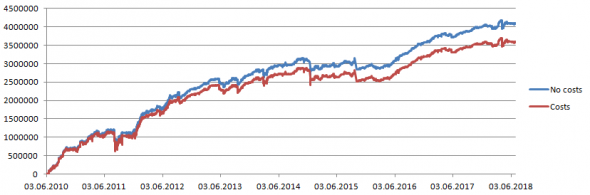

Включение транзакционных издержек (7п для фьючерса, 20п для опциона) картину принципиально не меняет.

На графике результаты стратегии продаж опционов центрального страйка с костами и без них.

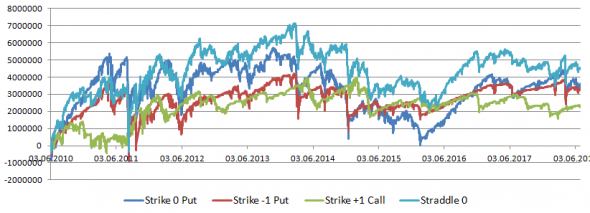

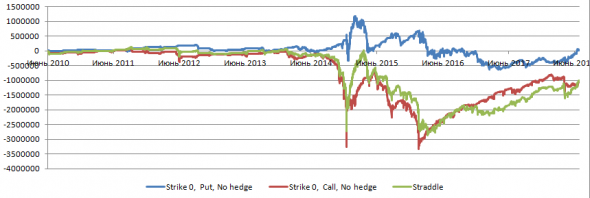

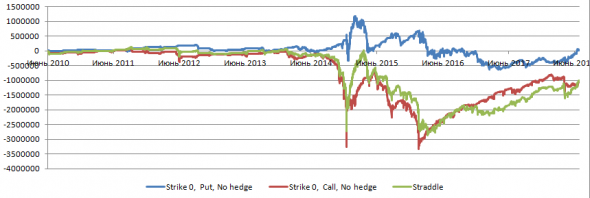

Теперь посмотрим, что будет, если отказаться от хеджа.

Очевидно, лучше не брать на себя подобные риски в регулярном формате.

Продажа стрэддла также оказалась малопривлекательной.

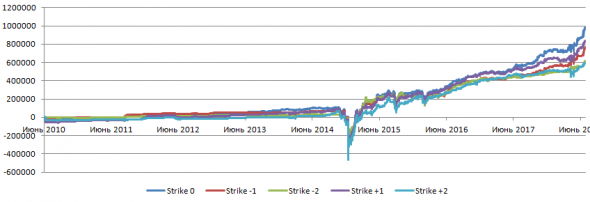

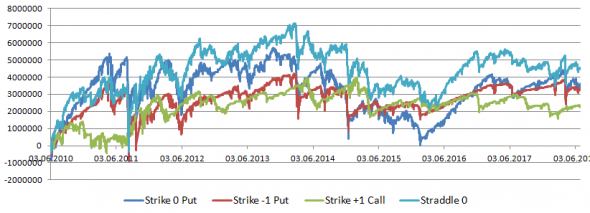

Теперь перейдем к опционам на доллар. Рассмотрим эквити стратегии продаж хеджированных опционов без учета транзакционных издержек.

Мы наблюдаем резкую просадку стратегии в конце 2014 года, что подчеркивает повышенный риск данного подхода.

Хедж в целом справился с относительно плавным провалом января 2016 года, но не выдержал гэпы в конце 2014 года.

Лучший результат при продаже центрального страйка, худший — при продаже страйка справа от центра на 2 шага.

Ниже эквити продаж опционов без хеджа.

Как следует из графика, регулярных продаж непокрытых опционов и стрэддлов на доллар лучше избегать.

Вывод: продажи одиночных опционов и спредов на постоянной основе малопривлекательны по соотношению риск-доходность в случае индекса РТС и слишком рискованны в случае доллара США. При отсутствии хеджа риски резко возрастают.

В следующий раз будем разбираться с опционными спредами. Успешной вам торговли!

Тесты основаны на теоретической стоимости опционов, рассчитанной Московской Биржей с июня 2010 г. по июнь 2018 г.

Понятно, что теоретическая стоимость иногда вылазит за границы спреда и не очень достоверно отражает текущий рынок.

Тем не менее, я полагаю, что это происходит не так часто, да и на дистанции ошибки сглаживаются и компенсируют друг друга.

К тому же, в моей стратегии промежуточные цены опционов влияют на результат только через хеджирование.

Как устроены тесты

Раз в месяц продаются сто опционов одного страйка и держатся до экспирации.

Для каждого теста фиксируется удаленность страйка от центрального в шагах.

К примеру, стратегия «Strike -1» означает, что раз в месяц продаются опционы страйка, находящегося на 1 шаг слева от текущего центрального страйка.

Один шаг равен 5000 пунктов для опционов на индекс РТС и 1000 пунктов для USD.

Хедж, если он есть, происходит один раз в час во время основной торговой сессии.

Опционы хеджируются по биржевой волатильности.

Для всех страйков, включая центральный и ниже его, продаются путы. Выше центрального страйка используются коллы.

Приступим к результатам

На графике ниже эквити стратегии продаж хеджированных опционов на индекс РТС без учета транзакционных издержек.

Сюрпризов не наблюдается. Как и ожидалось, продажа опционов приносит доход, но кривая этого дохода не слишком гладкая, имеются просадки. Положительный итог стратегии объясняется тем, что обычно цена опциона несколько завышена относительно его справедливой стоимости, ведь в цену опциона входит страховка от риска. Доходность подобной конструкции с учетом того, что ГО составляет при входе в позицию 33% от счета можно грубо оценить в 12% годовых. Доходность выше при продажах центра и -1-го страйка, ниже — при продажах +2-го страйка.

Включение транзакционных издержек (7п для фьючерса, 20п для опциона) картину принципиально не меняет.

На графике результаты стратегии продаж опционов центрального страйка с костами и без них.

Теперь посмотрим, что будет, если отказаться от хеджа.

Очевидно, лучше не брать на себя подобные риски в регулярном формате.

Продажа стрэддла также оказалась малопривлекательной.

Теперь перейдем к опционам на доллар. Рассмотрим эквити стратегии продаж хеджированных опционов без учета транзакционных издержек.

Мы наблюдаем резкую просадку стратегии в конце 2014 года, что подчеркивает повышенный риск данного подхода.

Хедж в целом справился с относительно плавным провалом января 2016 года, но не выдержал гэпы в конце 2014 года.

Лучший результат при продаже центрального страйка, худший — при продаже страйка справа от центра на 2 шага.

Ниже эквити продаж опционов без хеджа.

Как следует из графика, регулярных продаж непокрытых опционов и стрэддлов на доллар лучше избегать.

Вывод: продажи одиночных опционов и спредов на постоянной основе малопривлекательны по соотношению риск-доходность в случае индекса РТС и слишком рискованны в случае доллара США. При отсутствии хеджа риски резко возрастают.

В следующий раз будем разбираться с опционными спредами. Успешной вам торговли!

теги блога broker25

- HV

- IV

- KZOS

- NKNC

- акции

- акции США

- алготрейдинг

- бабочка

- Брокер

- бэктестинг

- бюджет

- волатильность

- вор

- ВТБ

- второй эшелон

- газ

- газеты

- Газпром

- дельта-хеджирование

- дефицит бюджета

- дивиденды

- железный кондор

- здоровье трейдера

- зигзаг

- Индексы

- Историческая волатильность

- Казаньоргсинтез

- Китай

- корреляция активов

- макро

- ММВБ

- мультипликаторы

- Навальный

- накопительная часть пенсии

- налоги

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НПФ

- обмен акций

- опцион волатильность

- опционные спреды

- Опционы

- офф-топ

- оффтоп

- оценка акций

- поводыри

- приватизация

- прогноз

- прогноз по акциям

- продажа опционов

- продажа путов

- расчет в рублях

- реструктуризация

- рецензия на книгу

- Роснефть

- российский рынок акций

- Рынок акций США

- Саудовская Аравия

- Сибур

- сила Сибири

- Сила Сибири-2

- система

- скачать

- смартлаб конкурс

- сравнительный анализ

- суд

- сырье

- тест

- тики

- толстые хвосты

- Тольяттиазот

- торговые роботы

- улыбка

- улыбка волатильности

- философия трейдинга

- финанализ

- ФНБ

- фундаментальный анализ

- фундаметальный анализ

- хеджирование

- экспорт газа

- эмиссия денег

- Яндекс

Это ли не сюрприз?

Честно, оценил бы статику на много хуже, но тесты не гонял. Может быть, ошибки теор.цен от Мосбиржи здесь все же вносят ощутимый вклад.

Завидую, что вам уже все очевидно-просто-понятно.

Дерзайте!

Не предоставляют просто? Или за деньги?

Прямо за CME всё повторяют...

Фактически это проданный стредлл, неудивительно, что центральный страйк дает лучшие результаты.

Я, честно говоря, сначала подумал, что тестировался именно проданный пут или колл с хеджированием.

Или на страйках ±1(2) дельта не обнулялась?

Т.е. дельту не обнуляем, а выравниваем до величины 0,5 (в расчете на 1 опцион)

Его дельта на ЦС = 0,5. Далее хеджем ровняем эту дельту до начальной величины.

Понятно, что если для теста взять 100 опционов, то дельту удерживаем 50 по модулю.

По сути это и будет продажа «одиночного» опциона.

В тестах автора топика, то что с хеджем — это все-таки продажа стредлла.

Интересно было бы сравнить это на тестах.

Возможно я ошибаюсь, но мне кажется разница не должна быть такой существенной, чтобы использовать взвешенное время.

хедж не нужен при продаже опционов, запас по депо 1 к 3 достаточен. главное продавать все дальние опционы. не парясь куда поедет базовый актив. 4 год так торгуют грамотные типки и все ок. тачилы и телок меняют, статус растет

2. Как проводили тестирование (технически)?

broker25,

Вы по каждой серии опционов (по дате экспирации) выгружаете ряд цен, а потом склеивайте? или как это происходят.

А выгружать- нужен ли для вашей/моей программы какой то набор данных, что бы этот бэктест гонять