SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy

Полезные привычки. Полезно планировать бюджет, верить в себя и считать, что в РФ социалки нет !

- 11 апреля 2021, 12:18

- |

За 200 лет в США у части населения (2/3 американцев не имеют сбережений, поэтому пишу про часть населения)

сложилась финансовая культура.

Постепенно и у россиян появляется финансовая культура.

Считаю важным:

- разумно планировать личный бюджет (и учить этому детей),

- вкладывать в ценные бумаги (для большинства, подойдет примерно индексный, долгосрочный портфель), среднегодовая доходность S&P500 около 8% годовых плюс в н/вр див. доходность около 1,5% (считаю, что сейчас не время формировать долгосрочный портфель, в предыдущих статьях написал, почему так считаю),

- диверсификация (да, Баффетт считает, что диверсификация полезна для тех, кто не достаточно понимает суть бизнеса компаний, которые покупает, но Баффетт такой один, а для народа диверсификация = безопасность),

- в первую очередь в акции (а не депозиты и не наличка),

- считать, что пенсии и социалки никогда не будет, чтобы на это копейки не рассчитывать, тем более, в России (когда — нибудь какая — то мелочь будет, но, пока человек не старый, лучше позаботиться о своих активах самому) (пенсионный возраст растет, население стареет — поэтому, большинству в пожилом возрасте ничего не светит, кто не думал в молодости — тот станет нищим).

Многие заработать смогли, а что с деньгами делать — этому их никто не учил, да и они сами не особо над этим задумывались.

А раз не умеют, значит, потеряли.

Сначала выкидывали на таймшер, потом на покупку недвижимости за границей, чтобы использовать месяц в году

(как в поговорке «не было у бабы проблем, но купила баба порося... „).

Пандемия показала, что заграничная инвестиционная недвижимость, в которой Вы не собираетесь жить,

это потеря денег в долгосроке, если пересчитать на реальные деньги (реальные, т.е. за вычетом инфляции).

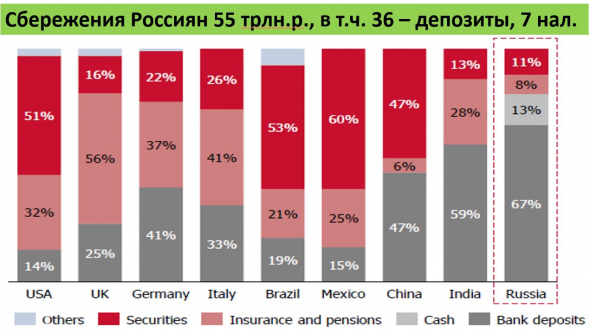

В чем хранят сбережения россияне и в чем — жители других стран (securities — это ценные бумаги).

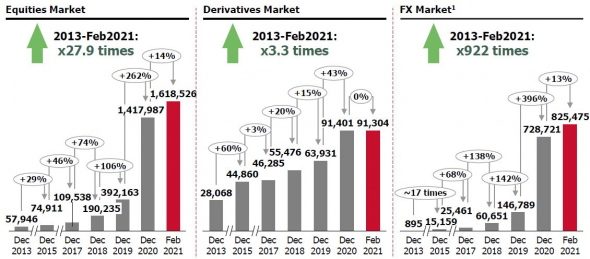

За 8 лет сумма активов физических лиц на фондовом рынке РФ

увеличилась в 27,9 раз по данным Мосбиржи.

Чтобы оценить успешность на рынке, на основании личной статистики можно посчитать математическое ожидание.

При расчете математического ожидания ожидания берется следующая формула:

вероятность получения прибыли * на среднюю прибыль от одной сделки минус вероятность получения убытков * средний убыток от одной сделки.

На фьючерсном рынке суммарное мат. ожидание отрицательное (сумма выигрыша одного участника равна сумме проигрыша другого участника, но надо платить комиссии брокеру и бирже).

С портфеля акций можно иметь дивы, кроме того, долгосрочно, индекс S&P500 растет (в среднем, на 8% в год).

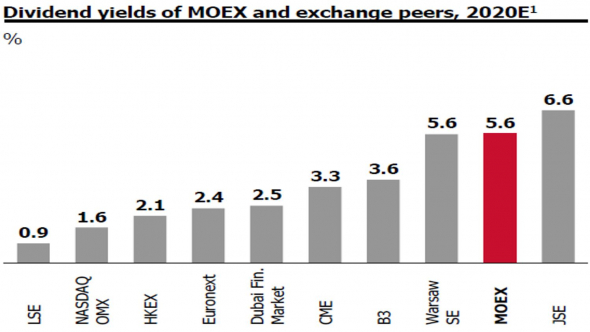

Дивидендная доходность индекса Мосбиржи около 6% годовых.

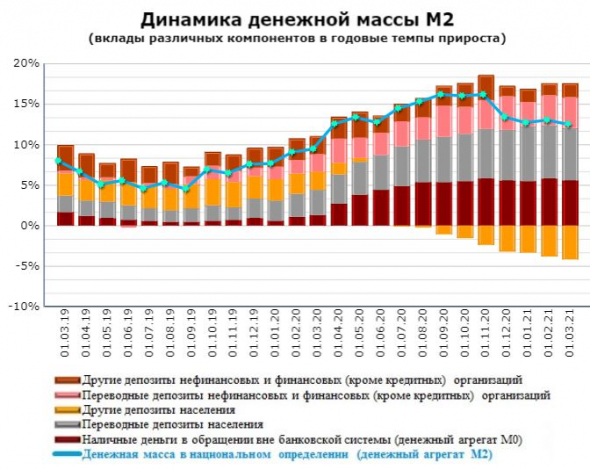

При этом, денежная масса М2 (доступные для платежа средства + депозиты до 1 года)

в РФ растет примерно на 17% годовых (до пандемии, в 2018, 2019 годах примерно по 10% в год).

Некоторые индексные фонды не только берут деньги за управление, но и манипулируют деньгами клиентов:

например, при изменении индекса MSCI у фондов — 2 недели на ребалансировку портфеля, но

основные операции некоторые фонды делают в последний день из этих 2 недель, разгоняя одни акции до небес и обваливая другие акции

(движуху делают на деньгах клиентов, а зарабатывают на своих ??? ).

Индексы NASDAQ, S&P500, Dow Jones c весами по каждой компании

можете посмотреть на сайте www.slickcharts.com

Аналогично (лучше на Санкт — Петербургской бирже, там больше иностранных компаний)

можно составить примерно индексный портфель из крупнейших компаний США.

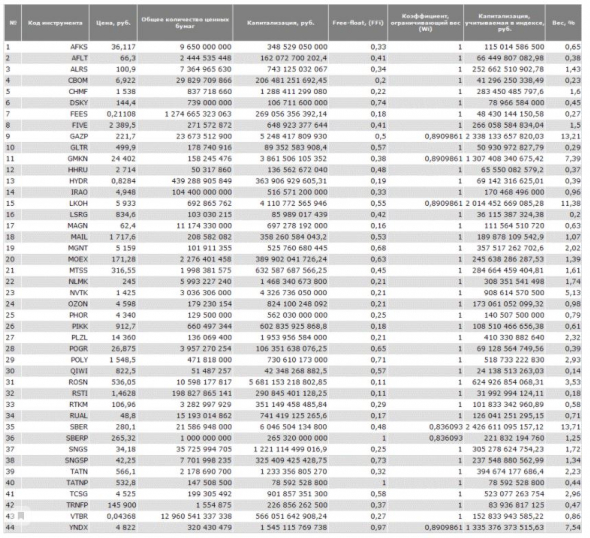

На сайте Мосбиржи — формула расчета индекса Мосбиржи.

Самые популярные ETF на Мосбирже — FinEx,

они формируют индексные портфели по индексам Solactive (в презентации FinEx, по каждому индексному ETF написано, какой именно индекс Solactive они используют для данного ETF.

Расчет индексов Solactive Вы можете найти на сайте

www.solactive.com/indices/

Те, кто не хочет (или не может, или боится) уделять много времени изучению рынков, может сформировать индексный портфель:

взять 15 — 20 акций с высоким весом и пропорционально их весу в индексе увеличить их вес, чтобы ИТОГО эти акции составили 100%.

Выложил об этом на Yandex Дзен (текст + видео, комбинированный формат).

zen.me/1K75VOx1

В видео также рассказал о

SELF WITHDRAWAL RATE (SWR) – метод безопасной ставки вывода средств.

- Метод SWR вычисляет, сколько живущий на сбережения человек может ежегодно извлекать из своих активов, не испытывая недостатка в деньгах до смерти,

- Метод SWR использует консервативные допущения, включая потребности в расходах, уровень инфляции и % годовой прибыли на вложенный капитал,•Проблема SWR заключается в том, что он проецирует текущие экономические и финансовые условия на меняются.

Метод безопасной ставки вывода средств пытается предотвратить наихудшие сценарии, инструктируя брать каждый год не более 3 — 4%.

Финансовые эксперты взяли статистику за 100 лет и рассчитали 3 – 4% (считали в USD.

Об ужесточении ДКП во всем мире говорят следующие шаги:

- Ужесточение норм резервирования в США. Федеральная резервная система отказалась продлить льготное требование к размеру резервного капитала, действовавшее во время пандемии (SLR). С 1 апреля 2020г. по 31 марта 2021г. ФРС позволила банкам исключить казначейские обязательства и депозиты в банках ФРС из расчета коэффициента кредитного плеча. Действие послабления, в течение которого банки были освобождены от соблюдения нормативных требований SLR (дополнительного коэффициента левериджа) истекает 31 марта/

- Повышение ставок ЦБ развивающихся стран (Россия, Украина, Турция, Бразилия и др.).

- Сворачивание QE Банком Канады.

- Активизация экономической войны США и Китая.

Хоть в долларовых депозитах в Сбере и смешной %, но на коррекции не потеряю.

Видео на Yandex Дзен

zen.me/27PqDwx1

Подробнее написал на Yandex Дзен (удобный, комбинированный формат: текст + видео).

zen.me/1K75VO

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- ОФЗ облигации

- политсрач

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

да.

Тем, кто учился еще в СССР, вбили в голову то, что мешает им в дальнейшем жить.

Они еще и детей не тому учат.