Блог им. InvestHero

X5 Retail и Магнит долгосрочно интересны

- 19 апреля 2021, 10:47

- |

На фоне высокой базы прошлого года LFL продажи фуд-ритейлеров начинают замедляться. X5 Retail представила результаты за 1 кв. 2021 г.: LFL продажи выросли на 2,2% г/г. Первые два месяца 2021 г. были сильными (LFL продажи >7% для X5 и Магнита), что при высокой базе марта прошлого года поддержало общий показатель за квартал.

В статье:

- В апреле эффект высокой базы не оказывает такое сильное давление, тем не менее во 2 кв. 2021 будет сохраняться (так как в апреле и мае 2020 г. в России действовали ограничения).

- В 3–4 кв. ждем более сильные LFL продажи, чем в первой половине года

- Долгосрочно продолжаем считать фуд-ритейлеров интересными для покупки

На фоне высокой базы прошлого года темпы роста расходов на продовольствие снижаются

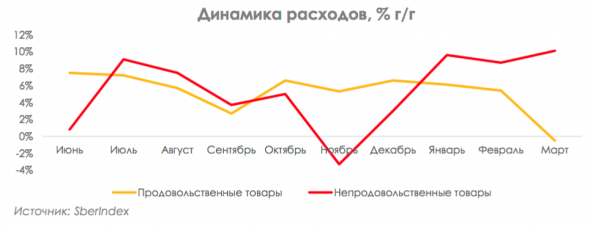

По данным Sberindex, в марте расходы на продовольственные товары снизились на 0,5% г/г, а в первую неделю апреля на 7,6% г/г. Это обусловлено высокой базой второй половины марта прошлого года, которая сопровождалась аномальными закупками впрок на фоне COVID-19. В то же время, расходы на непродовольственные товары в марте выросли на 10,1% г/г, что по аналогии поддерживалось низкой базой прошлого года на фоне начала пандемии и снижения трат на данную категорию товаров.

На фоне низкой базы 2020 г. расходы в местах общественного питания, по данным Sberindex, выросли на 212% г/г. При этом, если смотреть динамику по отношению к допандемийного периоду (февраль — первая половина марта2020 г.), расходы на кафе, бары и рестораны по прежнему остаются в отрицательной зоне (-20,9%).

Мы пересматриваем наши ожидания по LFL продажам на 1–2 кв. в сторону понижения

Итоговый прирост за 1 кв. 2021 г. у X5 составил 2,2% г/г. По словам менеджмента, первые два месяца 2021 г. были сильными (LFL продажи >7% для X5 и Магнита), что при высокой базе марта прошлого года поддержало общий показатель за 1 квартал. Это стало результатом роста рыночной доли топ-игроков за счет более слабых конкурентов и роста продовольственной инфляции (+7,58 в марте).

На фоне такой статистики, мы пересмотрели прогнозы по LFL продажам ритейлеров по итогам 1 (для тех, кто не отчитался) и 2 кв. будут пересмотрены в сторону понижения.

По нашей информации, в апреле эффект высокой базы не оказывает такое сильное давление, так как эффект закупки впрок снижается. Тем не менее эффект высокой базы будет сохраняться во 2 кв. 2020 г., так как в апреле и мае 2020 г. в России действовали ограничения. При этом мы ждем, что продовольственная инфляция, снижение реальных доходов и опасения заразиться (COVID-19 еще никуда не ушел) будут поддерживать продажи ритейлеров и далее.

В 3–4 кв. 2021 г. эффект высокой базы г/г, по нашим ожиданиям, будет не такой сильный, так как во второй половине 2020 г. ограничения были сняты и рестораны открыты.

Продолжаем позитивно смотреть на ритейлеров

Долгосрочно мы сохраняем позитивный взгляд на отрасль: наши фавориты — Магнит и X5 Retail.

У Магнита преимущество в виде более высокой див доходности — див доходность по итогам 2021 г. оцениваем в 9,8% против 8,8% у X5 Retail. Считаем, на этом фоне с начала года акции первого чувствовали себя увереннее (на фоне повышения ставок).

Тем не менее, несмотря на более низкую див доходность, X5 Retail также выглядит перспективно. Компания — лидер российского продовольственного рынка (занимает самую высокую долю и показывала до пандемии более высокую рентабельность и прирост LFL продаж, чем Магнит). Рынок при этом не так консолидирован, как в развитых странах (на топ 5 игроков приходит около 30% доля рынка, в то время как в Европе выше 70%). Соответственно, и X5 Retail, и Магнит будет продолжать наращивать долю за счет более мелких региональных игроков, используя свое преимущество в виде закупочных мощностей, силы бренда и т д.(что мы и видим по планам открытий магазинов на следующие годы).

При этом важно понимать, что на фоне сильного доллара акции ритейлеров в ближайшее время могут чувствовать себя слабо, так как переток капитала идет в циклические сектора, которые выигрывают от девальвации рубля.

Статья написана в соавторстве с аналитиком Светланой Дубровиной

- 19 апреля 2021, 16:21

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс