Блог им. InvestHero

Сколько стоит экосистема Сбера?

- 20 апреля 2021, 11:30

- |

Сбербанк последние несколько лет активно вкладывается в развитие своих технологических возможностей, а Греф делает отдельный акцент на становлении компании не только в роли банка, но и в качестве полноценной технологической компании. И хотя сейчас финансовые услуги занимают подавляющую долю в финансовых результатах компании, Сбер не прекращает развивать другие проекты.

Из этой статьи вы узнаете:

- Из чего сейчас состоит экосистема Сбера;

- Какие активы являются прибыльными, а какие — нет;

- Какова оценка экосистемы;

- Какие риски мы видим в развитии экосистемы.

Что такое экосистема Сбера?

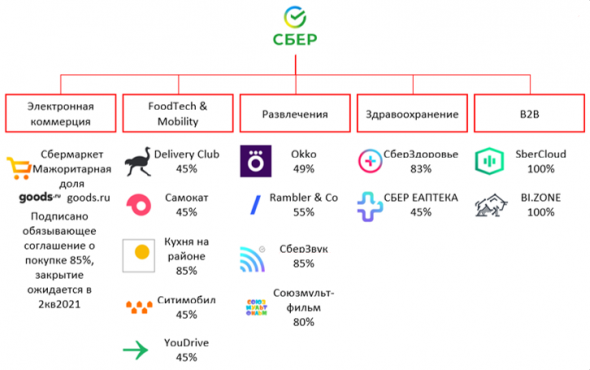

Под экосистемой Сбер подразумевает свои нефинансовые сервисы. В настоящий момент Сбер выделяет следующие основные направления:

- Электронная коммерция — СберМаркет, Goods.ru;

- FoodTech & Mobility — Ситимобил, Delivery Club, YouDrive, Самокат, Кухня на районе;

- Развлечения — Okko, Rambler & Co, СберЗвук, Союзмультфильм;

- Здравоохранение — СберЗдоровье, СБЕР ЕАПТЕКА;

- B2B (Облачные технологии, Кибербезопасность и т.д.) — SberCloud, BI.ZONE.

В 2017 году Сбербанк поставил цель по выручке своих нефинансовых сервисов на 2020 год: 70 млрд руб. В итоге компании удалось выполнить цель — выручка составила 71,4 млрд руб. Причиной успеха стал повышенный темп роста. Так, Выручка выросла в 2,7 раза, а GMV дочерних компаний выросла в 12,4 раза на фоне пандемии.

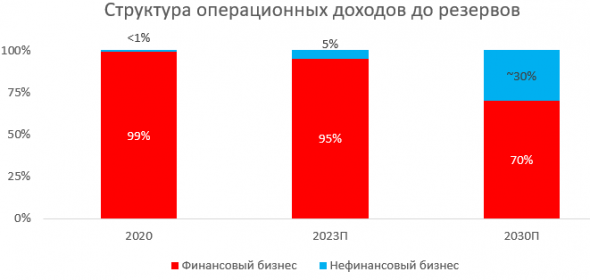

И хотя сейчас эта часть бизнеса занимает маленькую долю в финансовых результатах Сбера, компания ожидает, что в ближайшие годы ситуация поменяется и в 2023 году доля сегмента в операционной прибыли вырастет с <1% в 2020 году до 5% в 2023 году.

Источник: данные компании

Рассмотрим, что стоит за этими цифрами.

Структура и перспективы нефинансовых сервисов

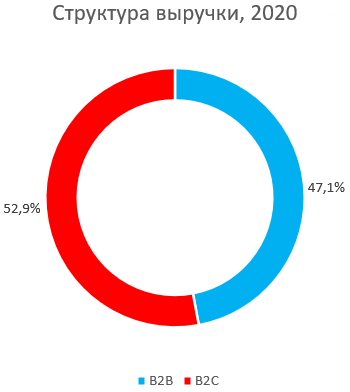

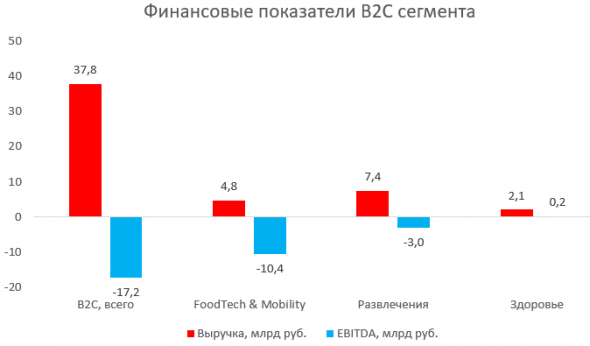

В рамках экосистемы Сбер развивает как B2C, так и B2B направления. B2C направления занимают большую долю в выручке — 52,9%.

Экосистема: раскладываем по полочкам

Развлечения

Среди B2C направлений крупнейшим источником выручки являются Развлечения. В них выручка составила 7,4 млрд руб. по итогам 2020 года, увеличившись в 3,9 раза г/г.

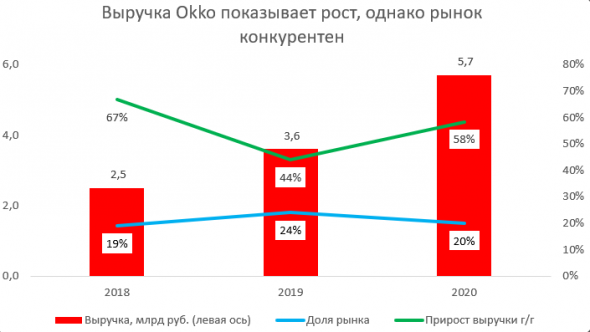

Самым крупным активом сегмента является Okko. Компания показывает впечатляющие темпы роста, однако в 2020 году её доля на рынке упала на фоне повышенной конкуренции со стороны Кинопоиска и Start.

Аналитики TMT Consulting ожидают рост рынка на 42% в 2021 году, а среднегодовой темп роста в ближайшие 5 лет на уровне 36%.

Информации о прибыльности компании нет. Мы можем лишь провести аналогию: для сравнения, Netflix вышел в положительную EBITDA спустя 5 лет существования.

В целом по сегменту Развлечения у Сбера Выручка 7,4 млрд руб., а EBITDA -3,0 млрд руб.

FoodTech & Mobility

Ситимобил

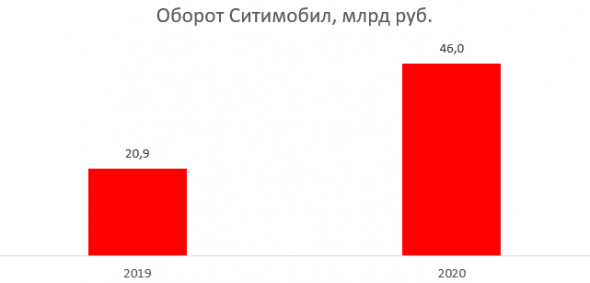

В 2020 году Ситимобил увеличил оборот в 2,2 раза. По словам представителя компании, Георгия Лобушкина, take-rate составляет 13–22% с НДС в зависимости от города. Это даёт выручку за 2020 год в диапазоне от 6,0 млрд руб. до 10,1 млрд руб.

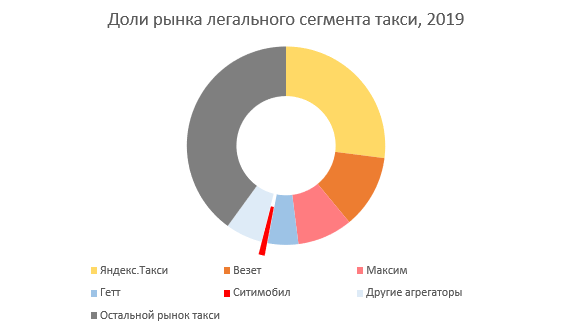

Стоит отметить, что Ситимобил сильно уступает своему основному конкуренту, Яндекс.Такси. Так, в 2019 году Ситимобил занимал около 1% рынка легального такси в России, в то время как Яндекс.Такси занимал около 27%. Заметим, что в наиболее крупных регионах Ситимобил занимает более уверенные позиции: в ноябре 2020 года агрегатор занимал вторую позицию в Москве с 20,2% против 70,8% Яндекс.Такси.

По разным источникам, перспективы рынка такси в России различны. Так, аналитики банка Bank of America прогнозируют рост количества поездок на рынке такси на 37% в 2021 году. Однако аналитики BusinesStat ожидают более сдержанный рост: 3,9%. Причиной такого прогноза является ожидаемое снижение уровня доходов россиян на фоне пандемии.

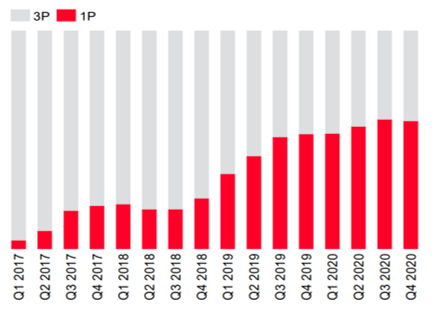

Хотя сервис не является прибыльным, он стабильно идёт к этому. Одним из позитивных аспектов последних кварталов является развитие модели 1Р.

Модель 1Р подразумевает, что Delivery Club выступает не только в роли маркетплейса, но и занимается логистикой, беря на себя доставку заказов из ресторанов.

Модель 3Р изначально занимала большую долю. По ней вся логистика ложится на рестораны, а Delivery Club выступает только в роли маркетплейса, соединяя заказчиков еды и рестораны.

Для Delivery Club это возможность повысить свои финансовые показатели, так как take-rate с таких заказов существенно больше: 35% против 20%. Также это возможность создать более приятный опыт для клиентов, так как рестораны нередко не справляются с логистикой, что негативно влияет на сохранение клиентов Delivery Club.

Самокат

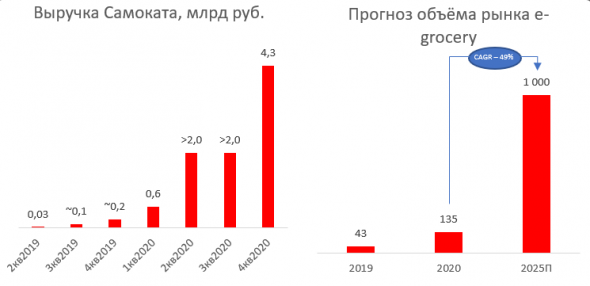

Самокат показывает огромные темпы роста, что происходит как за счёт активной экспансии и открытия новых дарк-сторов, так и за счёт карантина и необходимости сидеть дома в начале 2020 года. Продолжающийся рост финансовых показателей после снятия ограничительных мер говорит о том, что e-grocery продолжит занимать существенный объём общего ритейл рынка.

В настоящий момент компании сектора являются убыточными, что в основном вызвано высокими темпами роста. Компании активно вкладываются в открытие новых dark-store, расширение персонала, что давит на маржинальность, но позволяет продолжать активное развитие.

В целом у сегмента FoodTech & Mobility выручка составила 4,8 млрд руб., увеличившись в 11,0 раз г/г. Заметим, что сумма выручки активов сегмента превышает показатели сегмента в связи с разницей в признании выручки Mail.ru Group и Сбера.

Кибербезопасность

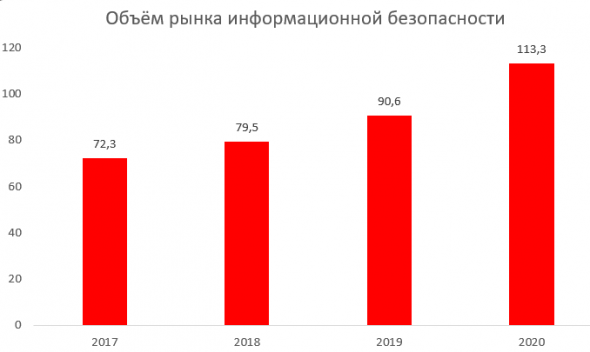

Рынок кибербезопасности является перспективным на фоне стабильного роста кибератак. За последние 3 года средний рост рынка информационной безопасности составил 16,2%.

Топ-3 игрока на рынке являются Лаборатория Касперского, Softline и Информзащита.

BI.Zone был основан Сбербанком в 2016 году. В 2017 году выручка составляла 567 млн руб., в то время как по итогам 2020 выручка от всего сегмента Кибербезопасности составила 9,4 млрд руб.

На долю самого Сбера в бизнесе BI.ZONE приходится чуть менее 20%, и основную часть выручки — более 70% — обеспечивают зарубежные проекты в странах СНГ, на Ближнем Востоке и Юго-Восточной Азии с более чем 200 клиентами в 10 странах мира.

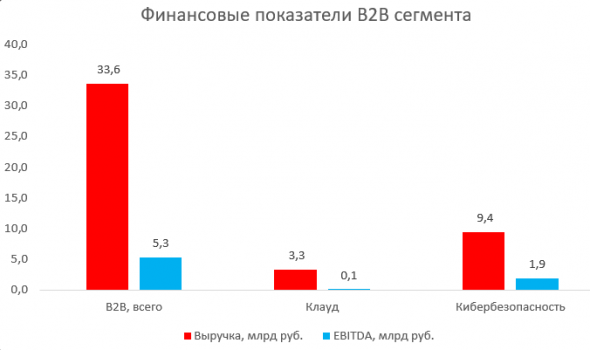

В B2B сервисах выручка составила 33,6 млрд руб., увеличившись в 11,0 раз г/г. Привлекательность направления заключается в том, что оно является прибыльным: EBITDA в 2020 году составила 5,3 млрд руб.

Риски развития Экосистемы

Мы выделяем два основных риска развития Экосистемы:

- Отсутствие технологического ДНК;

- Проблемы с поддержанием успешных партнёрских отношений с ключевыми партнёрами.

1) Несмотря на лидирующие позиции на рынке, Сбер в глазах многих остаётся банком, не имеющим технологического ДНК. Это может сделать его позиции на высокотехнологичных рынках более шаткими на фоне роста конкуренции со стороны Тинькоффа, Яндекса и других компаний.

Отсутствие технологического стержня проявляется в двух основных вещах: отсутствие возможности привлечь лучших специалистов и большая бюрократия Сбера. Первый фактор может влиять на качество продукта, в то время как второй влияет на скорость принятия решений и возможность организации эффективной работы в большой команде.

2) Ранее Сбербанк имел 2 совместных проекта с Яндексом. В 2012 году была куплена доля 75% в Яндекс.Деньгах, а в апреле 2018 было организовано СП на базе Яндекс.Маркет, в котором обе компании владели 45%. Затем договорённости были расторгнуты в июне 2020. Яндекс выкупил у Сбербанка его 45% в Яндекс.Маркете, а Яндекс.Деньги отошли Сбербанку.

Сейчас у Сбера совместное предприятие с Mail.ru Group, в которое компании вступили в декабре 2019. В рамках СП от Mail.ru Group вошли Delivery Club и Ситимобил, от Сбербанка — цифровая платформа для ресторанного рынка FoodPlex. Кроме того, Сбербанк инвестировал в СП 38 млрд руб. В августе 2020 года партнеры инвестировали в него еще 12 млрд руб. В СП входит доля в картографическом сервисе 2ГИС, сервисы доставки продуктов «Самокат» и готовой еды «Кухня на районе».

Однако в последние несколько месяцев начали появляться слухи об окончании и этого СП. Первые новости стали появляться в конце 2020. Сейчас же, по данным Financial Times, компании запросили неформальное разрешение российских властей на раздел активов своего совместного предприятия (СП). В середине марта Forbes со ссылкой на источники сообщал, что в рамках одного из вариантов «развода» Сбербанку достанется Ситимобил, a Mail.ru Group — компании, связанные с едой и доставкой.

Повторный неудачный исход СП может говорить о неспособности Сбербанка выстраивать успешные отношения с технологическими компаниями.

Оценка незначительна относительно основного бизнеса

Как мы уже заметили, сейчас доля операционных расходов нефинансовых продуктов занимает маленькую долю в общем бизнесе Сбера. Поэтому, несмотря на высокие темпы роста, они не влияют сильно на оценку компании. Рассмотрим подробнее.

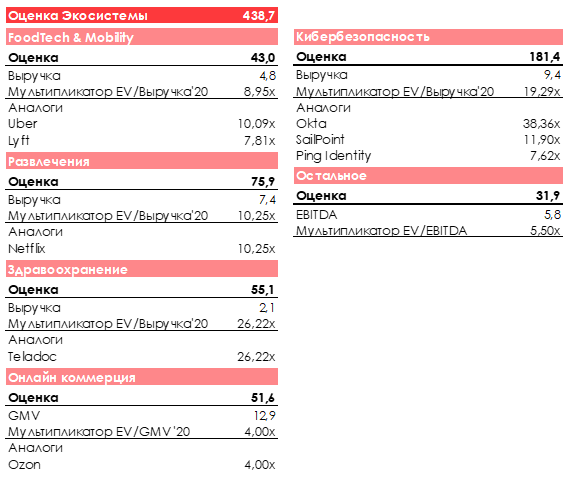

Методом оценки послужил метод Суммы частей экосистемы, при использовании которого мы суммируем оценки каждой крупной компании экосистемы отдельно. Расчёт стоимости компаний проводится по методу мультипликаторов. Мы считаем, что это наиболее применимый метод для оценки активов, так как они находятся в стадии бурного роста, и потому оценки другими методами не дадут достаточно точных результатов. В качестве компаний аналогов мы берём российские публичные аналоги, если таковые имеются. Если таких нет, то мы берём американские компании.

Мы оцениваем Экосистему в 438,7 млрд руб. Наиболее дорогим сегментом является кибербезопасность на фоне наибольшего размера выручки (оценка 181,4 млрд руб. при выручке 9,4 млрд руб.). Вторым по стоимости направлением являются Развлечения с оценкой 75,9 млрд руб. при выручке 7,4 млрд руб.

Нынешняя капитализация Сбера составляет около 6,4 трлн руб. Соответственно доля экосистемы в капитализации занимает порядка 6,9%.

Доля быстрорастущих нефинансовых бизнесов в капитализации и доходах мала, но мы считаем, что она будет расти. Уже сейчас эта часть бизнеса похожа на АФК Систему и Яндекс. Быстрорастущие бизнесы смогут повысить оценку Сбера до более высоких мультипликаторов, так как Сбер будет торговаться как банк + пачка быстрорастущих бизнесов. Сейчас они занимают 7% в капитализации, но при продолжении роста выйдут на 20-25% уже через 3-4 года.

Статья написана в соавторстве с аналитиком Николаем Чиквашвили

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

Как имиджевые вещи прикольно, а на бизнес не тянет

Греф понакупил стартапов разной степени скамности и теперь это лоскутное одеяло пытается как то сшить.

«Маринки» сберовские как цыганки пристают к людям в отделениях с предложениями подписок на Прайм, сберовских симкарт и прочего дерьмища. Даже в предбанник банкоматный зимой выбегали зазывать.

Но что не вызывает сомнения, кто-то очень очень погрел жирные ручки на этих странных покупках сберкассы.

но кто этой всей херней (кроме сберкасс) пользуется, я не понимаю. Есть такие в реале?

Вот только на прибыльность всего этого зоопарка бизнесов количество клиентов никак не влияет. Издержки перехода для клиента минимальны, как только захочется прибыли, что потребует поднять цены, большая часть пользователей помашут ручкой и уйдут к конкурентам.

Без денег сбера вся эта шляпа утонет.

посмотрите как эта эта «экосистема» доплачивает за то что бы ей пользовались .

Значит Дорогова это стоит. для сбера .

Особенно не нравятся иностранные нерусские названия в этих сервисах.

Это что экспансия западной культуры через наш банк?

Сахипзадовна с подругами, кстати не одобряет.

_------

Центробанк против глобальной конкурентоспособности России

Руководство Центробанка в очередной раз высказало особое мнение в отношении стратегической политики руководства страны. В то время, когда президент поручил подготовить концепцию регулирования цифровых экосистем, чтобы повысить конкурентоспособность крупных российских игроков за рубежом, ЦБ выступил против их поддержки и призвал относитться к отечественным экосистемам «достаточно осторожно».

Если реализовать предложение Центробанка, то единственные российские игроки, которые имеют шансы серьезно играть на внешних рынках (это Яндекс, Mail и Сбер), уступят в конкурентной борьбе зарубежным гигантам типа Google, Facebook, Amazon, Tencent и Alibaba. Причем, в условиях глобального распространения цифровых технологий и сервисов вслед за сдачей внешних рынков российским игрокам неминуемо придется проиграть борьбу и внутри страны. А это приведет к обрушению планов политического руководства страны как по цифровому суверенитету, так и импортозамещению в ИТ сфере.

Ему такие материи недоступны, скорее наоборот. Пример с почта-банком вполне показателен.

Можно еще вспомнить как законодательно обязали все торговые точки принимать карточки для оплаты.

Зато когда обязали сделать доступной для всех СБП Сбер не шибко в этом направлении суетится. Например, подключить её можно только в мобильном банке и никак иначе.

Так что я думаю, конкурировать Сбер не умеет, хотя наверняка считает иначе.

С одной стороны ни среди моих знакомых ни среди людей, которые публикуют свои траты (например в дневнике трат т-ж) нет людей которые бы имели подписку от сбера, пользовались бы его помощником, были подключены к окко и т.п. С другой стороны многие пользуются доставкой продуктов от сбера а в моем супермаркете у дома все больше и больше наборщиков заказов от сбера.

Думаю будет какая-то консолидация, когда скажем за яндексом останется лидерство в подписках всяких а у сбера будет лидерство в доставке продуктовых товаров. Но с учетом того, что доставка это сервис с отрицательной или крайне низкой маржой, то…

разводить замские перепалки в комментах — засирать наш райский сад смартлаб:))