Блог им. AGorchakov

Об "ухмылке" волатильности

- 07 мая 2021, 10:39

- |

Даже цитируются «умные» книги о том, что спрос на путы больше из-за наличия хэджеров.

На самом деле все проще и иначе.

Вот общее определение «справедливой» цены произвольного платежного поручения

Итак, пара общих определений.

Платежное поручение — это обязательство продавца выплатить некоторую сумму покупателю, зависящую от цены базового актива в будущий момент времени Т — С(Т).

Платежной функцией платежного поручения называется функция выплат f(C(T)).

Тогда справедливой ценой платежного поручения можно считать среднее f(C(T)) по распределению будущей цены С(Т) (чаще всего неизвестному точно), деленную на 1+R, где R- безрисковая ставка до момента времени Т.

Что такое справедливая цена в приведенном определении? Она означает, что если сделка будет проведена по этой цене, то средний выигрыш покупателя будет равен безрисковой ставке, а средний проигрыш продавца — той же безрисковой ставке. Почему возникает безрисковая ставка при «справедливости»? Это очень просто: покупатель платежного поручения вместо покупки может разместить средства под безрисковую ставку, а продавец платежного поручения, получив средства от продажи, также может разместить эти средства под безрисковую ставку и, соответственно, в среднем ничего не проиграть.

Это определение я приводил тут и показывал как при дополнительных предположениях о распределении будущей цены С(Т) можно получить классическую формулу Блэка-Шоулза.

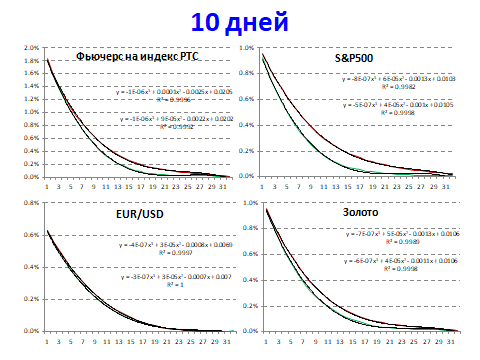

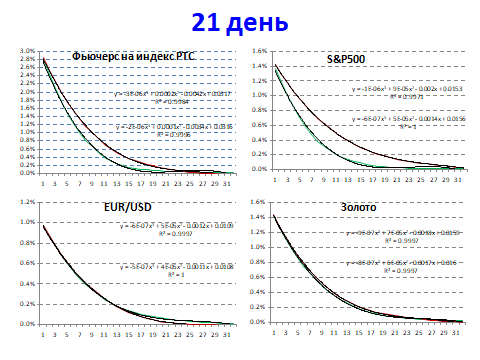

А что получается по этой формуле для «справедливых» цен, если в качестве распределения будущей цены С(Т) просто взять эмпирические распределения за 2010-2013 годы? А вот что для сроков до экспирации 10 и 21 торговый день и нулевой безрисковой ставке

Красная линия — это путы, зеленая — коллы. Целочисленность оси Х объясняется тем, что на ней отложен коэффициент отклонения страйка в % от текущей цены, где шаги в %%, взяты пропорционально стандартному отклонению эмпирического распределения и равны:

Что мы видим из картинок? А то, что дороговизна путов по сравнению с коллами для фондовых индексов — это простое следствие свойств рядов цен. В то же время для пары евро-доллар этого быть не должно, а для золота разница наблюдается на 10 днях и гораздо меньше, чем у фондовых индексов, и исчезает на 21 днях.

Отсюда вопрос знатокам опционов: есть ли «ухмылка волатильности» на паре евро-доллар или там только «улыбка»?

Если ее нет, то не надо «искать черную кошку в темной комнате» со всякими «объяснениями» про относительную дороговизну путов на фондовые индексы из-за мифических «хэджеров». Авторы подобных утверждений явно не те, кого следует читать, если Вы хотите понимать опционы.

НО! Дороговизна опционов действительно есть. Мое исследование показало, что, как правило, премии опционов выше тех «справедливых» цен, которые изображены на рисунках. И даже добавление ставки коротких гособлигаций в качестве «безрисковой», это не меняет. Но в том то и дело, что эта дельта (не путать с дельтой опционов) одинакова и для путов, и для коллов. Но тут как раз все ясно: продавцы страховок «закладывают» в цены дополнительные риски по сравнению со «средним» распределением.

в котором из приведенного определения «справедливой цены» показано, что заработать на опционах можно тогда и только тогда, когда реальное распределение будущей цены С(Т) (чаще всего неизвестное) отличается от аналогичного «подразумеваемого рынком» распределения, построенного на основе текущих премий с учетом спредов в «стаканах».

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

Это объясняет почему ухмылка выравнивается за несколько дней до экспиры — за этот (короткий) период движения вверх и вниз (практически) равновероятны.

Результатом исследования стало то, что написано в P. S… Разница оказалась в том, что если в базовом активе нас интересует только среднее распределения приращения будущей цены, то в опционах формально можно торговать и другие параметры этого распределения. «Формально», потому что, чем экзотичнее параметр, тем чувствительнее он к ликвидности опционов. Проанализировав ликвидность наших опционов на RI, я пришел к выводу, что спекуляции волатильностью у нас невозможны, только пассивные стратегии возможны при торговле этим параметром с расчетом на временной распад.

Ну а как побочные результаты исследований, получились и «ухмылка», и «улыбка», как естественные следствия определения справедливой цены по эмпирическим распределениям. Собственно это я и написал.

(14:00-14:20)

- 05 мая 2021, 18:11

+1Аллихвост, поймите, что устойчивость срочной биржевой системы зависит от количество открытых позиций/количество денег в системе. Поэтому задача «планок» именно в том, чтобы после них резко сократить эту величину. А это значит надо сделать так, чтобы контрагентами по операциям закрытия держателями убыточных позиций стали держатели прибыльных с «плечами», а не открыватели новых позиций. Ну или увеличением количества денег без увеличения количества открытых позиций. Как это сделать, кроме повышения ГО?- 05 мая 2021, 19:48

А. Г., нас это не касается. это задача брокера и биржи. правильно тут где то Илья сказал — там должны сидеть спецы, а не дворники.- 05 мая 2021, 19:57

Аллихвост, правильно, задача биржи. Потому и не стоит критиковать ее за повышение ГО. Оно как раз и решает задачу устойчивости биржевой системы, а не задачу прибылей-убытков клиентов. Вот последнее как раз и не задача биржи. Поэтому и не надо к бирже подходить с этим «аршином».- 05 мая 2021, 20:30

А. Г., свои задачи и аппетиты, биржа вроде должна как-то сочетать с реалиями по глобальному рынку и настроением регулятора, нет?- 05 мая 2021, 20:37

===========================================на последнюю мою реплику ответа не последовало.

А даже при блокировке счетов по ГО сокращать открытые позиции клиентом брокерские системы не запрещают. Уж Квик так на 100%, насчёт других программ не уверен. Я знаком с админским местом квика. Там либо можно запретить вообще доступ к клиентскому месту, но если он открыт, то даже при недостатке средств можно выставить любую заявку по закрытию открытых позиций. Проблемы могут быть только в поиске контрагентов на заявку. Но это уже рынок.

smart-lab.ru/blog/502237.php

Об известных 1001-м статистическом доказательстве того, что цены — не случайное блуждание с постоянным средним и говорить нечего. Кто хочет, тот найдет. А кто не хочет, то просто «не умеет их готовить».

он ставит для себя задачу по совершенствованию рыночного пространства, более масштабно. как бы не только решение проблем в плоскости регулирования торгов, но и вопросы образования участников.

мощнейший опыт на практике, даёт ему возможность видеть положение в целом. тесно контактируя со всеми участниками, он видит уровень проф.ориентирования. люди приходят из разных областей и с разным уровнем образования. отсюда и упрощения где только возможно, и в его платформе «Торговля Временем» и в высказываниях на тему: — а так ли необходим высокий уровень в математической подготовке, для успешного роста?

и это позволяет людям без спец.навыков, и математического образования, сориентироваться и тоже увидеть свои возможности в этой области.

это мега важно для развития, с учётом повышенного интереса в последнее время.

короче, он очень высоко шпилит, не спорьте с ним!!!))))))))

Профессиональная грамотность подразумевает и знакомство со статистическими доказательствами отличия цен от случайного блуждания с постоянным средним. И разговор на уровне отрицания известного — это как раз ориентировка на безграмотность аудитории. Обычно это делается либо по незнанию, либо с целью привлечения клиентов или сохранения существующих. Так как конечно клиенты «приходят из разных областей и с разным уровнем образования» и зачатую с иллюзией существования простых ответов на сложные вопросы. А их (простых ответов) тут (на рынке) нет.

1. Сильно отстать от роста рынка, при наличии средств для будущих довносов от 100 и более процентов от размещенных.

2. Получить просадку на годы при наличии менее 10% средств для будущих довносов с течении одного года.

там основной фактор, как мне кажется это доходность 30-40% не устраивает, цели то 300-400.

и по первому и по второму, не понимаю о каких довносах речь?

потом, что значит «сильно отстать от рынка»?

просадка на годы?

2. Если у Вас в мае 2008-го счёт на 5 млн. руб. и все в бумагах как в индексе Мосбиржи, а будущие доходы для довносов до июля 2009-го меньше 500 тыс., то где бы Вы не докупили на 500 тыс. тот же индекс, в плюс по переоценке до 2015-го года Вам не выйти.

1. Если в конце 2017-го Вы купили на миллион из имеющихся 4-х индекс Мосбиржи и ждёте просадки индекса, указанные Ильёй для докупок на оставшиеся 3, то до марта 2020-го Вы и получите только четверть от роста рынка за этот период, что в цифрах составит 6,7% годовых против 26,8% годовых (все с учетом дивидендов).

там управление капиталом настроено, на срез прибыли с целями оператора, а не высиживание тренда, типа прогнозы целей рынка. плюс каждая сделка отдельная, а не усреднения в вашей версии.

ушёл рынок на другой уровень, торгуем там, вернулся вышли в кэш по предыдущим сделкам и тем самым сгенерили прибыль и ВЫВЕЛИ или воткнули в оборот!!! а не довносы.

нет вапще таких задачь, как: — «Вы купили на миллион из имеющихся 4-х и ждёте просадки». ждём расчётный тейк.

А во втором случае, если оттэйкпрофитить вложенный миллион, то и 6,7% годовых к 4 млн. не получим.

там у автора куча присособлений по управлению. залип где-то, есть хитрости разморозки этих узлов. или сидим в конце концов, всякое бывает. придумывать ужасы незачем, что-там будет завтра? сегодня косим...

А дубы-колдуны

Что-то шепчут в тумане,

У поганых болот

Чьи-то тени встают...

Косят зайцы траву,

Трын-траву на поляне,

И от страха все быстрее

Песенку поют)))))

А во втором нет на нашем «пути» никаких «вторых днов», если считать в рублях.

там динозавры вымерли)))

Мы же не о «навешивании лапши на уши» говорим.

Для чего? Для того, чтобы делать по 0,15% в день без стопов, точно недостаточно. Потому что в один «ударный» день получится не +0.15%, а -3% и уже +0,15% в день нас не устроит долгое время.

а суть в том, что вам Александр Горчаков, мешает вшитый миф о том,

1. в ударный день что-то залипло — на следующий день вышло с расчётной прибылью.

2. другой ударный день — дал несколько раз по 0,15%.

Угу, кто Вам сказал, что перенос позиции после падения вернет прибыль, а не удвоит убыток?

Нешто секрет грааля открыт?

для того, что-бы это работало, кроме рынка и расчёта, необходим ещё один параметр — психология.

если психология настроена правильно, то всё получится.

если учесть, что психология подаётся настройкам, препятствий нет.

грааль.

для начала МРТ головного мозга, на мифозашлакованность. готов? (недорого)))

Аллихвост, думаете, капс прибавляет вес ответу?

Тогда "НЕТ!!!"

Если сравнивать допустим того же Рому Андреева ну там чётко прослеживается многочисленная тоталитарная секта последователей которые за него любого перегрызут и постоянно общаются.На лицо адепты.

А у Гориллы только слитые недовольные клиенты и всплывают со временем и всё, либо новички абсолютно невменяемые и то их 1 штука...

а я думал

разница в цене меджу колами и путами

описывает старая поговорка — бык медленно взбирается в гору а медведь выпадает из окна… т.е вола в лонг и шорт разная

соответсвенно разницу в евродолларе увидим только во время тренда

почему 2020 ГО не зашкаливало, как 2018? сделаны выводы, что настройки плохие.если эти решения проводятся с учётом интересов трудящихся, то всё здорово.

пока мы разрозненны, нам сложно сконцентрировать общие интересы, если мы объединяемся, то сможем влиять.

логика простейшая.

«ВАЖЕН КАЖДЫЙ, СИЛЬНЫ В СОЮЗЕ»))

Так что свойства распределения как раз влияют на ценообразование.

Если есть ожидания некоторого события, то implied распределения меняются в моменте

Типичный примеры:

— single-stock options перед earnings

— brexit

А дальше все просто: какое распределение подставите в формулу среднего, то и получите. И на графиках представлены просто средние (в % от текущей цены) для опционов на страйках в % от текущей цены, по эмпирическим распределениям %% изменений соответствующих инструментов. Никаких «поправок» в эмпирических распределениях я не делал.

Если подставить Блэка-Шоулза, то и «улыбки» быть не должно, а при любом симметричном распределении не может быть «ухмылки». Что собственно и получилось для пары евро-доллар.

И я только доказал, что если совершить одномоментно любые сделки на всех опционах с одним сроком погашения по этим ценам, рассчитанным при реальном распределении (чаще всего неизвестном), то в среднем получим минус безрисковая ставка, если сумма всех продаж-покупок дала деньги или плюс безрисковая ставка, если сумма всех продаж-покупок «отобрала» деньги. И это при нулевой комиссии.

Из этого следует, что составлять любую комбинацию на опционах с одним сроком погашения имеет смысл тогда и только тогда, когда реальные цены на одном или нескольких страйках «существенно» отличаются от указанных средних по реальному распределению. Или, переформулируя иначе, имеет место «существенное» отличие реального распределения будущего %% приращения цены от подразумеваемого рынком.

А все, что я делал с реальным рынком — это строил для ближайших месячных опционов RI подразумеваемые рынком распределения для 10 и 21 торгового дня до погашения отдельно по бидам и оферам, на которых в «стаканах» набирается по 100 контрактов и понял, что разница между этими распределениями такова, что спекуляции в этих опционах со сроком в позе до недели — полная бессмыслица.

Так что неэффективность вроде есть, но «работает» только при 99%-й уверенности в том, что модуль среднего будущего приращения больше безрисковой ставки до экспирации и знаку этого среднего не изменится «по пути». А в теории заработать на ней просто: продаем опцион «вне денег» и покупаем «в деньгах», но на практике, увы.