Блог им. mozg

Фонды REIT - инвестиция в недвижимость или в акции?

- 15 июня 2021, 17:27

- |

Небольшая заметка о крайне популярном заблуждении в российском инвестиционном сообществе, которое звучит так: «Хочешь инвестировать в недвижимость? Просто купи REIT!».

Напомню, что несколько месяцев назад я продал последнюю инвестиционную однушку, посчитав исторические и ожидаемые доходности инвестиций в жилые «однушки» под аренду и решив переложить эту часть портфеля в альтернативные инструменты — фонды коммерческой недвижимости.

Самый частый вопрос, который я слышу, когда говорю о ЗПИФах недвижимости это вопрос «Зачем они нужны, если есть REIT?». И действительно, кому придет в голову покупать непонятные российские фонды, когда есть надежные, проверенные временем зарубежные фонды REIT?

Попробую сравнить эти два варианта, и оценить так ли они равнозначны, и так ли очевиден выбор.

Зачем вообще недвижимость в портфеле частного инвестора?

Банальные версии звучат так:

- Недвижимость всегда растет в цене;

- Недвижимость гарантированно защищает от инфляции;

- 30% состояния самых богатых людей это недвижимость;

- Недвижимость никогда не отберут;

- Не нужно никаких знаний, .

Конечно, все это не совсем верно, и легко найти аргументы против каждого из этих утверждений.

На мой взгляд, основная задача недвижимости — это психологическое спокойствие, которое дает недвижимость, и это становится особенно важно, когда вы начинаете изымать часть дохода на потребление.

Если Ваш портфель состоит из акций, то в периоды высокой волатильности, до конца непонятно, сколько вообще денег Вы можете изъять в этом месяце, ведь портфель упал на ХХ% и аналитики прогнозируют великую депрессию.

Недвижимость дает психологическое спокойствие от наличия относительного минимального дохода, который в любом случае поступит на счет.

Да, цены на недвижимость волатильны, но мы не знаем точных оценок до момента продажи, поэтому психологически владеть таким активом проще. И недвижимость отлично дополняет портфель акции/облигации, снижая волатильность, повышая предсказуемость дохода, и как следствие, снижая количество бессонных ночей инвестора.

Так, подходят ли REIT’ы для этой задачи?

Как все знают, REIT — Real Estate Investment Trust, фонды недвижимости, которые инвестируют в:

- Недвижимость (жилую, коммерческую, офисную, гостиничную, тюрьмы, дома престарелых, дата центра, лесные угодья, базовые станции операторов и так далее) — Equity REIT

- Ипотечные ценные бумаги — Mortgage REITs

- И то и другое (Hybrid REIT)

Согласно законодательству США, REITs должны распределять между своими инвесторами не менее 90% дохода.

Выглядит как отличная альтернатива прямому владению недвижимостью, но так ли это?Минусы REIT’ов и почему REIT ≠ Недвижимость

Корреляция с рынком акций

Главное отличие, REIT — это по сути обычный бизнес управляющей компании, акции которой свободно торгуются на открытом рынке, и, в зависимости от рыночной ситуации могут иметь волатильность как у акций, или больше. При этом корреляция с рынком акций близка к единице, то есть держа в качестве альтернативы в портфеле фонды REIT, вы получаете волатильность такую же или больше чем у акций (последние два кризиса — 2008г и 2020г REIT падали сильнее других акций).

Корреляция близка к единице бОльшую часть времени (сравнение широкого фонда рейтов VNQ с ETF на S&P500)

Вряд ли такая «недвижимость» добавит инвестору спокойствия в кризисный период.

Кредитный риск, высокая чувствительность к рыночным циклам и процентным ставкам

Если Вы считаете, что покупая акции REIT’а, вы покупаете долю в объектах недвижимости, то это не совсем так. Проблема в том, что все REIT’ы используют кредитное плечо, и их закредитованность постоянно растет, а значит REIT подвержен кредитному риску и риску банкротства. Пока процентные ставки на нуле — долг не проблема, но будет ли так продолжаться вечно?

Согласно балансовому годовому отчету одного из крупнейших фондов в сфере торговой недвижимости — Simon Property Group, бОльшая часть объектов куплены на кредитные средства:

- Assets (балансовая стоимость объектов) без амортизации — 38 млрд$

- Debt (долг) — 31 млрд $

- Interest expense (проценты по долгу) — 0,784 млрд $

- FFO (операционный доход) — 3,2 млрд $

- interest expense/FFO = 0,25, то есть даже при столь низких ставках четверть дохода уходит только на обслуживание долга (без погашения тела)

- debt/FFO — 9,6, то есть около 10 лет всю прибыль от деятельности фонда нужно направлять на погашение долга для его погашения, без учета процентов.

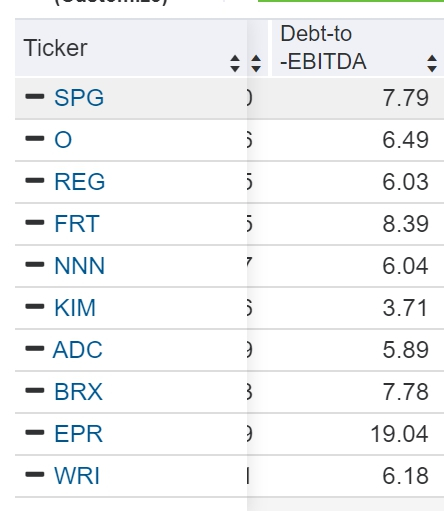

Debt/EBITDA по REIT из ритейл сектора, закредитованность у всех примерно одинаково высокая

Похоже ли это на альтернативу прямому владению недвижимости? На мой взгляд нет.

Напротив, в ЗПИФН для неквалифицированных инвесторов запрещено использование кредитных средств, поэтому 100% капитала составляют деньги пайщиков, кредитный риск исключен и это больше похоже на владение долями в недвижимости

Сложность с определением стоимости чистых активов фонда

Недвижимость по международному стандарту отчетности (GAAP) ставится на баланс по цене покупки, и ежегодно амортизируется, и если здание куплено давно то понять его рыночную стоимость (NAV — net asset value) можно только косвенно, через CAP RATE (аналог мультипликатора E/P — «доходность»).

Это тот самый «доходный» метод, который используют оценщики и при оценке недвижимости в РФ, в основе которого лежит текущая норма доходности для этого типа недвижимости (CAP RATE) и ее соотношение с текущим денежным потоком (Net Operation Income, NOI, или чистый операционный доход = ЧОД) от сдачи в аренду.

СЧА = ЧОД / НОРМА ДОХОДНОСТИNAV = NOI / CAP RATE

Этот метод только приблизительно может позволить посчитать рыночную стоимость имущества фондов, но как и в случае с ЗПИФН, эта стоимость неизвестна до момента продажи и до конца непонятно, какую премию мы платим на рынке к стоимости активов REIT’а.

Защита от инфляции не гарантирована

Проблема в том, что CAP RATE зависит от текущих процентных ставок (выше ставка — выше требования к доходности недвижимости), а та косвенно зависит от инфляции (выше инфляция — выше ставка), поэтому при инфляции недвижимость может даже подешеветь, так как возрастет и стоимость обслуживания долга.

В случае с ЗПИФН, инфляция транслируется в чистый операционный доход (через рост арендных ставок, если это предусмотрено в договоре аренды) и это нивелирует возросшие требования к доходности. В случае с REIT’ами, этот рост может быть съеден ростом стоимости обслуживания долга, что приведет к падению СЧА (в формуле — CAP RATE находится в знаменателе, значит чем он выше, при неизменном операционном доходе, тем ниже расчетная стоимость объекта).

Налог на дивиденды 30%

При покупке зарубежных REIT’ов через российских брокеров, даже при наличии справки w8ben, взимается налог 30% на дивиденды, что делает вложения еще менее привлекательными, так как основной доход такие фонды генерируют именно через распределение дивидендов, а акции как правило находятся в «боковике».

При покупке через зарубежного брокера, взимается обычный налог 10+3%, но зарубежный брокер это дополнительные сложности: комплаенс, издержки при вводе-выводе, риск блокировки активов, ежегодная подача все большего количества документов в российскую налоговую, самостоятельный расчет НДФЛ с большим количеством нюансов, и так далее и основная часть частных инвесторов все равно использует российских брокеров.

При покупке российского ЗПИФН — налог 13%, налоговый агент — УК, или брокер, ничего дополнительно делать не нужно.

Вывод

В отличие от ЗПИФН, REIT’ы не являются прямой альтернативой владению недвижимостью. По существу, они больше похоже на обычные акции обычных компаний, бизнесом которых является покупка объектов недвижимости с кредитным плечом, и сдача их в аренду. Этим компаниям присущи те же риски, что и любому другому бизнесу, вплоть до банкротства, а волатильность и падение в кризисы даже больше чем у акций.

Дает ли это спокойствие и предсказуемость, которое я ожидаю от недвижимости в своем портфеле? Однозначно нет.

В своем портфеле REIT’ы я отношу к классу «акции» а не к классу «недвижимость».

Это не полноценное сравнение ЗПИФН и REIT, поэтому очевидные преимущества и отличия тех и других не приведены сознательно. Я не агитирую за тот или иной вид инвестиций и в моем личном портфеле есть и те и другие.

Чтобы структурировать информацию, в следующей публикации сделаю более полное сравнение REIT <-> ЗПИФН

А пока, если кому интересно, я немного пишу:

- в блоге (тут уже несколько обзоров разных ЗПИФов, и в ближайшее время продолжу обзоры)

- в телеграмм канале

Ничего не продаю, не занимаюсь обучением и консультированием, и вообще очень ленюсь, и каналы и блоги хоть немного заставляют шевелиться :-)

теги блога Алексей [buythedip]

- 3ндфл

- Alibaba

- asset allocation

- etf

- finex

- Finex ETF

- FinEx Rus Eurobonds ETF FXRU

- fxmm

- fxru

- Geist

- ib

- interactive brokers

- ipo

- REIT

- TAL Education Group

- tencent

- адр

- акции

- альфа банк

- Альфа капитал

- Альфа-Банк

- банк

- бкс

- бпиф

- брокер

- брокеры

- вклад

- внж

- вопрос

- Газпром

- гдр

- деньги

- диверсификация

- дивиденды

- Доллар рубль

- доходность

- здоровье

- ЗОЖ

- зпиф

- ЗПИФ "Фонд Первичных Размещений"

- ЗПИФ недвижимости

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- иностранные инвестиции

- инфоцыгане

- итоги

- казино

- Китай

- комплаенс

- копилка

- кризис

- курс доллара

- ликвидность

- Мовчан Андрей

- на пенсию в 35

- на пенсию в 35 лет

- налоги

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- новости рынков

- Облигации

- пассивные инвестиции

- пассивный доход

- пенсия

- Питание

- ПИФы

- ПНК Рентал ЗПИФ

- политика

- пузырь

- рубль-доллар

- санкции

- сырьё

- Тинькофф Инвестиции

- фонды

- хайп

а если возможность дешево занимать под залог недвижки, то чеже не занять то?

кстати есть недвижка в виде земли… т.е можно скупать агро

1. У Сбера доходность за три года -7.2%

2. У Региона с 2019 года рост стоимости пая с 302000 до 323000 руб. Не впечатляет.

3. У ВТБ за один год 2,46%

4. У Альфы за 11 лет в 3 раза упала цена пая

Мы видим, что у российских ЗПИФ низкая доходность, что говорит о системных проблемах этой индустрии. И валюта — рубли, что само по себе не айс. Извините, но лучше Reit через IB, c дивами 6-8% в USD

так же расчетная стоимость не до конца отражает стоимость имущества.

2020 год сложный для ряда объектов, что там внутри выбранных не знаю

в ВТБ деньги завели только в конце 2021 года, некорректно смотреть доходность за год (там до сих пор большую часть занимают ОФЗ, фонд формируется).

И вообще странно что я должен оправдываться за доходность фондов, когда я говорю про разницу в оболочках. Если кто то считает что ему нужна альтернатива недвижимости по какой то причине, то ЗПИФН как ни странно куда больше этому соответствует чем REIT

Про доллары не знаю как комментировать, каждый сам определяет доли активов в разных валютах и регионах, если кому то нужны рубли, то он понимает зачем они в портфеле.