Блог им. KirillSKuznetsov

Оценка технологических компаний: мы снова в tech bubble?

- 19 июня 2021, 08:08

- |

Довольно часто последнее время мы слышим, что текущая ситуация — повторение tech пузыря 2000х, который должен лопнуть с сопоставимыми последствиями.

Для того чтобы постараться проверить это, мы рассмотрели мультипликаторы стоимости EV/LTM EBITDA и EV/LTM Sales, а также темпы роста выручки для технологических компаний в период кризиса доткомов и сейчас, отобрав компании и похожие отрасли по метрикам роста на доткомовские.

Макроэкономическая конъюнктура

Прежде чем мы погрузимся в оценки компаний и отраслей, впомним основной для финансовых рынков макроэкономический фон. Начнём с индекса S&P500, уже давно превысившего доковидный уровень:

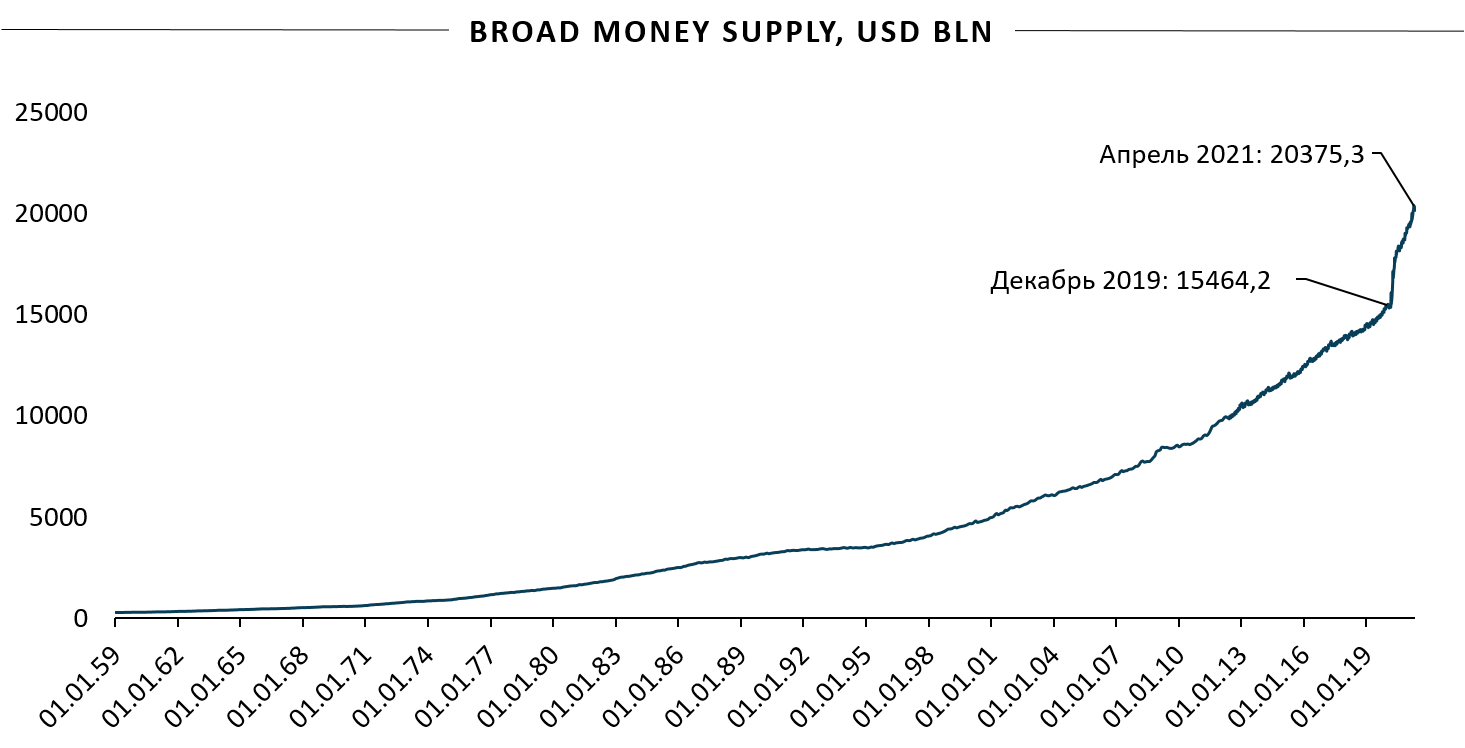

Многие связывают «перегрев» именно с этим обстоятельством. Однако предложение денег также продемонстрировало рекордный рост за последний период:

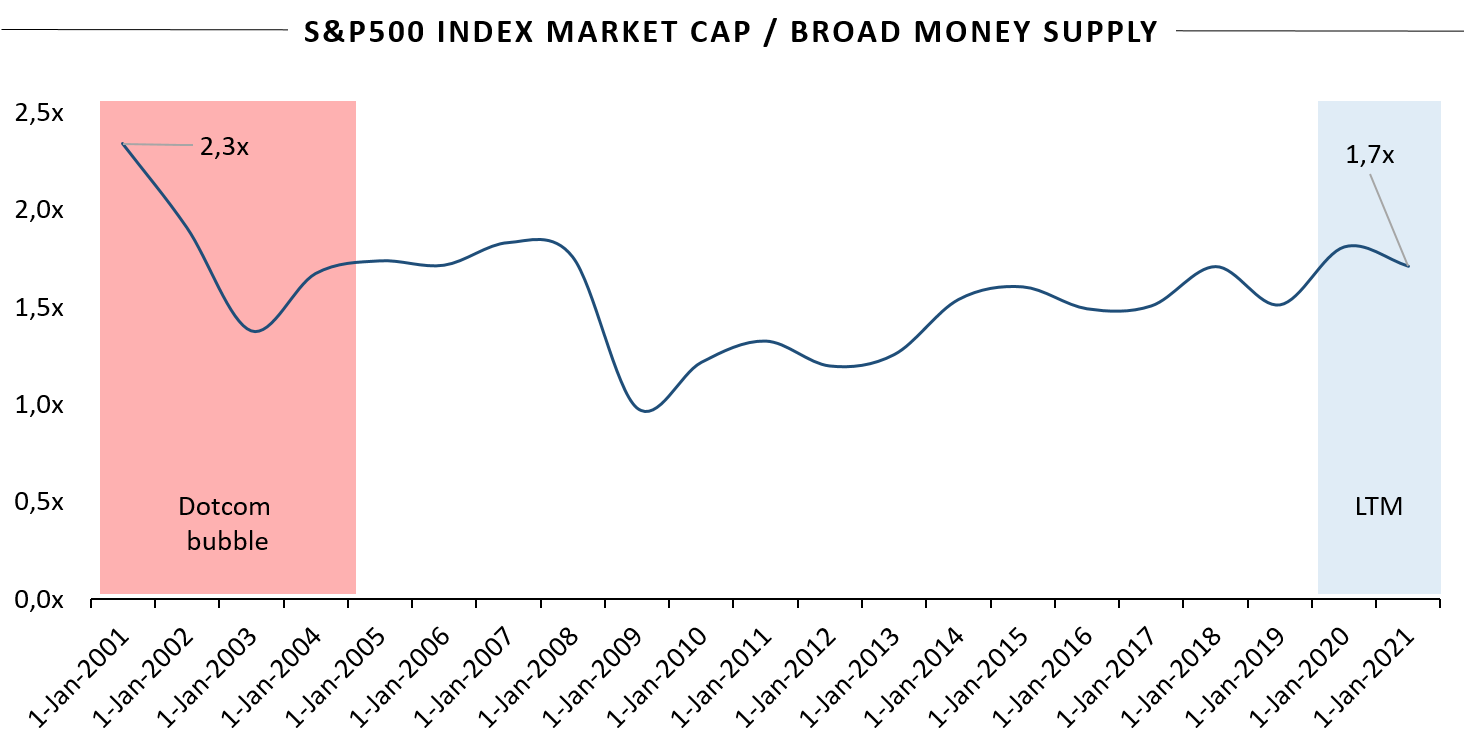

Из-за значительного притока новых денег, рыночная капитализация S&P500, деленная на широкую денежную массу, всё ещё на 49% ниже в сравнении пузырём доткомов:

Это обстоятельство частично оправдывает недавнее ралли S&P500: индекс уже не кажется таким перегретым.

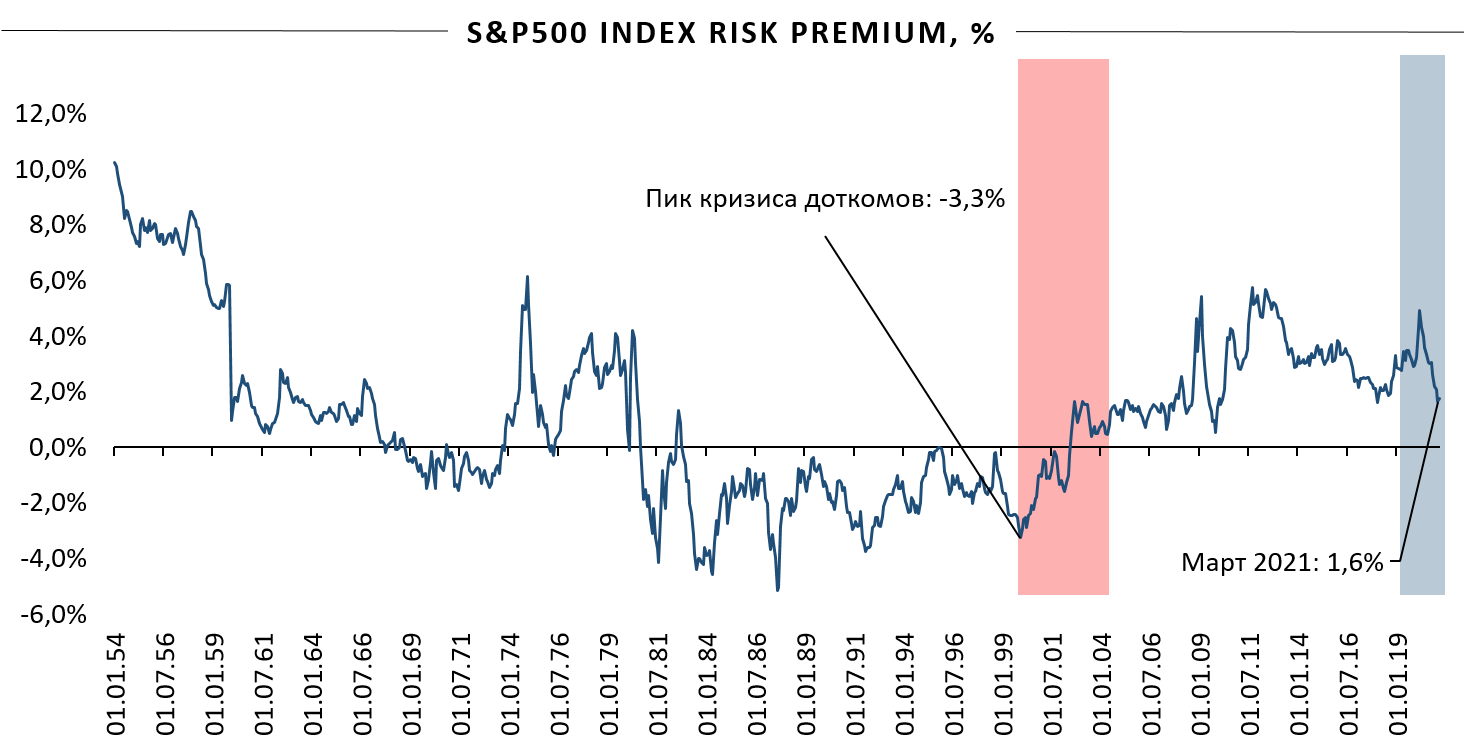

Более того, если мы возьмем премию за риск S&P500 как разницу между соотношением E/P S&P500 и ставкой доходности 10-летних казначейских облигаций США, премия за риск S&P500 также будет выше, чем в 2000-х годах:

SAAS — оценён достаточно дорого

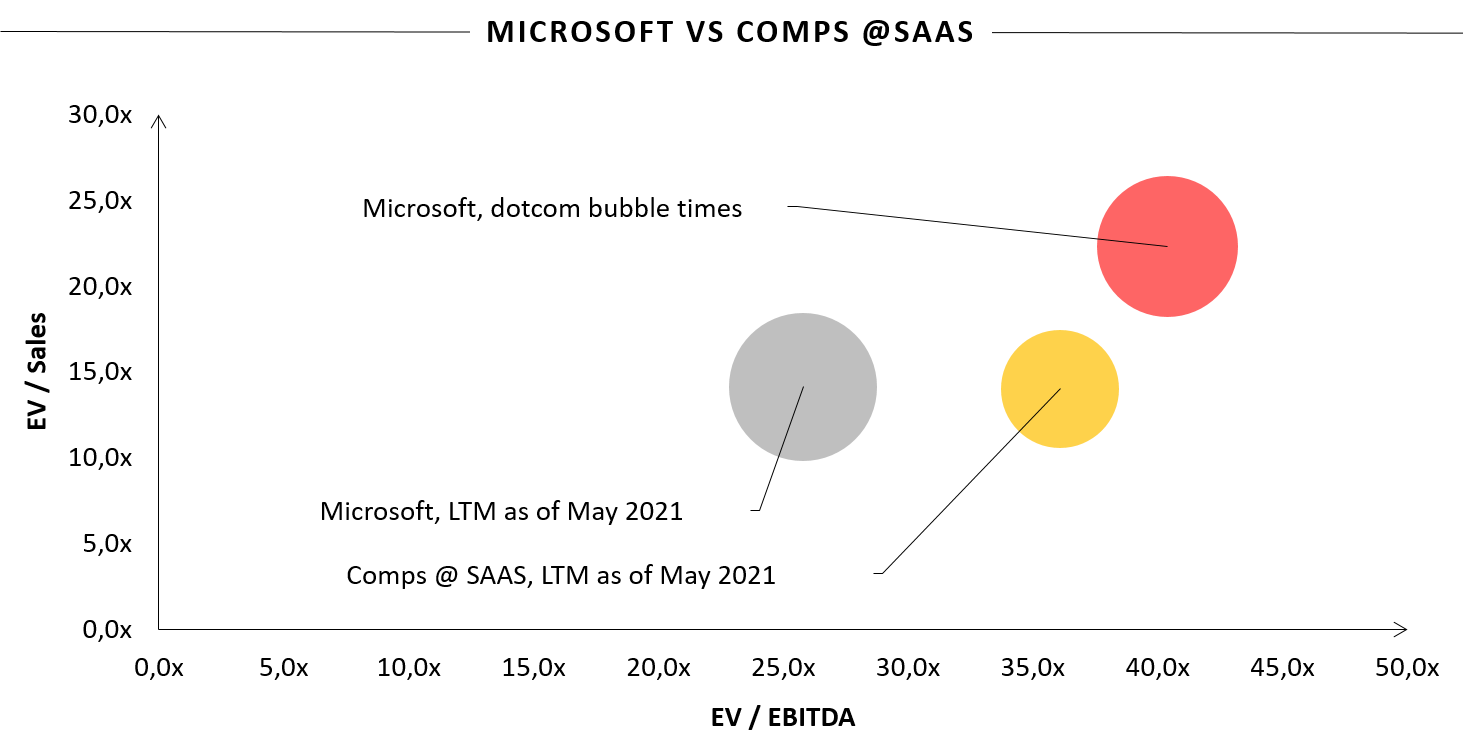

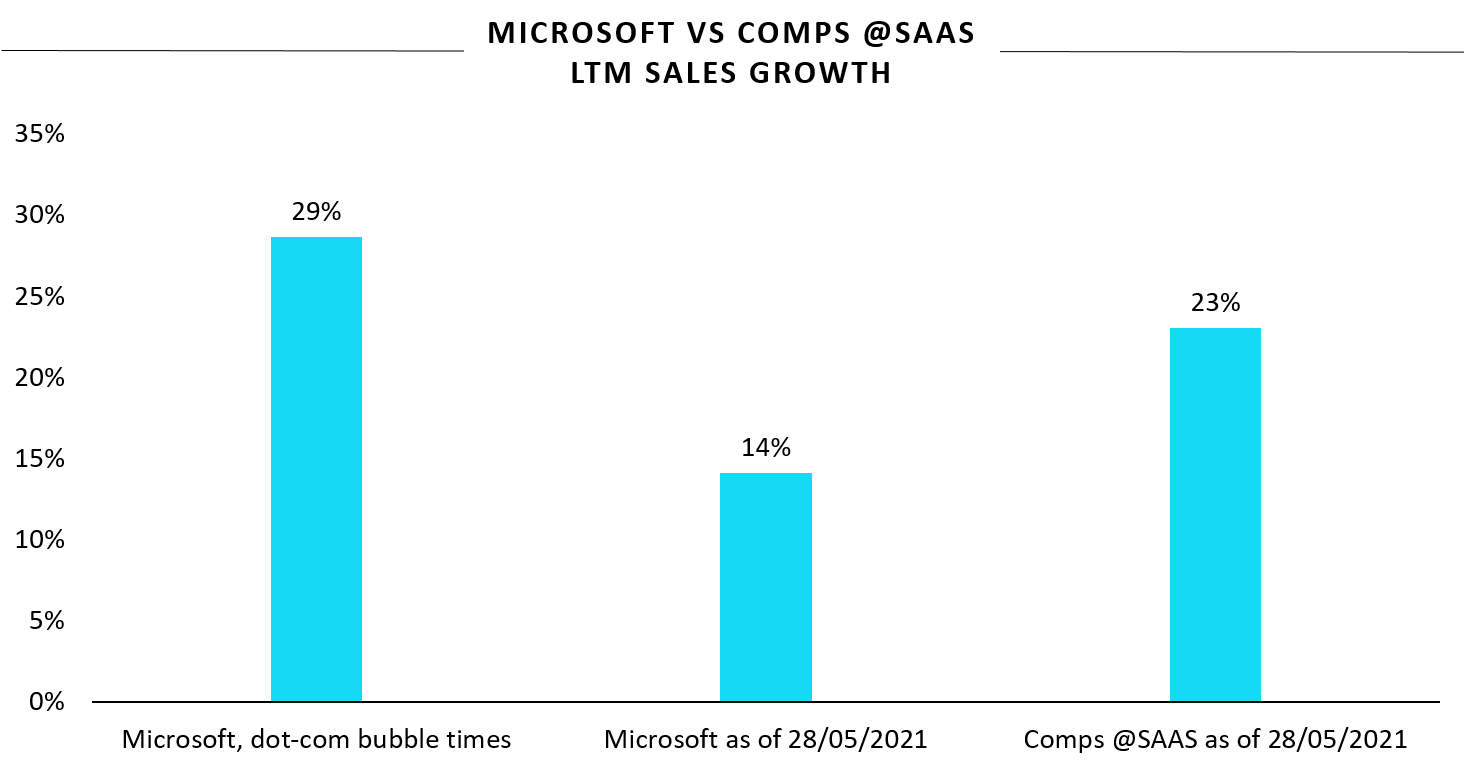

Начнём с сектора SAAS (software as a service; ПО по подписке). В качестве аналога для сравнения с сектора возьмём Microsoft.

Справочно, в comps вошли: Proofpoint, Appfolio, Paylocity, Paycom Software, RealPage, Mimecast, Qualys. Cornerstone, OnDemand, LogMeIn, J2 Global; Размер «пузырька» (радиус круга) — рыночная капитализация по логарифмической шкале (для улучшения визуализации).

Прибыльные компании сектора сегодня в среднем стоят 36x EBITDA в то время как Microsoft времён кризиса доткомов стоил 40x. Довольно близко, с учётом чуть более низких темпов роста выручки:

Сектор растёт по выручке слегка медленнее Microsoft во время кризиса доткомов но и оценён более реалистично, хотя и не дёшево

По EV/EBITDA сектор оценён достаточно дорого. При этом, небольшой запас роста ещё есть, с учётом более низких ставок (более низкой стоимости денег), а также большего объема денежной массы сегодня.

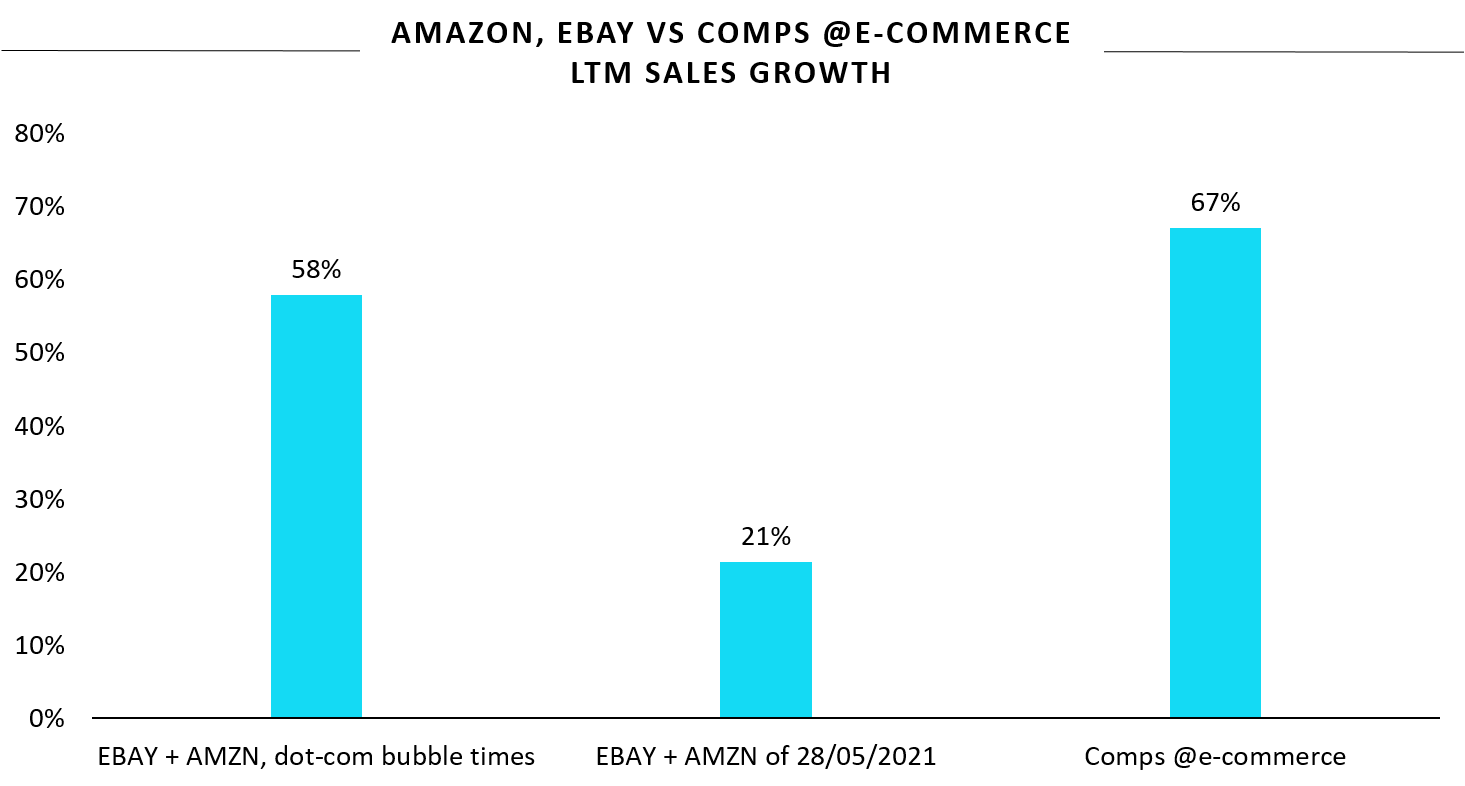

E-commerce — до пузыря ещё далеко

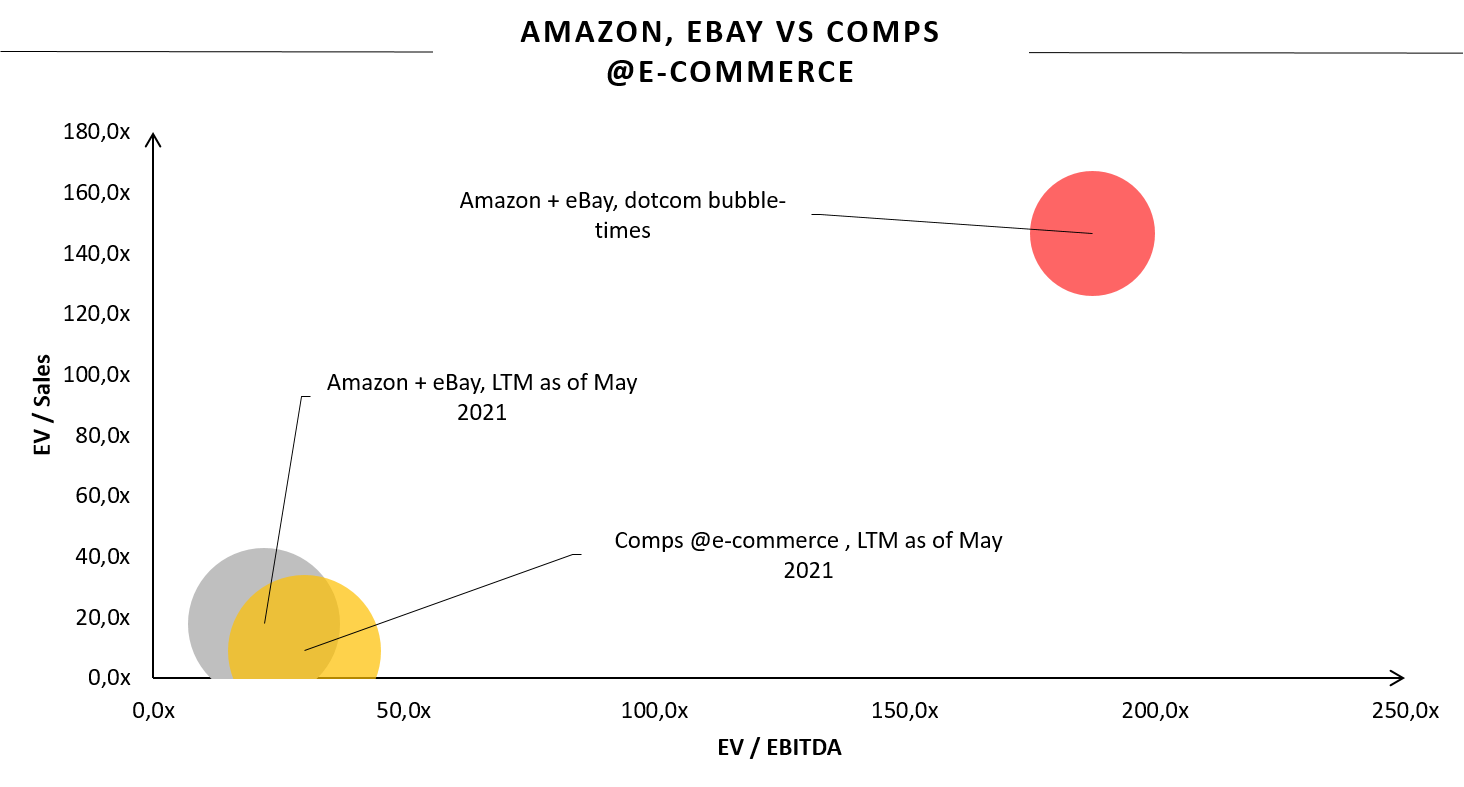

Перейдём к сектору электронной коммерции. Здесь в качестве бенчмарка возьмём усреднённые показатели eBay и Amazon:

После подобного графика многие вероятно пересмотрят значение термина «пузырь»

Справочно, в comps вошли: Mercado Libre, JD, Alibaba, Pinduoduo

Немыслимые значения EV/Sales и EV/EBITDA в 2000-ные объясняются скорее всеобщим хайпом на новые прогрессивные компании, нежели чем темпами роста выручки, которые можно было бы назвать адекватными оценке по EV/EBITDA в 187.5х(!):

Компании сектора превосходят бенчмарк по темпам роста выручки как во время кризиса, так и в наши дни

При этом, компании сектора показывают лучший рост выручки, чем бенчмарк, и при этом стоят по EV/EBITDA (и по EV/Sales). По этим причинам, кризис в секторе не кажется высоковероятным событием в ближайшее время.

Момент, который требует внимания — это оценка самого Amazon. Основной вопрос в том, сможет ли этот FAANG гигант и далее показывать столь высокие темпы роста финансовых показателей. Если да, то компания скорее оценена справедливо. Если нет, то в акциях может быть умеренная коррекция.

Information Technology — похоже что переоценки нет

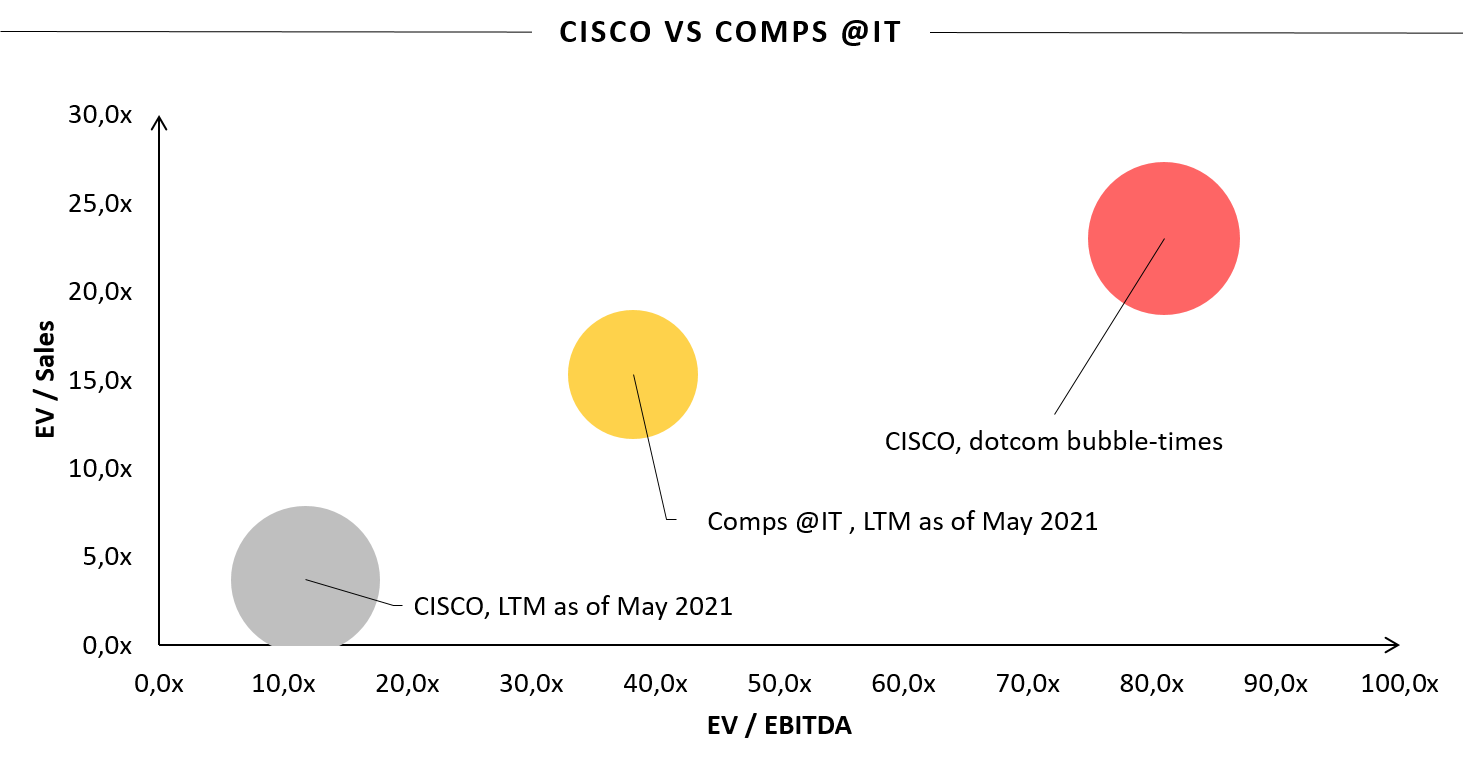

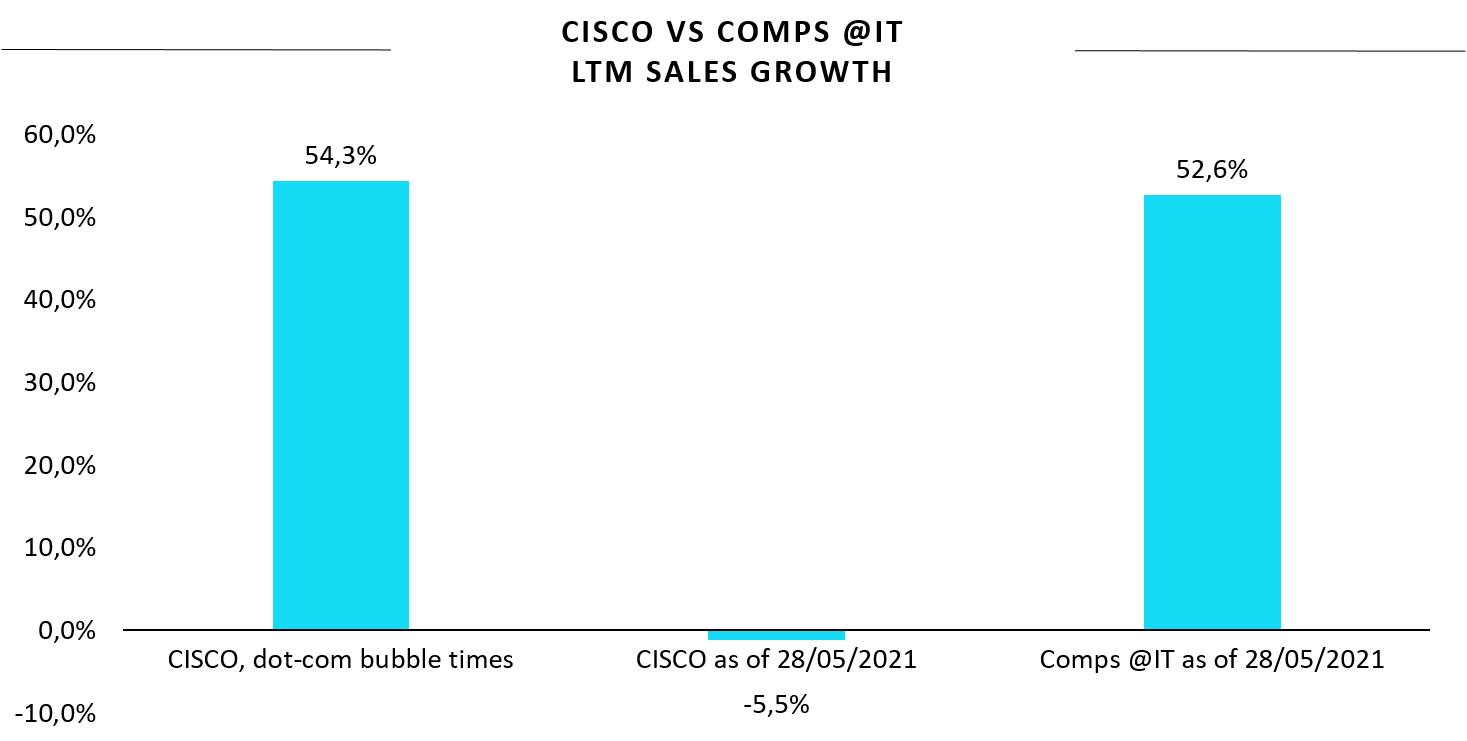

Одна из видных компаний 2000х — Cisco из сектора Hardware, но в настоящее время сходными темпами роста выручки обладают скорее только software компании (которые традиционно дороже hardware визави), поэтому для сравнения приводим их. Картина получается сходная и с другими технологическими секторами: сектор оценён умеренно.

Справочно, в comps вошли: Xperi, Zscaler, MongoDB, Zepp Health, SS&C Technologies

На первый взгляд Cisco сегодня кажется наиболее недооценённым. Однако у Cisco отрицательный рост выручки, что и объясняет сильный дисконт к другим компаниям индустрии:

Низкая оценка Cisco вполне объяснима при взгляде на рост выручки

Более высокие темпы роста ведут к обоснованно более высокой оценке по EV/EBITDA. По этой причине в секторе IT перегрева также не наблюдается, хотя и дешёвым его тоже назвать нельзя.

Вывод

Из рассмотренных 3 технологических секторов ситуации сравнимой с кризисом доткомов не наблюдается, хотя некоторые — например SaaS и IT оценены недешёво. То есть, скорее некоторый запас для дальнейшего роста ещё может иметь место с учетом большего количества денег в экономике и более низких ставок (в случае сохранении ставок примерно на текущих уровнях).

теги блога Кирилл Кузнецов

- amazon

- BELU

- BHP Billiton

- Cisco

- daqo new energy

- ebay

- Fesco

- FESH

- globaltrans

- h&r block

- Henderson

- IPO

- mail.ru group

- Micron Technology

- Microsoft Corp

- OFS Capital

- S&P500

- S@P500

- SaaS

- SGZH

- SNGSP

- tal education group

- TCSG

- Vipshop Holdings

- X5 Retail Group

- Акрон

- акци

- акции

- Акции РФ

- Алроса

- афк система

- Белуга

- Белуга Групп

- Биннофарм Групп

- втб

- газпром

- ГДР

- ДВМП

- Детский мир

- дивиденды

- Евротранс

- идея

- идея для позиции

- иис

- инвеси идеи. инвестиции

- инвест идея

- Китай

- лента

- м.видео

- мечел

- миллиард

- ММК

- Налоги

- налогообложение на рынке ценных бумаг

- НЛМК

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- полиметалл

- прогноз по акциям

- Ренессанс Страхование

- РСБУ

- русагро

- сбербанк

- сделки M&A

- Сегежа

- Сегежа групп

- сургут преф

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- технологии

- Тинькофф

- тинькофф банк

- ТМК

- ТМК ао

- торговые сигналы

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- фосагро

- ФРС

- Черкизово

- эталон

1) Тогда концентрация была в одном секторе, а сейчас это почти всё что можно купить (как ряд секторов фондового рынка, так и недвижка, авто и комоды);

2) Плечи (как коэффициент, так и абсолютный объём) сейчас на максимальных уровнях;

3)В случае сокращения денежной массы или отсутствия ее дальнейшего роста — будет сильный делеверидж и потенциальный даунсайд очень велик. Сильное падение даже в одном секторе спровоцирует остальные.

По поводу пузыря. Кризис 2008 и падение рубля, как по мне, отлично показали, что без серьёзных изменений в реальных секторах чего-то кардинального на рынке не происходит.