Блог им. AVBacherov

НЕФТЬ И РУБЛЬ. Регрессии в истории

- 01 июля 2021, 14:20

- |

Три года назад я рассчитывал коридор в котором менялся курс рубля в зависимости от стоимости нефти. Тогда я подходил к вопросу чисто математически. Сейчас спустя время очень интересно посмотреть на этот вопрос не только с точки зрения математики, но и в виду политических решений, которые сыграли существенную роль в раскорреляции этих двух показателей в текущей момент.

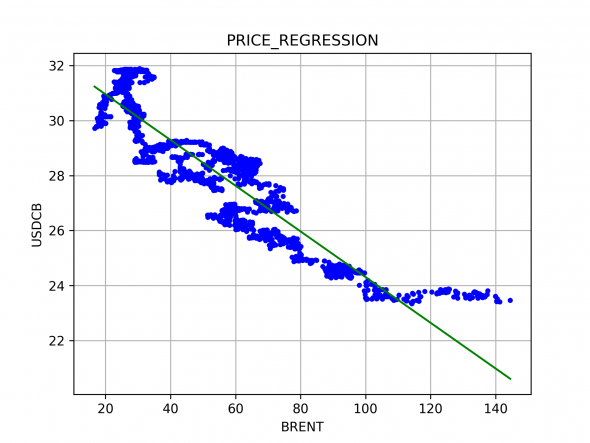

График 2014-2018. Этот период был прекрасен тем, что рубль двигался в фарватере нефти. Можно было достаточно легко предсказывать сколько будет стоить рубль, если нефть будет стоить столько-то. В чем примечательность этого периода? В 2014 году ЦБ РФ перешел к политике таргетирования инфляции, а в 2018 году заработала новая конструкция бюджетного правила, которая его завершила. Коэффициент детерминации линейной регрессии на нем достигал 0.94!

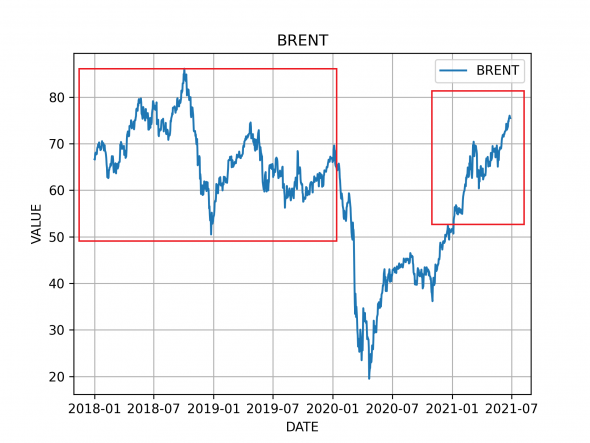

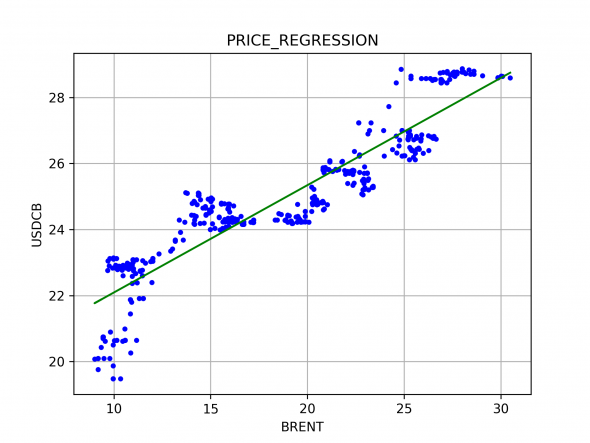

Как видно из графика регрессии 2018-2021 новая конструкция бюджетного правила действительно отвязала влияние нефти на курс рубля. Коэффициент детерминации упал до 0.35.

За эту «стабильность» мы заплатили обесценинием деревянного. Из графика цен на нефть видно, что она колебалась вкруг 70 долларов за бочку достаточно долго. А значит по предыдущей модели курс USDRUB должен был быть в районе 55. Если выкинуть падение 2020, то колебания нефти от 50 до 80 должны были держать его в коридоре от 45 до 65. В реальности же среднее значение курса за этот период составило 67, а минимальное мы наблюдали только в самом начале — 55.6

Кстати, несложно увидеть, что корреляция вернулась в курс когда цены ушли ниже 40 в 2020. Это логично, потому что именно после этой отсечки переставало работать бюджетное правило.

Интересно посмотреть на историю в курса USDRUB в более ранние периоды.

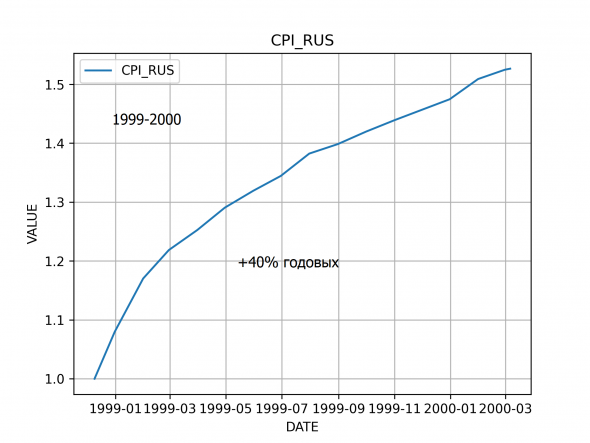

Так после дефолта 1998 и до конца лопнувшего пузыря доткомов корреляция с нефтью была положительной, а коэффициент детерминации был 0.83. Я думаю, это объяснимо слишком высокой инфляцией в тот период — 40% годовых. Да и наверняка шли еще различные после дефолтные процессы.

После же пузыря доткомов, начался период безумного роста цен на нефть, который по сути и позволил показать все те «достижения российской экономики», о которых сейчас так любят говорить наверху. Это был период укрепления рубля, который также прекрасно описывается регрессионной моделью. Коэффициент детерминации 0.85

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- БПИФ

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- Китай

- книга

- конференции

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- цб

- экономика

- экономика России

- юмор

- Ян Арт

2)Использование метрики коэффициента детерминации на временном ряде бессмысленно, как вы сами указали в данных рубля существуют структурные сдвиги, а так же изменяющийся тренд. Если вам нужно строить доверительные интервалы, необходимо прогонять модель через in-sample RMSE, и только после подгонки смотреть на интервалы

3)В рубле существует огромный импульсный отклик от значений предыдущих дней по нефти,RGBI и другим комодам

Вроде ничего не забыл, удачи в корректировках)

К сожалению низкий уровень российской аналитики дает о себе знать, особенно на смартлабе.

И у меня нет никакого желания повторять бесполезную дискуссию снова…

P.S. Если Вы не поняли сарказм в предыдушем ответе, это тоже показательно.

Да, кэрри трейдеры сожрали половину наших накоплений, сбережений и будущих доходов в деревянных. Это факт.

Спросите за курс рубля

Но простой мат. подход приводит к убыткам на дистанции, это факт.

ИМХО:

Нет смысла смотреть на рубль в периоде 1998-2003г., т.к. у нас был дефолт+девальвация, а в мире был большой рост DXY в начале века.

Стабильность процветание (и в РФ тоже) в 2003-2008г. было связано с падением DXY, ростом сырьевых рынков и огромным притоком валюты во многие развивающиеся рынки. (В 2008г. прошёл обратный процесс).

Вся политика ЦБ РФ в 2013-14г. была нужна для того, чтобы рубль упал в 2 раза (сделали с запасом).

Затем сделали условную «стабильность» — см. например график USDKZT за большой срок.

Вангую = нас ожидает ещё 1 «фазовый переход» с ценами 120-150 за бакс втечение 1-5 лет.

Общее — если нашли какую-то закономерность, то пользуйтесь ею! Но всегда помните — она очень временна и заканчивает внезапно!