Блог им. trade_execution

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

— Чистая прибыль на одну акцию (EPS);

— Выручка с продаж;

— Среднегодовой темп роста (CAGR) этих показателей за три года или 5 лет.

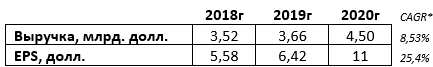

Например, я вижу растущий тренд выручки и прибыли на одну акцию (EPS) по годам:

* CAGR — совокупный среднегодовой темп роста с учетом сложного процента. Показывает на сколько процентов за год прирастает изучаемый показатель. Формула: [(Окончательное значение) / (Начальное значение)] ^ (1 / n) – 1, где n –кол-во лет.

А что дальше? Как из этого определить справедливую цену акции?

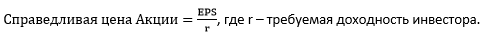

Ответ как всегда на поверхности:

Как правило, консервативные инвесторы требуют:

— в облигациях, чтобы r=ключевая ставка ЦБ*1,5

— в акциях, чтобы r=ключевая ставка ЦБ*2

Для вышеприведенного примера ответ будет:

На самом деле, у каждого инвестора своя требуемая доходность, т.е. субъективная цифра. Это из-за того, что на всё есть свои альтернативные варианты вложения денег, поэтому r может быть абсолютно любой.

Для объективной оценки используются более сложные методы: с темпами роста показателей, с оценкой по мультипликаторам и с моделью оценки доходности капитальных активов (англ. CAPM). В последнюю очередь используют самый сложный метод оценки — DCF (метод дисконтированных денежных потоков), где вероятность ошибки очень велика, из-за чего с ним нужно быть очень осторожным.

Количество собранных лайков ♥ под этим постом будет указывать на вашу заинтересованность темой справедливой оценки акций!

От этого еще и будет зависеть дальнейшее развитие обсуждение темы на моем Т-канале, где можно будет узнать больше о других способах оценки акций, таких как:

— использование показателей с учетом темпов роста (Активов, Продаж и Долгов) и финансового рычага;

— оценка справедливой стоимости акции по аналогии с такими мультипликаторами, как EV/EBIT других компании;

— CAPM.

Также не забудьте подписываться на мой Телеграм-канал: @trade_execution

теги блога Trade execution ↝

- AAP

- Adtalem Global Education

- Advance Auto Parts

- Amazon

- AMZN

- ATGE

- booz allen hamilton

- CAPM

- Check Point Software Technologies

- ebay

- Financial

- finviz

- finviz.com

- gamestop

- gazp

- GILD

- GILEAD SCIENCES

- Google finance

- LKOH

- market data

- marketwatch

- NBIX

- NLSN

- NVTK

- p/e

- PHM

- PulteGroup

- REGN

- Robinhood

- ROSN

- S&P500

- SJM

- sp500 анализ

- SPY анализ рынка американский рынок

- Thor Industries

- traiding

- Vertex

- Virtu Financial

- VRTX

- акции

- акции США

- американские акции

- анализ

- Анализ S&P_500

- анализ акции

- анализ акций

- анализ графиков

- аналитик

- Аналитик предполагает

- аналитика

- анлитика

- Бета коэффициент

- Билл Гейтс

- доходность

- доходность акции

- знания

- идеи

- инвест идеи. инвестиции

- инвестидея

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестор

- итоги

- итоги месяца

- ключевая процентная ставка

- ключевая ставка цб

- Книги

- Книги по трейдингу

- маркет-мейкинг

- мультипликаторы

- мысли вслух

- Облигации

- офз

- пандемия

- полезные ссылки

- понимание рынка

- портфель

- портфель акций

- портфель инвестора

- прикол

- Прикрытый Интрадей

- размер позиции

- риск

- Самообразование

- скачать бесплатно

- скринер

- справедливая стоимость

- справедливая цена

- строительство домов

- торг сигнал

- торговые сигналы

- точка входа

- трейдинг

- трйдинг

- Финансовая отчетность

- финвиз

- фундаментал в торговле

- фундаменталка

- фундаментальный анализ

Смотрю умных людей, у них такого нет.

Я художник-сюрреалист. Мои подходы не вызовут у вас восторга.

Рановато вам ещё инфоцыганить с телеграммом, самому бы прежде разобраться 😉

Попробуйте осознать зачем существует мульт PEG. Это легко даст и понимание как его прикрутить в т.ч. и к примитиву. А скопипастить статейку ради рекламы своей телеги может и обезьяна. Но мы же — не она 😉

А вам нужны, наоборот, методы ценообразования для покупки, и не товаров и услуг, а финансовых активов. Это другая область экономики — инвестирование и финансовый менеджмент, там есть свои умные люди и книги, и понятие справедливой стоимости там есть.

Правда я писал об оценке финансовых активов покупателем, вы точно мне собирались написать?

Общая формула:

доходность= безрисковая ставка+ премия за риск.

Как мы можем посчитать будущий рост лучше тысяч инвесторов и миллионов потребителей продукта компании или связанных продуктов

Только ожидания и стоит оценивать, иначе никак

Для 19 века

Посчитайте эту характеристику для Теслы или биткоина.

Для реалий паханата — для МТС или Аэрофлота — с отрицательным капиталом.

Если уж «кто то» решил быть умнее индексного инвестирования, то и подход обязан быть сложнее — учитывать закредитованность, соотношение долга к капиталу, дивдоходность, рентабельность капитала, капитализацию и много чего еще.

Рекомендованный Вами подход ни чем не отличается от теханализа, только другими методами....

и что должно быть результатом? Пройти мимо Норникеля или набрать на всю котлету МТС?

ИМХО, при фундаментальной оценке не может быть экспресс оценок. Если не хочется шерстить 300 с лишним акций — вполне хватит 34 из индекса или отсортировать для поиска банальное Р/Е.

Не понял?

Зачем Вам супер актив по завышенной цене?

Берём прогноз аналитиков средний за последние 2 месяца и делим на макс просадку за последние 12 мес для оценки волатильности, риска. Доходность / риск выше 1 будет приемлемой.

А так, справедливая цена та, которую сейчас рынок считает справедливой. Врядле расчёт даёт какие то большие преимущества. Риск менеджмент важнее!

Также, вспомните что случилось с российскими акциями при резком увеличении ключевой ставке в 2014г.

Вот яркий пример:

www.interfax.ru/business/413458

Автор, привет!

Как уже сказали, действительно, нужно как-то учитывать хотя бы прогнозные темпы роста. А иначе выходит, что мы, беря во внимание EPS, например за 2020 год, получаем лишь справедливую цену для прошедшего 2020 года, и никакой связи с настоящим и будущим не имеем. Т.е. нужно дальше прикручивать наиболее релевантный средний темп роста ключевых метрик.

За статью спасибо, промотивировала немного погуглить, почитать и обновить имеющиеся знания в данном вопросе)

Что вы врёте, Баффет не так принимает решения.

Пойду выкину все книги, нафига читать 3к страниц в учебниках по финансовой отчётности…

Traitops, в учебниках по финансам это тоже есть — на первых страницах. Выглядят такие формулы так:

PV = FV * 1/(1+R)n

FV = PV (1 + r)

У меня просто всё без формул, читаю Анализ ценных бумаг Грехэма.

Traitops, Грехэм конечно классика. Насчет конечной формулы руководствовался:

1. Беннинга Ш.

2. Как оценить бизнес по аналогии

baltic13, я бы не назвал это ошибкой, а всего лишь заведомая усеченная для данного поста информация )

акция — это товар. у товара есть цена и ценность, и они не равны. потребитель нерационален.

Для меня, как для новичка, было интересно. Спасибо. Отдельный момент который поменял точку зрения: как я могу решать какая мне интересна цена, а не смотреть на то что предлагает рынок.

Вопрос про EPS. Я обычно смотрю на дивидендную доходность, хотя конечно и можно рассматривать рост. Но в таком случае, формула не идеальна для дивидендных выплаты ниже 100% от прибыли(например 30%). Но это и не проблема, так как деньги направляются на увеличение капитализации компании. Следовательно вопрос, а как можно оценить, что компания может эффективно использовать 70% дохода и получать доходность, вместо того что бы платить их мне?