SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

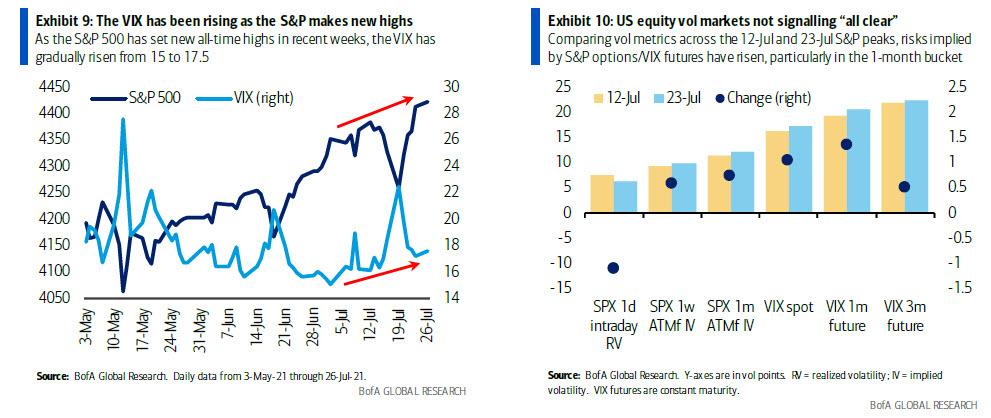

Что-то странное происходит под спокойной поверхностью рынка: следуя нашим недавним наблюдениям за индексом Skew, достигшим исторического максимума, команда по производным финансовым инструментам Bank of America пишет, что даже когда S&P достиг новых максимумов, рынки волатильности не показывают того же «все чисто». Считают, что:

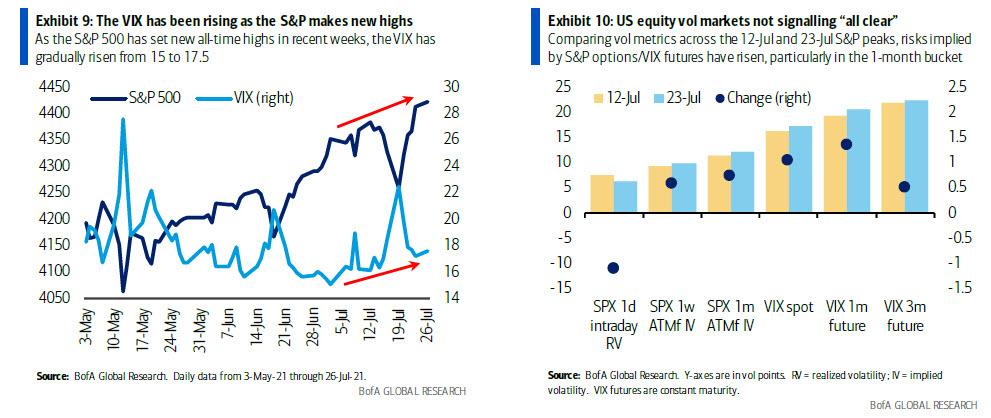

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

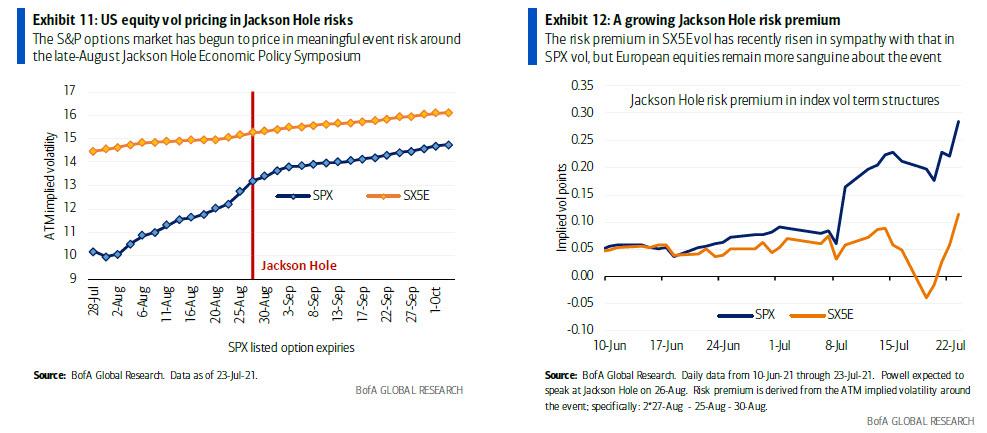

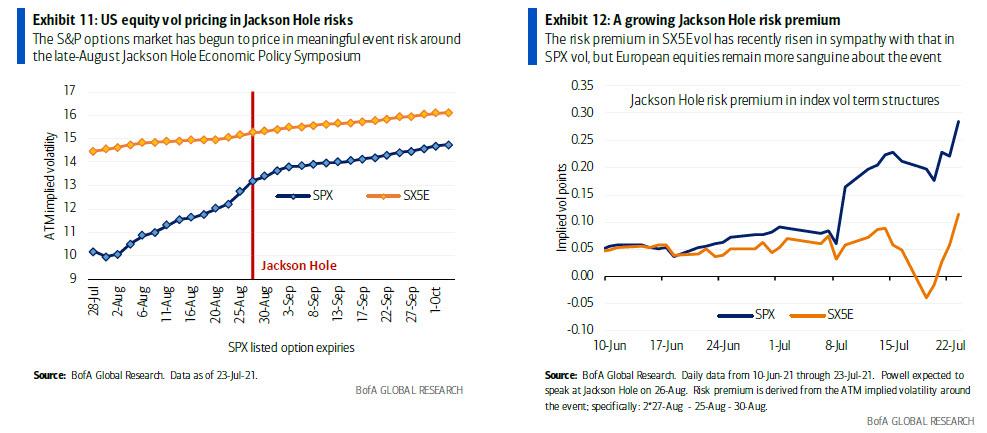

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).  Рынок VIX также отражает растущую озабоченность по поводу Джексон-Хоула, о чем свидетельствует исторически большой разрыв между спотовыми VIX и 1-месячными фьючерсами на VIX с постоянным сроком погашения, и продолжает предусматривать очень надежную премию за выпуклость (Иллюстрация 14) для учета все еще повышенного риска нестабильности в американских акциях.

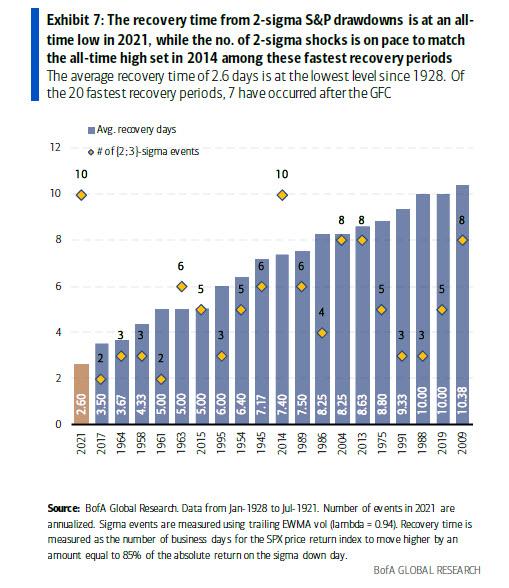

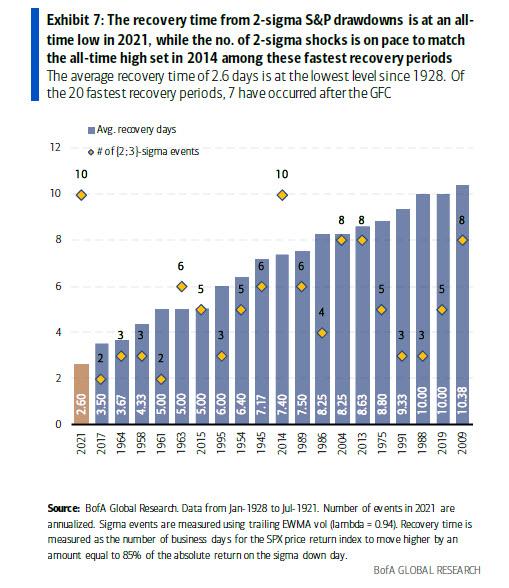

Рынок VIX также отражает растущую озабоченность по поводу Джексон-Хоула, о чем свидетельствует исторически большой разрыв между спотовыми VIX и 1-месячными фьючерсами на VIX с постоянным сроком погашения, и продолжает предусматривать очень надежную премию за выпуклость (Иллюстрация 14) для учета все еще повышенного риска нестабильности в американских акциях. Тем не менее, несмотря на растущую нервозность рынка вокруг Джексон-Хоула, розничным инвесторам на это может быть наплевать, и, как также отмечает BofA, популярность феномена «купи падение» на американских акциях продолжает расти, даже несмотря на то, что на рынках наблюдается рекордное количество внезапных шоков. Учтите, что после последнего падения S&P с двумя сигмами 19 июля — когда Goldman позорно советовал клиентам не покупать на спаде — S&P 500 на следующий день восстановил свои потери и установил новый рекордный максимум к концу недели. Количественно оценивая этот ошеломляющий отклик, это означает, что среднее время восстановления после однодневного снижения S&P на 2 сигмы в 2021 году составляет ~ 2,6 торговых дня, что является самым быстрым восстановлением с 1928 года. Как показано на диаграмме ниже, из 20 самых быстрых периодов восстановления в истории 7 произошли после GFC. Другими словами, с 2008 года, более чем в 50% случаев, когда рынок испытывал движение вниз на 2 сигмы, он восстанавливался в рекордно короткие сроки, что свидетельствует о готовности инвесторов выйти на фондовый рынок после снижений.

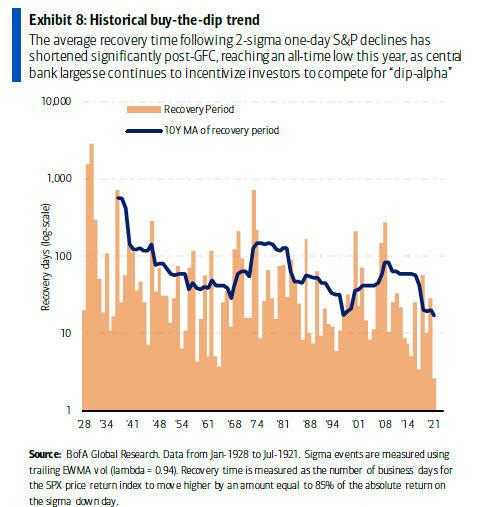

Тем не менее, несмотря на растущую нервозность рынка вокруг Джексон-Хоула, розничным инвесторам на это может быть наплевать, и, как также отмечает BofA, популярность феномена «купи падение» на американских акциях продолжает расти, даже несмотря на то, что на рынках наблюдается рекордное количество внезапных шоков. Учтите, что после последнего падения S&P с двумя сигмами 19 июля — когда Goldman позорно советовал клиентам не покупать на спаде — S&P 500 на следующий день восстановил свои потери и установил новый рекордный максимум к концу недели. Количественно оценивая этот ошеломляющий отклик, это означает, что среднее время восстановления после однодневного снижения S&P на 2 сигмы в 2021 году составляет ~ 2,6 торговых дня, что является самым быстрым восстановлением с 1928 года. Как показано на диаграмме ниже, из 20 самых быстрых периодов восстановления в истории 7 произошли после GFC. Другими словами, с 2008 года, более чем в 50% случаев, когда рынок испытывал движение вниз на 2 сигмы, он восстанавливался в рекордно короткие сроки, что свидетельствует о готовности инвесторов выйти на фондовый рынок после снижений. Наконец, сила поведения «купи падение» подтверждается нисходящей тенденцией периодов восстановления, достигающей в этом году нового исторического минимума.

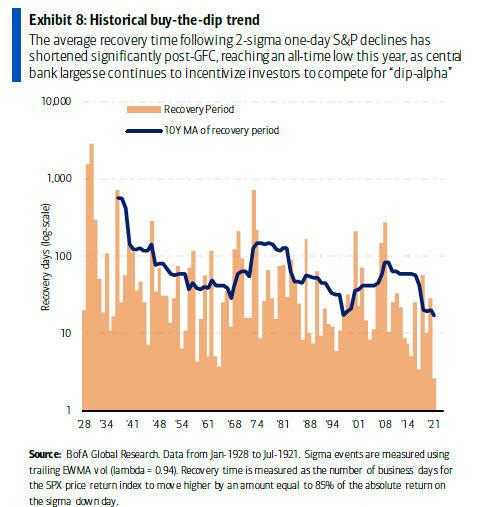

Наконец, сила поведения «купи падение» подтверждается нисходящей тенденцией периодов восстановления, достигающей в этом году нового исторического минимума. Вышесказанное говорит само за себя, и единственное, что мы можем добавить, это то, что на централизованно планируемом «рынке», где ФРС фактически поставила вне закона просадки, корректировки и — не дай бог — медвежьи рынки, единственной торговой стратегией является покупка первым падения, любого падения.

Вышесказанное говорит само за себя, и единственное, что мы можем добавить, это то, что на централизованно планируемом «рынке», где ФРС фактически поставила вне закона просадки, корректировки и — не дай бог — медвежьи рынки, единственной торговой стратегией является покупка первым падения, любого падения.

перевод отсюда

Бесплатный доступ к Global Market Perspective 19 июля-6 августа

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).  Рынок VIX также отражает растущую озабоченность по поводу Джексон-Хоула, о чем свидетельствует исторически большой разрыв между спотовыми VIX и 1-месячными фьючерсами на VIX с постоянным сроком погашения, и продолжает предусматривать очень надежную премию за выпуклость (Иллюстрация 14) для учета все еще повышенного риска нестабильности в американских акциях.

Рынок VIX также отражает растущую озабоченность по поводу Джексон-Хоула, о чем свидетельствует исторически большой разрыв между спотовыми VIX и 1-месячными фьючерсами на VIX с постоянным сроком погашения, и продолжает предусматривать очень надежную премию за выпуклость (Иллюстрация 14) для учета все еще повышенного риска нестабильности в американских акциях. Тем не менее, несмотря на растущую нервозность рынка вокруг Джексон-Хоула, розничным инвесторам на это может быть наплевать, и, как также отмечает BofA, популярность феномена «купи падение» на американских акциях продолжает расти, даже несмотря на то, что на рынках наблюдается рекордное количество внезапных шоков. Учтите, что после последнего падения S&P с двумя сигмами 19 июля — когда Goldman позорно советовал клиентам не покупать на спаде — S&P 500 на следующий день восстановил свои потери и установил новый рекордный максимум к концу недели. Количественно оценивая этот ошеломляющий отклик, это означает, что среднее время восстановления после однодневного снижения S&P на 2 сигмы в 2021 году составляет ~ 2,6 торговых дня, что является самым быстрым восстановлением с 1928 года. Как показано на диаграмме ниже, из 20 самых быстрых периодов восстановления в истории 7 произошли после GFC. Другими словами, с 2008 года, более чем в 50% случаев, когда рынок испытывал движение вниз на 2 сигмы, он восстанавливался в рекордно короткие сроки, что свидетельствует о готовности инвесторов выйти на фондовый рынок после снижений.

Тем не менее, несмотря на растущую нервозность рынка вокруг Джексон-Хоула, розничным инвесторам на это может быть наплевать, и, как также отмечает BofA, популярность феномена «купи падение» на американских акциях продолжает расти, даже несмотря на то, что на рынках наблюдается рекордное количество внезапных шоков. Учтите, что после последнего падения S&P с двумя сигмами 19 июля — когда Goldman позорно советовал клиентам не покупать на спаде — S&P 500 на следующий день восстановил свои потери и установил новый рекордный максимум к концу недели. Количественно оценивая этот ошеломляющий отклик, это означает, что среднее время восстановления после однодневного снижения S&P на 2 сигмы в 2021 году составляет ~ 2,6 торговых дня, что является самым быстрым восстановлением с 1928 года. Как показано на диаграмме ниже, из 20 самых быстрых периодов восстановления в истории 7 произошли после GFC. Другими словами, с 2008 года, более чем в 50% случаев, когда рынок испытывал движение вниз на 2 сигмы, он восстанавливался в рекордно короткие сроки, что свидетельствует о готовности инвесторов выйти на фондовый рынок после снижений. Наконец, сила поведения «купи падение» подтверждается нисходящей тенденцией периодов восстановления, достигающей в этом году нового исторического минимума.

Наконец, сила поведения «купи падение» подтверждается нисходящей тенденцией периодов восстановления, достигающей в этом году нового исторического минимума. Вышесказанное говорит само за себя, и единственное, что мы можем добавить, это то, что на централизованно планируемом «рынке», где ФРС фактически поставила вне закона просадки, корректировки и — не дай бог — медвежьи рынки, единственной торговой стратегией является покупка первым падения, любого падения.

Вышесказанное говорит само за себя, и единственное, что мы можем добавить, это то, что на централизованно планируемом «рынке», где ФРС фактически поставила вне закона просадки, корректировки и — не дай бог — медвежьи рынки, единственной торговой стратегией является покупка первым падения, любого падения.перевод отсюда

Бесплатный доступ к Global Market Perspective 19 июля-6 августа

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- экономика США

- эллиотт

- юмор

На каком топливе будем делать последний рывок?

Я про финальный рывок на деньги шортистов.

Как потом этот график без медвежий ловушки в учебники помещать?

Индекс «Страха и Жадности» колеблется в районе 25-30:

Но вроде боятся, но не шортят

Реально инвестировать в китайские активы сейчас опасно, т.к. КПК пока незакончила мочить свои компании.

О каком марте идет речь о ковидном или в этом году ?

Будущее по Китаю очевидно уже сейчас как в краткосроке так и в долгосроке )

Поэтому следи по новостному фону Файзера и Модерны, и посмотри их планы развития какие у них там сейчас проекты, что за препараты они говтовят, ну и финансовые отчеты зацени. По файзеру при просадках хотябы дивики капают, причем норм.

АТТ это проблема, контора будет выделять из себя непрофильные активы и у нее достаточно серьезные финансовые проблемы. Зачем он вообще нужен? Если у тебя в портфеле они попали только из за дивиков, то нужно менять бумагу. Если идея была в секторе TV и стриминга, то нужно дождать раздела или проджи части бизнеса. Там полно сейчас инфы что с АТТ происходит.

а во-вторых, история (и не только маркета) показывает что настоящее и таки прошлое, правильно оценённое, часто является хорошим предсказателем будущего