SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dmitr66

ОАО "Магнит" отчетность по РСБУ за полугодие. Финансовый анализ. "Всегда высокие цены"

- 24 августа 2012, 18:36

- |

ОАО «Магнит» — Лидер на рынке по количеству торговых объектов и территории их покрытия в России. Ведет свою деятельность в четырех форматах: магазин «у дома», гипермаркет, магазин косметики и магазин «Магнит Семейный» в более чем 1 461 городе и населенном пункте, открывая несколько десятков новых магазинов в месяц.

Период анализа: 2 квартал 2011г. по 2 квартал 2012г.

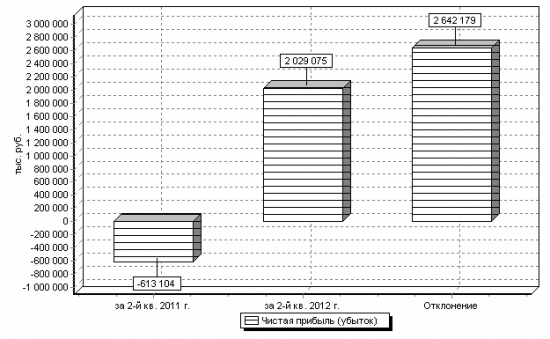

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

Предприятие наращивает объемы реализации продукции, вследствие этого его выручка увеличилась с 70 116 до 77 766 тыс. руб. или на 10,91%.

Деятельность Предприятия является прибыльной. Причем результаты деятельности Предприятия улучшились, так как оно преодолело убыточность своей деятельности и вышло на прибыль.

Наличие у Предприятия чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств.

ДЕБИТОРСКАЯ И КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТИ

Долги потребителей продукции Предприятию возросли на 37,17%, что является негативным изменением и может быть вызвано проблемами, связанными с оплатой продукции Предприятия, свидетельствующими о низкой платежеспособности покупателей, либо активным предоставлением им потребительского кредита. Таким образом, Предприятие вынуждено отвлекать из основной деятельности часть своих текущих активов.

Задолженность самого Предприятия снизилась на 96,34%.

Необходимо обратить внимание на то, что долги Предприятию превышают его задолженность перед кредиторами. Это приводит к тому, что оно предоставляет отсрочки платежей покупателям в размере, превышающем его собственную задолженность кредиторам. Об этом свидетельствует активное сальдо задолженности (в размере 4 381 020 тыс. руб.), показывающее превышение дебиторской задолженности над краткосрочной кредиторской задолженностью.

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Анализ финансовой устойчивости Предприятия позволяет говорить о значительном запасе прочности, обусловленном высоким уровнем собственного капитала (фактического), который на конец анализируемого периода составил 0,735 (при рекомендуемом значении не менее 0,600).

Таким образом, у Предприятия имеются возможности привлечения дополнительных заемных средств.

Справочно: коэффициент обеспеченности собственными средствами составил на конец периода -2,289, что хуже установленного нормативного значения (0,10).

ПЛАТЕЖЕСПОСОБНОСТЬ

Можно предположить, что сроки выполнения обязательств Предприятия еще не истекли или у предприятия хватит ресурсов, чтобы расплатиться с кредиторами, поскольку показатель длительности оборота краткосрочной задолженности по денежным платежам (75 дн.), рассматриваемый как индикатор платежеспособности в краткосрочном периоде, не превышал 180 дней.

КОМПЛЕКСНАЯ ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ

Предприятие относится ко второй группе инвестиционной привлекательности

По результатам всестороннего финансового анализа различных аспектов деятельности Предприятия можно сделать следующий краткий вывод:

Платежеспособность и финансовая устойчивость Предприятия находятся, в целом, на приемлемом уровне. Предприятие имеет удовлетворительный уровень доходности, хотя отдельные показатели находятся ниже рекомендуемых значений. Следует отметить, что данное Предприятие недостаточно устойчиво к колебаниям рыночного спроса на продукцию (услуги) и другим факторам финансово-хозяйственной деятельности.

Суммарный объем эмиссии выпусков ценной бумаги, шт. — 94 561 355

Рыночная цена(23.08.2012), руб. — 4224,8

Капитализация ценной бумаги, руб. — 399 502 812 604

Стоимость компании (EVA), руб. — 64 576 509 000

Цена акций (EVA), руб. - 682,91

Источник: http://hypertrader.ru/news.php?readmore=71

1 комментарий

+ спасибо.

- 24 августа 2012, 18:56

теги блога Дмитрий Шихалев

- cboe skew

- EU

- MOEX

- ODVA

- Ri

- RTS

- RVI

- S&P500

- Si

- Акрон

- Акции

- Апатит

- АФК Система

- Аэрофлот

- Башкирэнерго

- Башнефть

- Белон

- Биннофарм

- биткоин

- Великая Отечественная война

- волатильность

- второй эшелон

- газпром

- гуру

- Детский мир

- дивергенция

- Доллар

- Дорогобуж

- женщины

- Иванов

- индекс ММВБ

- индекс оптимизма

- индикаторы

- интервью

- история

- ключевая ставка цб

- Криптовалюты

- криптофонд

- Лондон

- лукойл

- Магнит

- майнеры

- машиностроение

- Медси

- Мечел

- Минфин

- ММВБ

- ММК

- МТС

- МТС-банк

- Нефть

- новичек

- ОГК-5

- ОИ в РИ

- ОМЗ

- опционные конструкции

- опционы

- открытый интерес

- ОФЗ

- ОФЗ-ПК

- оффтоп

- парный трейдинг

- Пенсионная реформа в России

- Петров

- президент

- продажа опционов

- Разгуляй

- Распадская

- РБК

- Ренова

- РЕПО

- Роснефть

- РТС

- Русснефть

- рынок ставок

- сбербанк

- Солсбери

- ставки на спорт

- страховка

- США

- ТГК-9

- технический анализ

- торговая стратегия

- торговля объёмами

- трежерис

- философия

- финансовый анализ

- фундамент

- фундаментал

- фундаментальный анализ

- фьючерсы на ОФЗ

- хеджер

- ЦБ

- ЦБ России

- ЧТПЗ

- Чуркин

- шпиль

- экономика

- экспирация

- эфириум