Блог им. zzznth

Ракетные удобрения

- 05 декабря 2021, 21:38

- |

I. О чем вообще речь?

Смотри:

На другой половине земного шара ситуация аналогичная.

II. Немного теории.

Удобрения, в зависимости от типа главного действующего элемента принято разделять на азотные (N), фосфорные (P) и калийные (K). Если в смеси присутствует два или более действующих компонентов — то это такие удобрения называют смешанными. Строго говоря, типы удобрений не являются взаимозаменяемыми. Упрощенно, азот отвечает за рост всех частей растения и особенно зелени, фосфор – за развитие корневой системы и общий рост, а калий – за образование цветов, вызревание плодов и общую выносливость растения. Однако безусловно корреляция между спросом на разные типы удобрений и их ценой весьма существенная.

Мне очень нравится этот слайд из презентации Фосагро.

Грубо говоря, урожайность линейно зависит от количества внесенных удобрений. Собственно этот факт и позволяет объяснить как получается прокормить постоянно растущее население планеты: ведь кратно увеличить площадь пахотных земель не представляется возможным.

Удобрения отличаются и по необходимой частоте внесения.

То, что при интенсивном земледелии невозможен отказ от удобрений, подтверждает и Кочубей из «Акрона». «Особенно важен азот — основной элемент питания, необходимый растениям и усваивающийся в течение одного сельскохозяйственного сезона, в то время как фосфор и калий накапливаются в почве. Поэтому на два-три сезона можно отказаться от внесения данных видов удобрений, не нанося значительного ущерба качеству продукции и урожаю», — поясняет специалист.

Цены на азотные удобрения, о которых тут в основном и будет идти речь, коррелируют с ценами на газ — и источник энергии, необходимой для производства и собственно исходный ресурс для их производства.

Резюмируя: удобрения нужны постоянно. Далеко не все виды удобрений пригодны для долгосрочного хранения. Каких-то стратегических запасов удобрений у агростран обычно нет. Таким образом, получаем рынок достаточно чувствительный к шокам: как в сторону высоких цен, так и в сторону низких.

Вернемся к ценам: мировой рынок удобрений испытал серию взаимосвязанных шоков со стороны предложения.

- Рост цен на газ, а значит и рост себестоимости очевидно толкает цены вверх

- Приостановка производств: даже несмотря на параболический рост цен на конечный продукт, многие заводы перестают быть рентабельными.

- Протекционизм. На фоне рисков дефицита (а куда без него, если где-то закрываются производства?) такие крупные игроки как Китай, а затем и Россия начали проводить политику протекционизма: сначала местный рынок, а лишь затем экспорт. Очевидно, это еще сильнее усугубит проблему дефицита удобрений среди ключевых на агрорынке странах.

- Логистические проблемы тоже никуда не делись.

Already, in October, the choking gas market led to substantial temporary curtailments in European fertiliser production by companies including Yara, BASF, CF Industries and Fertiberia.

And no, that capacity could not simply be replaced by more intensive recycling of food waste, sewage, or raw manure. European recycling is already quite efficient.

Что в сухом остатке? Очевидно, что сейчас наблюдается перегрев цен, который спадет по мере стабилизации ситуации. Основные вопросы: когда ожидать стабилизации и какой будет цена потом? Однако, хотелось бы подметить важный нюанс: уже сейчас многие фермеры не могут закупить удобрения по даже такой сверхвысокой цене. К сожалению, это грозит продовольственным кризисом: продукции банально станет меньше.

III. Исторические примеры.

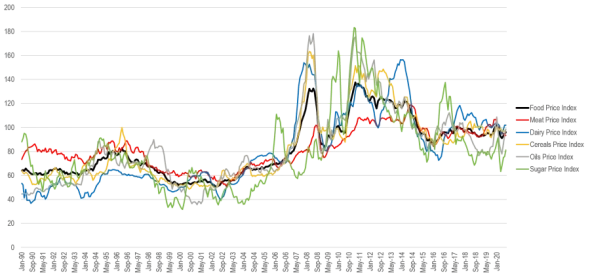

В принципе, уже на первом рисунке видно, что аналогичный период сильного роста был — 2008-й год. Ситуация во многом похожая. В 2007-м наблюдался рост цен на нефть, вслед за ней потянулись и удобрения с продовольствием. Все это происходило под аккомпанемент разворачивающегося мощнейшего финансового кризиса. Вообще тот финансовый кризис затенил в памяти иные сопутствующие кризисы. Например кризис продовольствия, последствиями которого стали волнения во многих странах мира!В 2008-м рост цен стал совсем катастрофичным, а с глобальной рецессией рост перевернулся в пике. Причем и в нефти, и в химии, и в продовольствии. Произошло разрушение спроса: платить за удобрения стало нечем, а на дворе кризис. Производителям пришлось сворачивать производства.

Примечательно, что наиболее сильное падение наблюдалось в калийных удобрениях (внесение которых можно поставить на паузу на год-другой), а азотные (которые требуют постоянного внесения) кризиса не очень заметили.

И опять же, спрос быстро восстановился и 2010 год стал рекордным в плане производств.

IV. Что будет дальше?

Ситуация с одной стороны во многом похожая, а с другой есть одно важное отличие. Проиллюстрирую цитатой тогдашнего президента г-на Медведева:

«Протекционизм сам по себе, может быть, и защищает какие-то отдельные интересы, но в глобальных масштабах приносит вред», — сказал Медведев на пресс-конференции по итогам саммита «большой восьмерки».

Нет уже большой восьмерки, а тренды на глобализацию сменились трендом на протекционизм. Причины вполне понятны, но даже если произойдет геополитическая разрядка, тренды на обеспечение базовой безопасности (продовольственной в т.ч. останутся). К чему же это приведет?

Самое очевидное — перекрой продовольственного рынка. Опять же, не факт, что отечественные аграрии сразу извлекут из этого пользу. В краткосрочном периоде пошлины и квоты на вывоз зерна скорее всего помешают, но уже на более широком горизонте их позиции должны усилиться.

А что со спросом на удобрения? По идее, он должен только возрасти. В идеалистичном полностью глобальном рынке, удобрения будут использоваться там, где они дают максимальный профит. Наличие государственных границ эту оптимальность ломает. Так что при прочих равных, для обеспечение такого же объема урожая, будет необходимо больше удобрений.

V. Заключение.

Ситуация на рынке удобрений (и продовольствия) входит в область бифуркации. Развитие будет зависить не только от экономических, но и от политических (менее просчитываемых) факторов. С одной стороны хочется верить, что человечество выучило прошлые уроки, и продовольственные кризисы более не грозят. Однако, с другой стороны очень уж много общего с кризисами 08-го.

А чему учит история? После высокой волатильности, например в продовольствии, наступил все-таки период высоких цен (2011-2013).

Конечно, мне могут возразить: но и цена энергоресурсов тогда была очень высокой (нефть >$100). Соответственно, были высокие минимально рентабельные цена на удобрения, а, соответственно, и на продовольствие. С другой стороны вот например средняя цена на карбамид в 3-м квартале 2021 была $445. Если учесть инфляцию, то это уже всего $350 в ценах 10-го года. Не то чтобы и очень дорого. Особенно если учесть, что инфляция то пока на хаях.

Кроме того, есть еще один нюанс: учитывая насколько огромная денежная масса была впрыснута на рынки (в основном фондовый и долговой), она должна постепенно переходить и на товарные. А оттуда изъять будет уже сложнее: все-таки для этого нужен рост производста, а, особенно в текущей конъюнктуре, капексы — это вещь долгоиграющая.

Резюмируя: эпоха сверхвысоких цен на удобрения продлится как минимум до конца энергокризиса и/или прекращения действия квот в России и Китае. Таким образом, существенного падения стоит ожидать во втором или даже третьем квартале 22-го. Однако несмотря на это, период высоких цен на удобрения (скажем средняя на уровне 3q21) с нами очевидно надолго. На несколько лет.

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото

а качество такой еды наверное обратно пропорционально квадрату от этого внесения. Кушайте пластмассовые помидорчики

Только вот главная цель политики протекционизма: обеспечить достаточные объемы внутри страны. Да и чтобы уровень цен был приемлемым.

Так что получат ли российские аграрии рекордные прибыли в 22-23 вопрос еще дискуссионный.

но по идее да, если например не будет глобальной рецессии и обвала цен на сырье, то компании в моменте не выглядят слишком дорогими. Даже скорее дешевыми

в случае глобальной рецессии, обвала цен на сырье или иного какого финансового кризиса многие активы будут переоценены вниз — это понятно. Этот риск присутствует всегда (в последнее время безудержного роста этот риск особенно усилился)

В статье по ссылке вы примерно прогнозируете, что даже в 2023 г. финансовые показатели и Акрона, и Фосагро будут весьма позитивными (при условии, что цены будут соответствовать ценам 2-го квартала текущего года. Мне кажется, что цены 2-го квартала все же немного выше средних «нормальных» цен за последние 5 лет. Но в целом ваша идея понятна

Бродяга, даже скорее 3-го квартала, а не 2-го

«средних «нормальных» цен за последние 5 лет» проблема в том, что цикл то явно длиннее 5 лет. И сравнивать надо со средним по циклу, а не со средним на низах (ну и не со средним на верхах).

+ не надо про инфляцию забывать. она даже в валюте года с 10-го процентов 30 уже дала

Просто коль есть периоды низких цен (скажем 2016-20), то должны быть и периоды высоких.

И сейчас всё говорит о том, что скорее всего грядет эпоха высоких цен.

Единственно, что смущает в наступлении «7 тучных лет» со средней ценой в 400 $/т и выше — это невероятный текущий взлет. Он, конечно, объясним и инфляцией, и ценами на природный газ, и закрытием ряда заводов (в том числе из-за роста себестоимости сырья — газа) и прочим. Но после такого стремительного взлета вполне возможно столь же стремительное падение на самое дно. А уж потом через год-два возврат к средним ценам — как вы и описываете в статье

Посмотрел инфляцию в долларе с 2008 г. — получается 20,3% по декабрь 2020 г. + 6,2% по октябрь 2021 г. — итого грубо 27%

Таким образом пик цены в 2008 г. на уровне 800 $/т в текущих ценах — это примерно 1 020 $/т, а сейчас цены лишь на 800 $/т — и верно получается, что текущий пик еще не самый пиковый, есть куда расти :)

А будет ли падение на дно вопрос дискуссионный. Дефицит же никуда не денется. + если сейчас чуток не довнести удобрений, то в следующий сезон надо будет вносить больше, а значит общий спрос вырастет

Скажем вариант: резкое падения раза в полтора, а затем медленное сползание — тоже вполне реалистичен

Спасибо большое за аналитику! Держу Фосагро с Акроном. Будет не плохо, если Акрон увеличит фри-флоат. Пока это основной сдерживающий фактор для увеличения доли Акрона в портфеле.

А вот с хлопком, льном, кофе и тп будет тоже непросто