Блог им. Asket001

Что говорит индикатор Баффета об акциях сейчас?

- 14 января 2022, 14:34

- |

статья от Бена Карлсона, CFA

Индикатор Баффета родился в интервью Fortune 2001 года между Оракулом из Омахи (прозвище Уоррена Баффета) и Кэрол Лумис. Индикатор просто сравнивает рыночную капитализацию фондового рынка США с ВВП США.

Вот что Баффет сказал об этом в то время:

Данный индикатор имеет определенные ограничения в том, чтобы сообщить вам то, что вам нужно знать. Тем не менее, это, вероятно, лучший показатель того, где находятся оценки в любой определенный момент. И, как вы можете видеть, почти два года назад это соотношение выросло до беспрецедентного уровня. Это должно было быть очень сильным предупреждающим сигналом.

Этот очень сильный предупреждающий сигнал был, когда рыночная капитализация по отношению к ВВП достигла 150% в конце 1999 / начале 2000 года.

Если бы это соотношение было сильным предупреждающим сигналом, то сегодняшние уровни оценки просто кричат нам: «БЕГИ ОТТУДА».

Соотношение рыночной капитализации к ВВП — 218% (30 декабря 2021г.) это на 70% выше чем историческое среднее значение.

По сегодняшним меркам фондовый рынок США является самым переоцененным из всех, когда-либо существовавших. По сравнению с этим конец 1990-х выглядит спокойным.

Значит, это самый большой пузырь фондового рынка в истории, верно?

Я думаю, это возможно.

Также возможно, что все меняется, и один индикатор не говорит вам всего, что вам нужно знать о том, что происходит на фондовом рынке.

На ежегодном собрании Berkshire Hathaway в 2017 году Баффету задали вопрос о данном индикаторе, который теперь носит его имя, и о коэффициенте CAPE. Вот его ответ:

Каждое число имеет определенную степень значения. Иногда одни цифры значат больше, чем другие. … И оба индикатора, о которых вы упомянули, часто обсуждаются. Дело не в том, что они неважны. … Они могут быть очень важны. Иногда они могут быть почти совершенно неважными. Очень наивно использовать одну или две формулы, а затем говорить, что рынок недооценен или переоценен.

Одной из главных причин, по которой Баффет изменил свою позицию, был уровень процентных ставок.

С 1995-1999 годов, когда пузырь доткомов взлетел в космос, доходность по 10-ти летним казначейским облигациям составляла в среднем 6,1%. С 2019 года средняя доходность 10-ти леток составляет всего 1,2%. При прочих равных условиях более низкая ставка дисконтирования должна означать более высокую стоимость финансовых активов.

Означает ли это, что при повышении ставок ФРС, пузырь сдуется? Время покажет. (это вставка от Intelligent Investments)

Независимо от эффективности этого оценочного показателя, прослеживается явная тенденция переоцененности финансовых активов по сравнению с экономическими показателями (в данном случае ВВП) за последние 3-4 десятилетия.

График из руководства JP Morgan по рынкам, в котором сравниваются все финансовые активы США с ВВП, указывает на это:

Соотношение всех финансовых активов к ВВП

Как это вообще возможно?

Скорее всего неправильно сравнивать экономику и фондовый рынок. Каждый год экономика производит товаров и услуг на триллионы долларов в стоимости, в то время как фондовый рынок всего лишь отражает совокупную стоимость публичных компаний.

Таким образом, мы в некотором смысле сравниваем яблоки с апельсинами.

Мы также стали богаче как нация, но богаты по-разному. В 1970-х и 1980-х годах все больше богатства было вложено в частный бизнес. Сейчас корпорации стали более повсеместными. Мы видим крупные сети Starbucks, Target или Walmart почти в каждом городе. В прошлом многие из них были бы местными магазинчиками для мам и пап.

И подумайте о том, насколько огромны такие компании, как Apple, Amazon, Microsoft и Google. В наши дни это компании — отдельные экономики, и они носят глобальный характер.

Глобализация — это еще одна тенденция, которая изменила здесь соотношение сил. Индикатор Баффета сравнивает капитализацию фондового рынка США с экономикой США. Но большая часть бизнеса крупнейших компаний США сосредоточена за рубежом.

В соответствии с данными от Calcbench, компании S & P 500 в настоящее время получают примерно 40% своих доходов из стран за пределами Соединенных Штатов. Apple получает 60% своей выручки из международных источников. Этот показатель для Amazon составляет более 40%. Для Google это больше половины.

Плюс подумайте о том, насколько проще стало получить доступ к финансовым рынкам. Просто посмотрите какую долю занимают акции в активах домохозяйств:

Сегодняшняя доля акций в общей доли активов домохозяйств составляет около 50% по сравнению с 25% в 70-х, 80-х годах

На протяжении 1970-х и 1980-х годов домохозяйства вкладывали в акции всего 25% или около того своих активов. Такое низкое распределение было вызвано рядом факторов — гораздо более высокими процентными ставками (и инфляцией), ужасной рыночной доходностью в 70-е годы и отсутствием полезных вариантов инвестирования в пенсионные накопления.

В 1978 году Тед Бенна случайно создал план 401(k) (пенсионный счет с установленными взносами с льготным налогообложением, который многие работодатели предлагают своим сотрудникам в США). Теперь люди вкладывают процент от своей зарплаты в пенсионный план на рабочем месте каждый раз, когда им платят. Этого просто не существовало в прошлом.

И в течение последних 10 лет или около того targetdate фонды( фонды с динамическим распределением активов, чем ближе к пенсии тем распределение активов более консервативное) были инвестиционным выбором по умолчанию в большинстве пенсионных планов с установленными взносами. Активы этих фондов сейчас составляют около 2 триллионов долларов и продолжают расти.

Сейчас проще инвестировать. Инвестировать дешевле. У нас лучшие технологии, более низкие комиссии.

Поэтому неудивительно, что финансовые активы росли более быстрыми темпами, чем экономика.

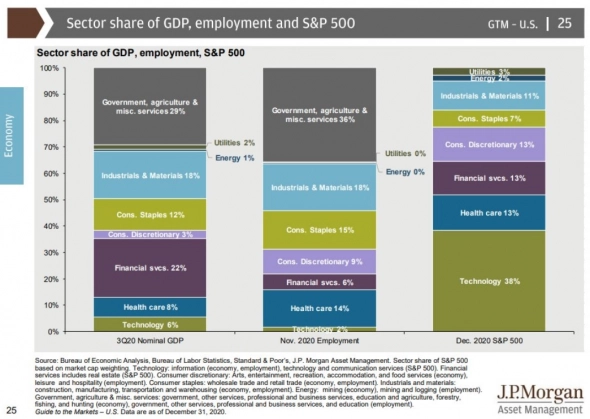

К тому же инфографика ниже показывает, что фондовый рынок не равно экономика:

Справа — состав S&P 500 по секторам, слева — доля секторов в ВВП (данные на конец 2020г)

Технологические корпорации составляют гораздо большую часть индекса S&P 500, чем в экономике США. Государственные, сельскохозяйственные компании составляют гораздо большую часть экономики США, чем на фондовом рынке США.

Находятся ли акции на более высоком уровне почти во всех мыслимых оценочных показателях?

Вероятнее всего.

Неужели все так же безумно, как было в 1999 году?

В некоторых случаях да, но в целом я так не думаю.

Имеет ли смысл обращать внимание на исторические средние значения оценок фондового рынка?

Да, имеет.

Возможно есть смысл снизить долю США в портфеле, как тактическое действие, но полностью отказываться от акций США в портфеле, скорее всего неправильное решение ( это вставка от Intelligent Investments).

Мой телеграм канал: Intelligent Investments

- 14 января 2022, 15:14

теги блога Никита Рюмин

- ARKK

- Asset Allocation

- buy and hold

- DeFi

- Dow

- etf

- FXCN

- Rivian Automotive

- s&p-500

- S&P500

- Squid Coin

- ажиотаж

- акции

- акции роста

- акции стоимости

- акции США

- биткоин

- будущее

- бычий рынок

- Джон Богл

- диверсификация

- диверсификация портфеля

- доходность

- доходность акций

- защита от инфляции

- золото

- игра в кальмара

- инвестирование без убытков

- инвестирование в акции

- инвестирование для начинающих

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестиции для чайников

- индексное инвестирование

- индексные фонды

- индикатор Баффета

- инфляция

- ипотека США

- история

- итоги 2021

- итоги года

- книги для трейдеров

- книги об инвестировании

- книги об инвестициях

- книги по инвестициям

- книги про инвестирование

- когнитивные искажения

- Коррекция S&P500

- кризис

- криптобиржи

- криптовалюта

- криптовалюта падает

- криптономика

- крипторынок

- кэти вуд

- кэш

- мобильный пост

- мы все умрём

- Насим Талеб

- Нассим Талеб

- недвижимость

- недвижимость в США

- обзор книги

- Облигации

- Облигации РФ

- одураченные случайностью

- ожидание сделки

- падение акций

- падение индексов

- пассивное инвестирование

- пассивные инвестиции

- переоцененные акции

- прогноз

- процентные ставки США

- пузырь доткомов

- пузырь на фондовом рынке

- разумные инвестиции

- распределение активов

- рецензия на книгу

- риск

- Россия - Китай

- Россия - Украина

- санкции

- санкции возможные последствия

- татнефть

- Татнефть преф

- торговля акциями

- трейдинг

- трейдинг для начинающих

- Финансовая грамотность

- Финансовая независимость

- финансовый пузырь

- фондовые индексы США

- фондовые рынки

- фондовый рынок

- фондовый рынок сша

- фундаментальный анализ

- черные лебеди

- шорты

- эйфория на рынках